Sabah stratejisi

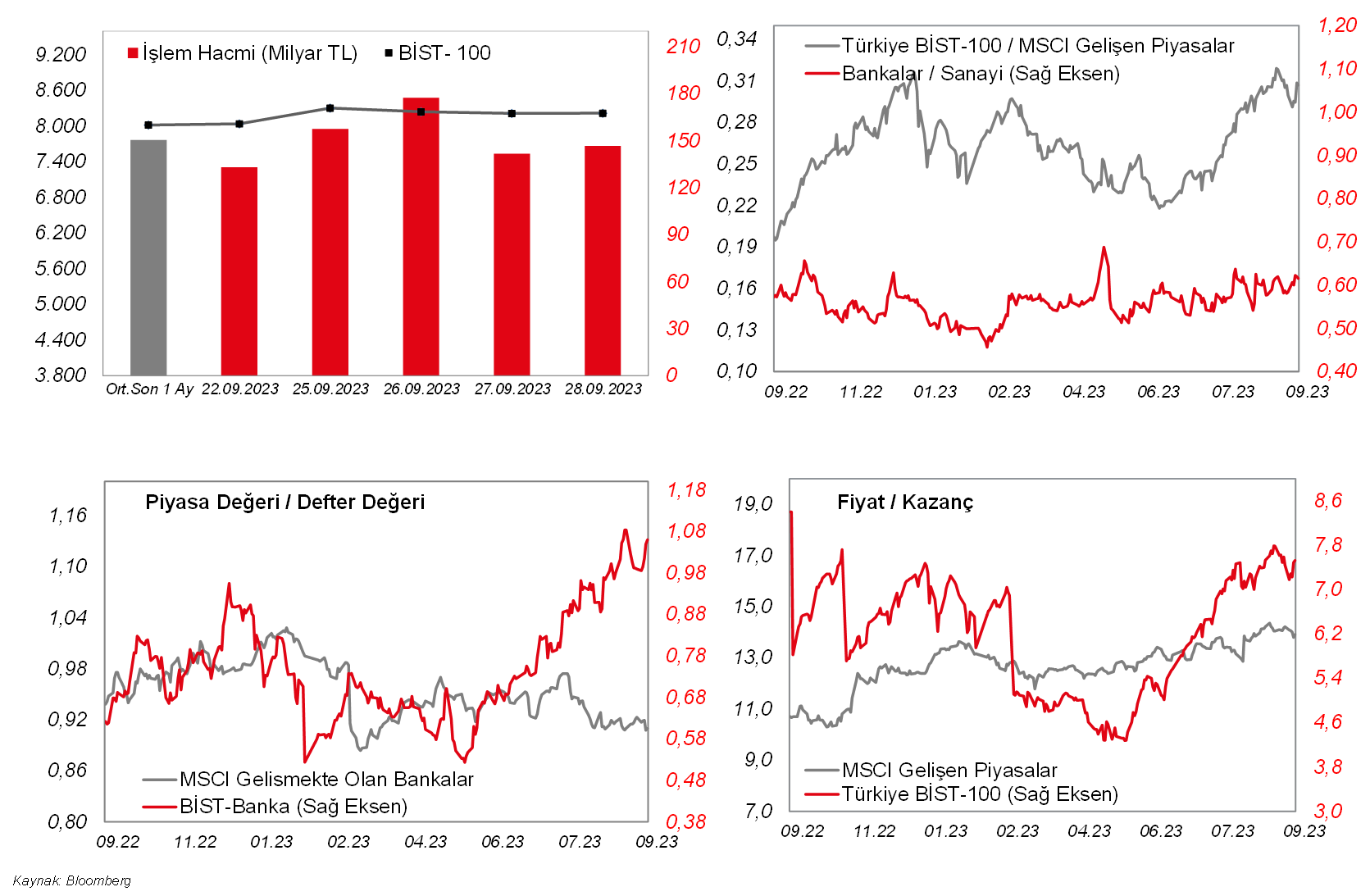

Dün görece dar bir bantta hareket eden BIST100 günü de yatay bir görüntüyle kapattı. 61 hisse ise günü eksi bölgede tamamladı. Sektörel olarak; ulaştırma endeksindeki %5’e yakın yükseliş dikkat çekerken, Bankacılık endeksi %1’e yakın prim yaptı.

Dün görece dar bir bantta hareket eden BIST100 günü de yatay bir görüntüyle kapattı. 61 hisse ise günü eksi bölgede tamamladı. Sektörel olarak; ulaştırma endeksindeki %5'e yakın yükseliş dikkat çekerken, Bankacılık endeksi %1'e yakın prim yaptı. Taş – toprak endeksi ise negatif ayrıştı. BIST100'ün bugüne hafif alıcılı bir görüntüyle başlamasını bekliyoruz. Yurtdışı piyasalardaki toparlanma ve bugün piyasalar kapandıktan sonra Türkiye'nin not değerlendirmesini yayımlaması beklenen uluslararası kredi derecelendirme kuruluşu S&P'nin kararına yönelik beklentilerle BIST100'de gün içerisinde kısmi alıcılı bir seyir öngörüyoruz. S&P'nin, Türkiye'nin kredi notunu sabit tutması ve “negatif” olan not görünümünü ise “durağan”a revize etmesi bekleniyor. Bu arada, sabahtan TÜİK ağustos ayı dış ticaret dengesi verisini, saat 14'te ise BDDK Bankacılık sektörünün Ağustos 2023 dönemine ait verilerini paylaşacak. Yurtdışına bakıldığında; petrol fiyatlarındaki düşüş, bazı Fed üyelerinden gelen güvercin mesajlar ve ABD ile Çin liderlerinin olası görüşmesinin gündeme gelmesiyle risk iştahında toparlanma gözleniyor. Dün pozitif bir görüntüyle günü tamamlayan ABD borsaları bu sabah da vadelilerde artı bölgede seyrediyor. Çin borsalarının tatil olduğu Asya'da ise Hong Kong öncülüğünde borsalar yükseliyor. Japonya hariç MSCI Asya Pasifik endeksi %1,1 civarında primli. Bugün yurtdışında Euro Bölgesi'nde eylül ayı öncü TÜFE rakamları, ABD'de ise PCE deflatör (çekirdek dahil) ağustos ayı verileri ile kişisel gelirler ve harcamalar ağustos ayı verisi öne çıkıyor.

MAKROEKONOMİ

ABD tarafında, bu yılın ikinci çeyreğine ilişkin yıllıklandırılmış çeyreklik bazda GSYH büyüme nihai verisi takip edildi. ABD'de bu yılın ikinci çeyreğinde ülke ekonomisinin yıllıklandırılmış çeyreklik bazda büyüme hızı %2,1 seviyesinde revize edilmeden korunurken, birinci çeyrek büyüme verisi ise %2'den %2,2 seviyesine hafif yukarı yönlü revize edildi. İkinci çeyrek büyüme verisinin detaylarına bakıldığında, tüketim harcamalarında aşağı yönlü revizyonun, konut dışı sabit yatırımlar, net ihracat ve özel stok yatırımındaki yukarı yönlü revizyonlarla dengelendiği görüldü. Özellikle, ikinci çeyrekte tüketim harcamalarının büyüme hızının %1,7 seviyesinden %0,8 seviyesine belirgin şekilde aşağı yönlü revize edilmesi dikkat çekti, söz konusu büyüme hızı 2022 yılının ilk çeyreğinden bu yana en düşük büyümeye işaret etti, öte yandan birinci çeyrek tüketim harcamalarının büyüme hızı da %4,2'den %3,8 seviyesine aşağı yönlü revize edildi.

Ayrıca ABD'de Fed'in önemli bir enflasyon göstergesi olarak takip ettiği yıllıklandırılmış çeyreklik bazda kişisel tüketim harcamaları (PCE) fiyat endekslerinin (çekirdek dahil) bu yılın ikinci çeyreğine ilişkin nihai verileri açıklandı. Yıllıklandırılmış çeyreklik bazda PCE fiyat endeksi, bu yılın ikinci çeyreğinde %2,5 seviyesinde ve çekirdek PCE fiyat endeksi de %3,7 seviyesinde revize edilmeden korundu. Böylece PCE fiyat endeksi birinci çeyrekteki %4,2'den %2,5 seviyesine yavaşlayarak 2020 yılının son çeyreğinden bu yana en düşük seviyede gerçekleşirken, çekirdek PCE fiyat endeksi de birinci çeyrekteki %5'ten %3,7 seviyesine yavaşlayarak 2021 yılının ilk çeyreğinden bu yana en düşük seviyede kaydedildi ve enflasyonist baskıların hafiflediğine işaret etti.

Öte yandan, ABD'de istihdam piyasası verilerinden, 23 Eylül haftasına ilişkin haftalık yeni işsizlik maaşı başvuruları, 202 bin kişi seviyesinden 204 bin kişi seviyesine hafif yükseldi ve böylece son yedi ayın en düşük seviyelerindeki seyrini sürdürdü, bunun yanında tarihsel ortalamaların altında düşük seviyelerde seyretti ve iş gücü piyasasında sıkı görünüme işaret etmeyi sürdürdü.

Almanya'da eylül ayı öncü TÜFE verileri takip edildi. Almanya'da manşet TÜFE, aylık bazda haziranda, temmuzda ve ağustosta %0,3 oranında artışın ardından eylül ayında da beklentilerle uyumlu olarak %0,3 oranında artış sergiledi, yıllık bazda ise %6,1'den %4,5 seviyesine geriledi ve böylece Şubat 2022'den bu yana en düşük seviyede kaydedildi. Ayrıca yıllık bazda çekirdek TÜFE ise eylül ayında %5,5'ten %4,6 seviyesine gerileyerek son bir yılın en düşük seviyesinde gerçekleşti.

Yurt içinde ise, güven endekslerinin alt kalemleriyle hesaplanan ekonomik güven endeksi eylül ayında aylık bazda %1,3 artışla 94,14'ten 95,40 seviyesine yükselmekle birlikte 100 iyimserlik eşik değerinin altındaki seyrini üçüncü aya taşıdı. Endeksteki yükselişte, hizmet sektörü güven endeksinin %2 oranında gerilemesine karşın, perakende ticaret sektörü %3, inşaat sektörü %1 ve reel kesim güven endeksinin %0,5 ve tüketici güven endeksinin ise %5,1 yükseliş kaydetmesi belirleyici oldu.

Yurt dışında bugün veri takvimine bakıldığında,

ABD tarafında, Fed'in özellikle aylık bazdaki fiyat gelişmelerinin seyri kapsamında takip ettiği PCE deflatör (çekirdek dahil) ağustos ayı verileri ile kişisel gelirler ve harcamalar ağustos ayı verileri TSİ 15.30'da takip edilecek. Ayrıca ABD'de eylül ayına ilişkin Michigan Üniversitesi Tüketici Güven Endeksi nihai verisi TSİ 17'de takip edilecek.

Avrupa tarafında ise, ECB'nin para politikasına da yön verecek olan enflasyon verilerinden, Euro Bölgesi'nde eylül ayı öncü TÜFE verileri TSİ 12'de takip edilecek.

Yurt içinde ise, TSİ 10'da TÜİK tarafından ağustos ayı dış ticaret dengesi ve hizmet üretici fiyat endeksi verisi yayınlanacak.

ŞİRKET HABERLERİ

Emlak Konut GYO (EKGYO, Nötr): Şirket projelerinden İstanbul Maltepe Küçükyalı Arsa Satışı Karşılığı Gelir Paylaşımı İşi (Nidapark Küçükyalı)'nin Yüklenicisi ile yapılan Sözleşmeye ek protokol ile 1.752mn TL olan Askeri Şirket Payı Toplam Geliri 2.167mn TL'ye yükselmiştir.

Türk Hava Yolları (THYAO, Nötr): Çin'in Şangay kentinde düzenlenen uluslararası havacılık forumu North Bund Forum 2023 çerçevesinde Türk Hava Yolları (THY) ile China Eastern Havayolları arasında mutabakat anlaşması imzalandı. (Kaynak: AA)

SEKTÖR HABERLERİ

Bankacılık: Bankalararası Kart Merkezi (BKM) verilerine göre, kredi kartları, banka kartları ve ön ödemeli kartlar ile Ağustos ayında yapılan toplam ödeme tutarı bir önceki yılın aynı dönemine göre %131 artarak 798,9 milyar TL oldu. (Kaynak: BloombergHT)

Beyaz Eşya: Beyaz eşyada Ağustos ayında yurt içi satışlarda yıllık bazda %18,6 artış, üretimde %0,3 azalış, ihracatta ise %8 düşüş kaydedildi. Böylelikle, Ocak – Ağustos döneminde, geçtiğimiz yılın aynı dönemine göre, yurt içi satış adetlerinde %21 artış, üretimde %0,2 artış, ihracatta ise %10,8 düşüş gerçekleşmiş oldu. (Kaynak: Foreks)

Elektrik: 1 Ekim'den itibaren geçerli olacak yeni elektrik fiyat tarifesi belirlendi. Yeni tarifeye göre, konut aboneleri için zam yapılmazken, sanayi ve ticarethane abonelerinin kullandığı elektriğe ise %20 oranında zam yapıldı. (Kaynak: NTV)

Halka Arz: SPK, Meka Beton Santralleri'nin halka arz başvurusunu onayladı. 1 TL nominal değerli paylar 25 TL sabit fiyat üzerinden satışa sunulacaktır.

Vergi: Anayasa Mahkemesi (AYM), 6 Şubat'ta meydana gelen depremler nedeniyle ek Motorlu Taşıtlar Vergisi (MTV) alınmasını öngören yasal düzenlemenin iptali istemini oy birliğiyle reddetti. (Kaynak: BloombergHT)

DİĞER ŞİRKET HABERLERİ

Cosmos Yatırım Holding (COSMO): Şirket'in 22.05.2023 tarihinde KAP'ta duyurduğu; bağlı ortaklığı Cosmos Mühendislik A.Ş. ile bir yurtiçi müşterisi arasında yapılan 24mn TL (KDV hariç) tutarındaki sözleşmeye ek, söz konusu iş kapsamı genişletilerek 36,8mn TL (KDV hariç) tutarında ek sözleşme imzalanmış olup toplam sözleşme tutarı 60,8mn TL (KDV hariç) olarak güncellenmiştir.

CVK Maden (CVKMD): Şirket yurt dışında yerleşik bir şirket ile “Maden Cevheri Satışı” konusunda anlaşmıştır. Siparişin toplam bedeli yaklaşık 26,3mn TL'dir (967,5bin USD).

Göltaş Çimento (GOLTS): Rekabet Kurulu'nun 01.04.2021 tarihli kararı uyarınca yürütülen soruşturma kapsamında düzenlenen Rapor'a ve Ek Görüş'e, toplanan delillere, yazılı savunmalara, sözlü savunma toplantısında yapılan açıklamalara ve incelenen dosya kapsamına göre, soruşturma taraflarının 4054 sayılı Kanun'u ihlal ettiklerine ilişkin herhangi bir bilgi ve belgeye ulaşılamadığından idari para cezası verilmesine yer olmadığına dair gerekçeli kararı şirkete tebliğ edilmiştir.

İşbir Sentetik Dokuma (ISSEN): T.C. Sanayi Ve Teknoloji Bakanlığı'nca onaylanan Balıkesir OSB 1/5000 ve 1/1000 ölçekli ilave ve değişiklik imar planı kesinleşince Şirket, Balıkesir Organize Sanayi Bölgesinde bulunan 184 Ada ve 190 Ada'da yer alan Fabrika Binalarının bulunduğu parsellere bitişik 10.558m2 metrekare ve 10.436m2, toplam 20.995m2, 2 adet OSB parseli 31,5mn TL değerle Balıkesir Organize Sanayi Bölgesi'nden satın alınmış olup, bedeli peşin olarak ödenmiştir.

Orge Enerji (ORGE): Şirket bünyesinde faaliyet gösteren E-Mobilite Departmanınca Elektrikli Araç Şarj Ünitelerine yönelik sürdürülen fizibilite ve geliştirme çalışmaları çerçevesinde, öncelikli üretimi planlanan “Round” ve “Hexa” modellerinin endüstriyel tasarımlarının tesciline yönelik Türk Patent ve Marka Kurumu başvurusu gerçekleştirilmiştir.

Rainbow Polikarbonat (RNPOL): Şirket, mevcut müşterilerinden Bravo Internatıonal CZ SRO (Çekya) ve SC Bravo Internatıonal RO SRL (Romanya) firmasının, Almanya'daki faaliyetlerini yürütmekte olan Bravo Europa GMBH (Almanya) da dahil olmak üzere 2024 yılı Ocak ayından başlamak üzere 2024 yılı için 2,5mn EUR (75mn TL'lik) satış anlaşması imzalamıştır.

Sanica Isı (SNICA): Şirket tarafından, Ortadoğu Ülkelerinden gelen yoğun PPRC üst yapı boru ihracat taleplerinin karşılanabilmesi amacıyla; İstanbul boru fabrikasında mevcut 5 hatta ilave olarak, Elazığ fabrikasında PPRC üst yapı boru üretimini gerçekleştirmek üzere 5 yeni hat yatırımı ile kapasitenin %100 artırılmasına, bu amaçla, halihazırda kullanılmayan 5 hatta bulunan makine ve teçhizatların PPRC üretimine uygun hale getirilmesi amacıyla modernizasyon ve dönüşüm çalışmalarının başlanılmasına, modernizasyon ve dönüşüm çalışmalarının Ekim 2023 ayı içerisinde tamamlanarak üretime başlanılmasına ve finansmanın mevcut iç kaynaklarından karşılanmasına karar verilmiştir.

FAİZ PİYASALARI

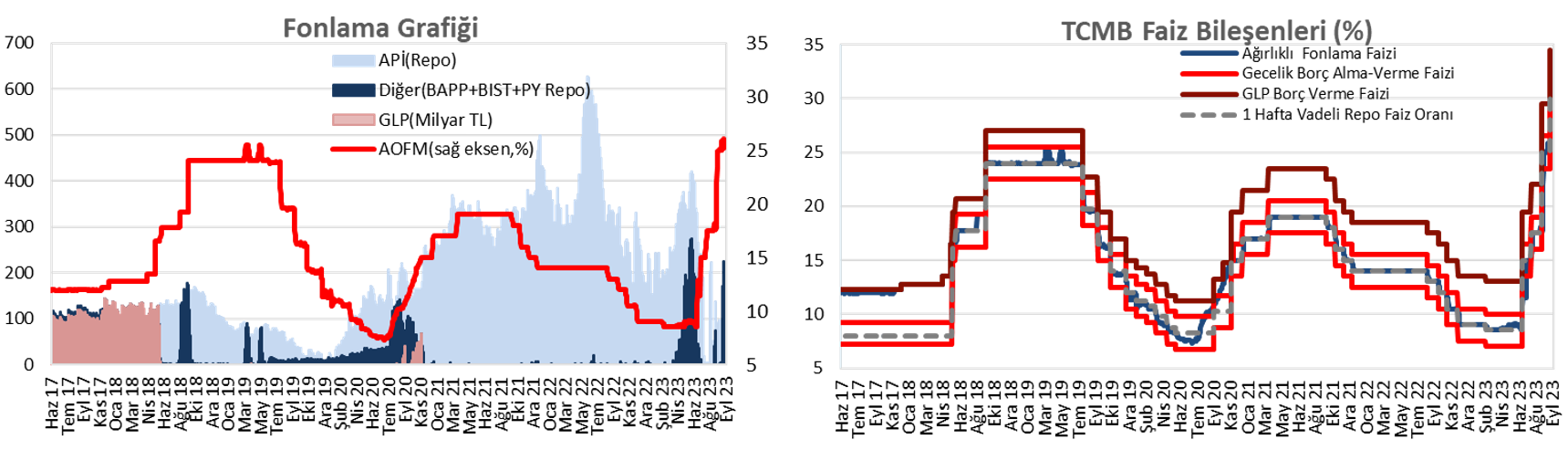

Perşembe günü ağırlıklı ortalama fonlama maliyeti %29'dan %30 seviyesine yükseldi. TCMB dün 1 milyar TL'lik (%30'dan, 7 gün vadeli) haftalık repo ihalesi açtı. Toplam fonlama tutarı ise repo ihaleleri kaynaklı 5 milyar TL oldu.

Yurt içi tahvil piyasasında, dün verim eğrisinde faizlerde kısa vadeli tarafta yatay seyir gözlenirken, orta ve uzun vadeli tarafta 50 baz puana yaklaşan değişimler görüldü.

Kaynak Ziraat Yatırım

EKONOMİ GÜNDEMİ