Ziraat Yatırım: küresel piyasaların odağında ABD’de yapılacak Başkanlık seçimleri olacak

İstanbul, 5 Kasım (Hibya) – Ziraat Yatırım, küresel piyasaların odağında bugün ABD’de yapılacak Başkanlık seçimlerinin olacağını bildirdi.

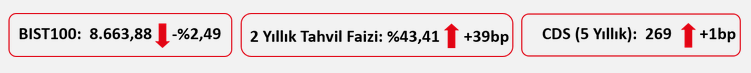

Yeşil ok olumluyu kırmızı ok olumsuzu göstermektedir.

Ziraat Yatırım'ın raporuna göre, küresel piyasaların odağında bugün ABD'de yapılacak Başkanlık seçimleri olacak.

Değerlendirmede şu bilgilere yer verildi:

“Sandık kapanışları genel olarak akşam 7'de (TSİ ile gece 3'te) başlayacak. Türkiye saatine göre yarın sabahtan sonuçlar belli olabilir ancak sonuçların hemen netleşmeme ihtimali de var. Nitekim anketler Başkanlık yarışının zorlu geçebileceğine işaret ederken, bazı anketlerde farkın çok yakın olması kesin sonuçların duyurulmasının zaman alabileceği riskini gündeme getiriyor. Kongre'deki çoğunluğu kazanma yarışı da oldukça önemli. Belirsizliğin artmasıyla dün ABD borsaları da günü ekside kapatmışlardı. Bir süredir yükselen Dolar endeksinde (DXY) yüzde 0,4, ABD on yıllık tahvil faizinde ise yaklaşık 10 baz puan gerileme yaşandı. Bu sabah ise Asya'da Çin Şanghay endeksi yüzde 2'ye yaklaşan primiyle dikkat çekiyor. Trump fiyatlamasının soluklanması ve bu sabah Çin'de açıklanan PMI'ın beklentilerin üzerinde gelmesi bu yükselişte etkili oluyor olabilir. ABD vadelileri ise yatay. Yurtiçine bakıldığında, dün ekim ayı enflasyonunun yüzde 2,9 ile beklentilerin biraz üzerinde gerçekleşmesi kısa vadeli faiz indirim ihtimallerini iyice azalttı. Faizlerin yüksek kalmaya etmesi Banka marjlarının da baskı altında kalması demek. Bu kapsamda da dün Bankacılık endeksi (XBANK) yüzde 4,8 oranında düşerek endeksler arasında en kötü performansı gösteren sektör oldu. Artıda kapatan sektör endeksi de olmadı ve yüzde 2,5 oranında düşen BIST100'de 90 hisse günü eksi bölgede tamamladı. Endeksin güne ise hafif tepki alımlarıyla başlamasını bekliyoruz. Ancak, kritik ABD seçimleri öncesinde risk iştahı düşük kalabilir. Bugün yurtiçinde TÜİK mevsim etkilerinden arındırılmış TÜFE ve Özel Kapsamlı TÜFE göstergelerini paylaşacak. Ayrıca Reel Efektif Döviz Kuru verisi de açıklanacak. Piyasalar kapadıktan sonra ise Aygaz, Tüpraş, Ford Otosan, Migros ve Anadolu Efes'in finansallarını açıklaması bekleniyor. Yurtdışında ise ABD'de ISM hizmet verisi öne çıkıyor.

“ABD'de üretimin seyrine ilişkin olarak eylül ayına ilişkin dayanıklı mal siparişleri nihai verisi ve fabrika siparişleri verisi izlendi. Dayanıklı mal siparişleri, aylık bazda ağustosta yüzde 0,8 oranında düşüşün ardından eylül ayında düşüş hızı yüzde 0,8'den yüzde 0,7 seviyesine hafif aşağı yönlü revize edildi. Dayanıklı mal siparişlerinde eylül ayındaki düşüşte, özellikle savunma amaçlı uçaklar ve parçaları ve savunma amaçlı olmayan uçaklar ve parçaları siparişlerindeki belirgin düşüşler etkili oldu. Fabrika siparişleri ise, aylık bazda ağustosta yüzde 0,8 oranında düşüşün ardından eylül ayında beklentilerle uyumlu olarak yüzde 0,5 oranında düşüş kaydederek zayıf seyrini sürdürdü.

“Avrupa genelinde son ekonomik görünüme ilişkin bilgi veren ekim ayı HCOB imalat sektörü nihai PMI verileri takip edildi. Buna göre imalat PMI'lar, ekim ayında zayıf seyreden talebin etkisiyle bölge genelinde daralma bölgesinde seyretti. Bu kapsamda, imalat PMI'lar, ekim ayında Almanya'da 42,6'dan 43'e ve Euro Bölgesi'nde 45,9'dan 46 seviyesine yukarı yönlü revize edilerek imalat sektöründe daralmanın hafif yavaşladığına işaret ederken, Fransa'da öncü veriyle uyumlu olarak 44,5 seviyesinde gerçekleşerek imalat sektöründe daralma hızının korunduğuna işaret etti.

“Ayrıca Euro Bölgesi'nde kasım ayına ilişkin Sentix yatırımcı güveni verisi, -13,8'den -12,8 seviyesine yükseldi, böylece üst üste ikinci ayda toparlanma kaydetmekle birlikte negatif bölgedeki seyrini beşinci ayda sürdürdü. Detaylara bakıldığında kasım ayında cari koşullar endeksi -23,3 seviyesinden -21,5 seviyesine yükselirken, yatırımcıların gelecek 6 aylık döneme ilişkin değerlendirmelerini yansıtan beklentiler endeksi ise bir önceki aya benzer şekilde -3,8 seviyesinde kaydedilmekle birlikte negatif bölgedeki seyrini dördüncü aya taşıdı.

“Yurt içinde ise, TÜİK tarafından ekim ayı TÜFE ve ÜFE verileri yayımlandı. Ekim ayında TÜFE, aylık bazda Bloomberg beklentisi olan yüzde 2,66 seviyesinin üzerinde yüzde 2,88 arttı (son üç aylık döneme bakıldığında, temmuzda yüzde 3,23, ağustosta yüzde 2,47 ve eylül ayında yüzde 2,97 seviyesinde gerçekleşmişti), TÜFE yıllık bazda ise ekim ayında yüzde 49,38'den yüzde 48,58 seviyesine geriledi ve böylece mayıs ayında yüzde 75,45 ile ulaştığı zirve seviyeden beşinci ayda gerileme ile birlikte ve Temmuz 2023'ten bu yana en düşük seviyelerdeki seyrini sürdürdü, beklentiler ise yıllık TÜFE'nin yüzde 48,30 seviyesine gerilemesi yönündeydi.

“Öte yandan, ekim ayında çekirdek B ve C göstergelerindeki aylık artış ortalama yüzde 2,74 (temmuzda yüzde 2,46, ağustosta yüzde 2,94 ve eylül ayında yüzde 3,40 seviyesindeydi) ile aylık manşet enflasyonun altında gerçekleşti. B çekirdek göstergesi (İşlenmemiş gıda ürünleri, enerji, alkollü içkiler ve tütün ile altın hariç TÜFE) aylık yüzde 3,22'den yüzde 2,69 seviyesine yavaşladı ve böylece son üç ayın en düşük seviyesinde kaydedildi, yıllık ise yüzde 48,23'ten yüzde 47,10'a gerileyerek Haziran 2023'ten bu yana en düşük seviyede kaydedildi. C endeksi (Enerji, gıda ve alkolsüz içecekler, alkollü içkiler ile tütün ürünleri ve altın hariç TÜFE) ise aylık yüzde 3,57'den yüzde 2,79 seviyesine yavaşladı ve böylece son üç ayın en düşük seviyesinde gerçekleşti, yıllık ise yüzde 49,10'dan yüzde 47,75'e gerileyerek B endeksine benzer şekilde Haziran 2023'ten bu yana en düşük seviyede kaydedildi. Diğer taraftan, yıllık bazda B ve C göstergeleri, yıllık manşet TÜFE'nin altındaki seyrini sürdürdü.

“ÜFE ise aylık bazda eylül ayındaki yüzde 1,37'den ekim ayında yüzde 1,29 seviyesine geriledi ve böylece aralık ayından bu yana en düşük seviyede kaydedildi (temmuzda yüzde 1,94 ve ağustosta yüzde 1,68 seviyesinde kaydedilmişti). Yıllık bazda ÜFE ise, ekim ayında yüzde 33,09'dan yüzde 32,24 seviyesine geriledi ve böylece Mart 2021'den bu yana en düşük seviyede kaydedildi.

“Ekim ayında aylık bazda ÜFE'deki artışta alt sektörler bazında belirleyicilere baktığımızda, gıda ürünleri, ana metaller, kok ve rafine petrol ürünleri, mobilya, metalik olmayan diğer mineral ürünler ve kauçuk ve plastik ürünler en yüksek etkiye sahip olan kalemler oldu. Buna karşın ÜFE'de negatif yönlü etkide bulunan dört kalem bilgisayar, elektronik ve optik ürünler (-0,01), tütün ürünleri (-0,01), ham petrol ve doğal gaz (-0,03 puan) ve elektrik, gaz üretim ve dağıtımı (-0,14 puan) oldu.

Yurt dışında bugün veri takvimine bakıldığında,

“ABD tarafında, ekonomik faaliyetin son görünümüne ilişkin sinyal verecek olan ekim ayı ISM imalat dışı verisi takip edilecek. Eylül ayı ISM imalat dışı endeksi ise, yeni siparişlerdeki artışın etkisiyle 51,5'ten 54,9 seviyesine yükselerek Şubat 2023'ten bu yana en yüksek seviyede kaydedilmişti ve imalat dışı sektörlerde büyümenin hızlandığına ve son üç ayda büyüme bölgesinde seyre işaret etmişti.

“Ayrıca ABD'de eylül ayı dış ticaret dengesi verisi açıklanacak. Ağustos ayında aylık bazda dış ticaret açığı, 78,9 milyar USD'den 70,4 milyar USD seviyesine gerilemekle birlikte beklentilerin hafif altında gerçeklemişti ve böylece son beş ayın en düşük seviyesinde açık kaydedilmişti. Ağustosta aylık bazda ithalat yüzde 0,9 düşüşle 342,2 milyar USD seviyesine gerilerken, ihracat ise yüzde 2 oranında artışla 271,8 milyar USD seviyesinde gerçekleşti ve rekor seviyede kaydedilmişti.

“Avrupa tarafında, İngiltere'de ekonomik görünüme ilişkin bilgi veren ekim ayı HCOB hizmet sektörü nihai PMI verisi takip edilecek. Öncü verilere göre İngiltere'de imalat PMI, ekim ayında 51,5'ten 50,3 seviyesine gerileyerek imalat sektöründe büyüme hızının yavaşladığına işaret etmişti.

“Yurt içinde ise, TCMB tarafından ekim ayı reel efektif döviz kuru endeksi verisi yayımlanacak. Reel efektif döviz kuru endeksi verisi, aylık bazda ağustosta yüzde 1 oranında düşüşün ardından eylül ayında yüzde 0,7 oranında artışla 62,33'ten 62,78 seviyesine yükselmişti ve TL'nin reel değerinde kısmi artışa işaret etmişti.

ŞİRKET HABERLERİ

“Enerjisa Enerji (ENJSA, Sınırlı Negatif): 2024'ün 3. çeyrek finansallarına göre Enerjisa'nın net dönem zararı 935mn TL olmuştur. 2023'ün aynı döneminde ise 8.290mn TL net dönem karı kaydedilmişti. Şirket'in 3Ç2024 satış gelirleri bir önceki yılın aynı dönemine göre yüzde 20,6 oranında azalmış ve 52.107mn TL'yi göstermiştir. Brüt kar ise yüzde 12,7 oranında gerilemeyle 9.642mn TL olurken, brüt kar marjı 1,7 puan artarak yüzde 18,5 olarak gerçekleşmiştir. Operasyonel giderler yüzde 16,9 oranında azalışla 3.451mn TL olmuştur. Diğer faaliyetlerden net gelirler 2.195mn TL'yi göstermiştir. Bu gelişmeler neticesinde faaliyet karı yüzde 14,2 artarak 8.386mn TL olurken, faaliyet karı marjı 4,9 puan artışla yüzde 16,1'i göstermiştir. 3Ç2024 FAVÖK'ü ise yüzde 9 oranında gerileyerek 7.078mn TL seviyesinde hesaplanmaktadır. Bu dönemde FAVÖK marjı 1,7 puan artmış ve yüzde 13,6 olmuştur. Finansman tarafında ise net giderler kredi faiz giderleri kaynaklı 4.828mn TL'yi göstermiştir. 602mn TL'lik parasal kayıp (3Ç2023 döneminde parasal kayıp 1.309mn TL idi) ve 3.891mn TL'lik vergi gideri sonrasında, net dönem zararı 935mn TL'yi göstermiştir.

“3. çeyrek karıyla beraber şirketin 9 aylık net dönem zararı 4.173mn TL olurken, geçen yılın aynı döneminde Şirket tarafından 7.348mn TL net dönem karı kaydedilmişti.

“Coca Cola İçecek (CCOLA, Nötr): Coca Cola İçecek'in 3Ç2024'de ana ortaklık net dönem karı geçtiğimiz yılın aynı dönemine göre yüzde 61,4 azalışla 5.173mn TL olarak açıklanmıştır. Geçen yılın aynı döneminde 13.387mn TL net dönem karı açıklanmıştı. Bu dönemde satış gelirleri bir önceki yılın aynı çeyreğine göre yüzde 9,3 oranında geri çekilmiş ve 36.711mn TL olmuştur. Şirketin brüt karı yüzde 6 azalışla 13.666mn TL olurken, brüt kar marjı ise 1,3 puan artışla yüzde 36,4 olarak hesaplanmaktadır. Bu dönemde operasyonel giderler yüzde 8,5 artarak 7.279mn TL olmuştur. Diğer faaliyetlerden 358mn TL net gelir elde Şirket'in böylelikle esas faaliyet karı 6.445mn TL olmuştur (3Ç2023'de 7.504mn TL faaliyet karı kaydedildi). Şirketin 3Ç2024 FAVÖK'ü yüzde 14,6 azalışla 7.115mn TL seviyesinde gerçekleşmiştir. FAVÖK marjı ise 1,2 puan azalarak yüzde 19,4 olmuştur. Finansman tarafında ise 2.166mn TL'lik net gider kaydedilmiştir (3Ç2023: 1.276mn TL net gider). 2.181mn TL parasal kazanç ve 1.082mn TL vergi gideri sonrasında net dönem karı 5.193mn TL'yi göstermiştir. 21mn TL azınlık payları sonrasında ana ortaklık net dönem karı ise 5.173mn TL olarak gerçekleşmiştir.

“3. çeyrek karıyla beraber şirketin 9 aylık ana ortaklık net dönem karı, 14.270mn TL olmuştur. (9A2023: 22.044mn TL net dönem karı).

“Ayrıca, şirket yılsonu öngörülerini revize etmiştir. Satış hacmi yatay-düşük-tek haneli büyümeden düşük-orta-tek haneli hacim daralmasına revize edilmiştir. Revize edilen hacim beklentisi nedeniyle, Kur Etkisinden Arındırılmış Net Satış Geliri büyüme beklentisi de “düşük 30'lu yüzdelerde büyüme”den “yüksek 10'lu – düşük 20'li yüzdelerde büyümeye, FVÖK marjı beklentisi geçen yıla göre hafif düşüş veya yatay olarak korumaya devam edilmiştir.

“İş Bankası (ISCTR, Nötr): İş Bankası'nın 2024 yılının üçüncü çeyreğindeki net dönem karı çeyreksel bazda yüzde 63,4 oranında azalarak 5.534mn TL'ye gerilemiştir. Bizim net kar beklentimiz 5.198mn TL iken, piyasanın net kar beklentisi 5.898mn TL idi. Öte yandan, Banka'nın karı yıllık olarak yüzde 73,1 oranında düşüş göstermiştir.

“Kordsa (KORDS, Nötr): Şirket, 2030 yılında 2019 baz yılına göre emisyonlarını yüzde 46,2 oranında azaltma; 2050 yılında ise net sıfıra ulaşma taahhüdüne yönelik yürütülen çalışmalar çerçevesinde, İzmit üretim tesisinden sonra Endonezya üretim tesisinde de ISCC (Uluslararası Sürdürülebilirlik Karbon Sertifikasyonu) Plus Sertifikasını almaya hak kazanmıştır. Bu sertifika ile Kordsa, global pazarda rekabet gücünü artırarak ömrünü tamamlamış malzemelerin yeniden üretim süreçlerine dâhil edilmesini sağlamaktadır.

“TOFAŞ (TOASO, Sınırlı Pozitif): TOFAŞ'ın 3Ç2024 net dönem karı 312mn TL ile 3Ç2023'ün yüzde 89,4 altında gerçekleşmiştir. Piyasa beklentisi 716mn TL net dönem karı yönündeydi. 3. çeyrek karıyla birlikte şirketin 9 aylık net dönem karı 5.027mn TL'yi göstermiştir (9A2023:13.494mnTL). Şirketin satış gelirleri, 3. çeyrekte, bir önceki yılın aynı dönemine göre yüzde 50 oranında azalmış ve 21.448mn TL (Beklenti: 21.275mn TL) olmuştur. Aynı dönemde, şirketin ticari faaliyetlerine ilişkin brüt karı yüzde 88 oranında azalarak 935mn TL'ye gerilemiştir. Finans sektörü faaliyetlerindeki brüt kar 404mn TL ile geçen sene aynı çeyreğin yüzde 83 üzerinde gerçekleşmiştir. Şirketin toplam brüt karı yüzde 83 oranında azalarak 1.339mn TL'ye ulaşmıştır. Toplam brüt kar marjı da yıllık 13,7 puan azalışla yüzde 4,4 olarak gerçekleşmiştir. 3Ç2024'te operasyonel giderler geçen senenin aynı dönemine göre yüzde 13,7 azalmış ve 2.400mn TL olmuştur. 24mn TL'lik diğer faaliyet giderleriyle birlikte faaliyet zararı 1.084mn TL'ye gerilemiştir. Finansman tarafında net 1.025mn TL gelir kaydedilmiştir. 3Ç2023'deki net finansman gelirleri 1.010mn TL idi. Şirket 3Ç2024'te 428mn TL parasal kazanç ile 206mn TL'lik vergi gideri yazmıştır. Bu gelişmeler neticesinde şirketin 3Ç2024'te net dönem karı 3Ç2023'e göre yüzde 89,4 azalışla 312mn TL seviyesinde gerçekleşmiştir.

“Ek olarak, Şirket, yıl sonu beklentilerini revize etmiştir. Buna göre, toplam yurtiçi perakende hafif araç pazarı 900bin-1,100bin araçtan 1mn-1,15mn araca yükselirken, Tofaş'ın yurtiçi satış adedi beklentisi 120-140bin araçtan 130-140 bin araç şeklinde güncellenmiştir. Ayrıca ihracat beklentisi 40-50bin araçtan 35-45bin araca indirilirken, şirketin üretim beklentisi de 140-160bin araçtan 135-145bin araç yönünde aşağı yönlü revize edilmiştir. Yatırım harcamaları 150mn EUR ile sabit kalırken, Vergi öncesi kar marjı beklentisi yüzde 6-8'den >5yüzde olarak güncellenmiştir.

“Diğer taraftan, Şirket ile Stellantis Europe arasında Stellantis markaları (FIAT, Opel, Citroen, Peugeot) için öngörülen yeni “K0” modelin hafif ticari araç ve “Combi” versiyonlarının çoklu enerji platformlarında Stellantis lisansı ile Türkiye'de üretim hakkının Tofaş'a verilmesine ve yedek parçaların satış koşullarının belirlenmesine yönelik olarak bir üretim sözleşmesi imzalanmıştır. Üretim Sözleşmesi uyarınca, çoğunluğu 2024 yılı içerisinde tamamlanmak üzere toplam 232mn EUR'ya kadar yatırımla hayata geçirilmesi öngörülen proje kapsamında 2024-2032 yılları arasında 1mn adet araç üretimi hedeflenmektedir. FIAT markası için üretilen araçların Türkiye'de dağıtım hakkı Tofaş'a verilmiş olup, Stellantis Otomotiv paylarının devralınması durumunda, diğer Stellantis markalarının da Türkiye'deki dağıtım hakkı Tofaş'a geçecektir.

“TOFAŞ'ın 3. çeyreğe ilişkin finansallarını sınırlı negatif olarak değerlendirmekle birlikte, Stellantis Europe ile araç üretimine ilişkin sözleşmenin etkisinin pozitif olacağı görüşündeyiz. Piyasa fiyatlamasında ise finansal sonuçlardan ziyade haberin etkisi görülebilir.

“Türk Hava Yolları (THYAO, Sınırlı Pozitif): THY, 2024 yılının 3. çeyreğinde 51,5 milyar TL (1.543mn USD) ana ortaklık net dönem karı kaydetmiştir. Şirket 3Ç2023'de 51,3 milyar TL (1.920mn USD) ana ortaklık net dönem karı kaydetmişti. Piyasanın kar beklentisi 1.410mn USD idi. Satış gelirleri 3. çeyrekte yüzde 31,2 oranında artarak 221,8 milyar TL'ye (6.630mn USD) (Piyasa beklentisi: 6.608mn USD) yükselen şirketin satışlarının maliyeti yüzde 43,7 artmış ve 160,9 milyar TL olarak gerçekleşmiştir. Böylelikle brüt kar 60,9 milyar TL olmuştur. Brüt kar marjı yüzde 27,5'i göstermiştir. Aynı dönemde operasyonel giderler 20,4 milyar TL olmuştur. Diğer faaliyetlerden ise özellikle uçak, motor ve diğer alımlara ilişkin hibe kredi gelirlerine istinaden 3Ç2024'de 4,5 milyar TL net gelir kaydedilmiştir. Böylece Şirket'in faaliyet karı 45 milyar TL olmuştur. 3. çeyrekte yatırım faaliyetlerinden finansal yatırımlar faiz geliri sayesinde 16,9 milyar TL net gelir kaydedilmiştir. Özkaynak yöntemiyle değerlenen yatırımların kar içindeki payları (Sun Express kaynaklı) 3Ç2024'te 3.808mn TL'yi göstermiştir. 2023'ün aynı döneminde söz konusu kalemden 3.195mn TL gelir kaydedilmişti. Şirketin FAVÖK rakamı 3Ç2023'e göre yüzde 5,9 artarak 3Ç2024'de 59,1 milyar TL (2.167mn USD) (Piyasa beklentisi: 2.079mn USD) seviyesinde gerçekleşmiştir. FAVÖK marjı 3Ç2023'e göre 6,4 puan gerilemiş ve yüzde 26,6 olmuştur. Finansman tarafında da çoğunlukla finansal faaliyetlerden kaynaklanan kur farkı zararları kaynaklı 9 milyar TL net gider kaydedilmiştir. Tüm bunlara bağlı olarak vergi öncesi kar 56,7 milyar TL olurken 5,2 milyar TL'lik net vergi gideri (3Ç2023: 10.271mn TL net vergi gideri) sonrası 51,5 milyar ana ortaklık net dönem karı açıklanmıştır.

“3. çeyrek sonuçlarıyla birlikte THY'nin 9 aylık ana ortaklık net dönem karı 88,9 milyar TL'ye (2,7 milyar USD) ulaşmıştır.

“Agrotech Yüksek Teknoloji (AGROT, Negatif): Şirket elektrikli araç projesinin ve bağlantılı yatırımların devam ettirilmesinin ekonomik açıdan karlı olmayacağı değerlendirmiş ve bu yöndeki çalışmalarını sonlandırılmıştır. Şirket hisseleri dün günü yüzde 10 düşüşle tamamlamıştı.

“Ege Endüstri (EGEEN, Nötr): Şirketin yeni iş geliştirme hedefleri doğrultusunda, başta savunma sanayi, arazi ve yol dışı özel amaçlı mobilite araçlarına yönelik olmak üzere her türlü, komponent ve sistemlerin tasarımı, üretimi ve satışını yapmak amacıyla kurulmasına teşebbüs edilen Ege Ats Teknoloji ünvanlı, 35mn TL sermayeli şirkete 28mn TL ile iştirak edilmesine oy birliği ile karar verilmiş ve şirket kuruluşu İzmir Ticaret Sicili Müdürlüğünce tescil edilmiştir.

“Gübre Fabrikaları (GUBRF, Sınırlı Negatif): Şirket'in İran'daki bağlı ortaklığı Razi Petrochemical aleyhine fazla gaz tüketimi iddiası ile açılan davada; Razi, gayri meşru yoldan kazanç sağlama suçlamasından beraat etmiş, bu kapsamda cezai yaptırımlar ortadan kalkmıştır. Şirket, 329,4mn USD tutarlı dava ile ilgili olarak; yeni bilirkişi raporunda belirtilen çeşitli görüş ve teknik hatalar dikkate alınarak fazla tüketim miktarı olan 59,4mn USD ödeyecektir. İtiraz hakkı vardır.

“Şişe Cam (SISE, Sınırlı Negatif): Şirket ana ortağı İş Bankası TMS 29 hükümleri uygulanmamış (enflasyon muhasebesine tabi tutulmamış) 30.09.2024 dönemi finansal sonuçlarda Şirketle ilgili bazı bilgiler verilmiştir. Buna göre TMS 29 hariç Şişe Cam'ın cari net karı 10milyar TL olarak açıklanmıştır. Önceki dönem karı 14,7milyar TL'dir. Satış gelirleri 127,9milyar TL, FAVÖK 17,7milyar TL'dir.

Diğer şirket haberleri

“Galata Wind Enerji (GWIND): 2024'ün 3. çeyrek finansallarına göre Şirket'in net dönem karı geçen yılın aynı dönemine göre yüzde 3,9 oranında artışla 152mn TL olmuştur. Satış gelirleri bir önceki yılın aynı dönemine göre yüzde 19,6 oranında azalarak 618mn TL'ye gerilerken, brüt kar da yüzde 29,9 oranında gerileyerek 343mn TL olarak gerçekleşmiştir. Operasyonel giderler ise yüzde 113 oranında artışla 53mn TL olmuştur. Diğer faaliyetlerden faiz gelirleri kaynaklı olarak 27mn TL'lik net gelir kaydedilmiştir. Bu gelişmeler neticesinde faaliyet karı 316,3mn TL olurken, geçen yılın aynı döneminde bu rakam 605mn TL idi. 3Ç2024'de Şirket'in FAVÖK'ü yüzde 26,3 oranında gerilemeyle 438mn TL olurken, FAVÖK marjı 6,4 puan azalışla yüzde 70,9 seviyesinde gerçekleşmiştir. Finansman tarafında ise net giderler kur farkı giderleri kaynaklı olarak 65mn TL'yi göstermiştir. 25mn TL'lik parasal kazanç (3Ç2023 döneminde parasal kayıp 118mn TL idi) ve 125mn TL'lik vergi gideri sonrasında, net dönem karı 152mn TL olarak gerçekleşmiştir.

“3. çeyrek karıyla beraber şirketin 9 aylık net dönem karı 605,5mn TL olurken, geçen yılın aynı döneminde Şirket tarafından 459,5mn TL net dönem karı kaydedilmişti.

“İhlas Holding (IHLAS): Şirket tarafından, Kırgızistan'da enerji sektöründe faaliyet göstermekte olan Orta Asya Investment Holding'in yüzde 30 hissesinin nominal bedelden devralınması ve devir sonrası pay sahipleri ile yapılacak sözleşmeyle belirlenecek şartlar kapsamında 10mn USD'ye kadar yatırım yapılmasına karar verilmiştir.

“Katmerciler Ekipman (KATMR): Şirket, yurtdışı kaynaklı 10,5mn USD tutarında Yangın Söndürme Araçları siparişi almıştır. Teslimatlar 2025 yılı içerisinde tamamlanacaktır.

“Sun Tekstil (SUNTK): Şirket ortakları, çıkarılmış sermayesinde sahip oldukları B grubu paylardan, toplam 47mn TL nominal değerli kısmının, borsada işlem gören niteliğe dönüştürülmesi amacıyla düzenlemiş oldukları “Pay Satış Bilgi Form'larının onaylanması talebiyle, 04.11.2024 tarihinde Sermaye Piyasası Kurulu'na başvuruda bulunmuştur.”

www.ekonomigundemi.com.tr