Ziraat Yatırım: ABD vadelileri hafif baskı altında

İstanbul, 26 Ağustos (Hibya) – Ziraat Yatırım, karışık görüntünün gözlendiği Asya’da ise Japonya Nikkei’nin yüzde 1’e yakın kayıpta olduğunu açıkladı.

Ziraat Yatırım'ın piyasa analizinde şu ifadeler yer aldı:

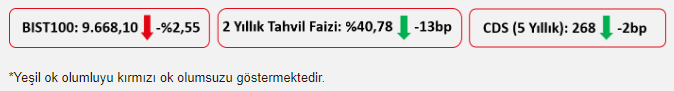

“Cuma günü Fed Başkanı Powell, para politikası için ayarlama zamanının geldiğini ve önümüzdeki verilerin faiz indirimin hızını ve miktarını belirleyeceğini söyleyerek piyasa beklentilerine paralel güvercin açıklamalarda bulundu. Böylelikle, eylül ayında 25 baz puanlık, bu yıl için ise 100 baz puanlık faiz indirimi fiyatlaması devam etti. ABD iki yıllık tahvil faizi yaklaşık 10 baz puan gerilerken, Dolar endeksi (DXY %0,8 oranında düştü. Borsalarda, %1,5 prim yapan Nasdaq öncülüğünde pozitif bir görüntüyle günü tamamladı. Önümüzdeki günlerde açıklanacak verilere bağlı olarak Fed'in faiz indirim miktarı netlik kazanabilir. Bu çerçevede bu hafta daha çok ikincil öneme sahip veriler izlenecekse de söz konusu veriler oynaklık yaratabilir. Çekirdek PCE deflatör verisinde ise beklentiler baz etkisiyle hafif artarak yıllık %2,7 (önceki yıllık %2,6) gerçekleşebileceği yönünde. Bu arada Nvidia'nın finansalları da hafta içerisinde açıklanacak. Cuma günü yurtdışındaki pozitif fiyatlamalara karşın yurtiçinde Borsa İstanbul'da kapanışa doğru sert satış gerçekleşti. Sonrasında SPK'nın incelemeye alacağını duyurduğu haberlerle günü %2,55 oranında düşüşle tamamlayan BIST100'de yükseliş kaydeden sektör olmadı. Piyasalar kapandıktan sonra Hazine ve Maliye Bakanı Şimşek, dolaşıma koyulan senaryoların doğru olmadığını ve ekonomi yönetimi bir ekip ruhuyla çalıştığını söyleyerek, fiyat istikrarı hedefine doğru güçlü adımlarla ilerlediklerini söyledi. Akşam kontratı da %1 civarında yükseldi. BIST100'ün de haftaya %1'in üzerinde primle açılmasını bekliyoruz. Kısa geçecek haftada borsada oynaklık yüksek olabilir. Bir süredir, yüksek faiz ortamında zayıf bilançoları, ekonomideki yavaşlamayı düşük hacimle fiyatlayan borsada; eylül ayında düşme eğiliminin sürdüğüne işaret edebilecek enflasyon rakamları, Fitch'in 6 Eylül'teki kredi notu gözden geçirmesi, yurtdışında majör merkez bankalarından faiz indirim beklentileri gibi destekleyici faktörler öncesinde dip çalışması yapabilir. Yurtiçinde veri tarafında bu hafta güven endeksleri öne çıkıyor. Son olarak bu sabahki küresel fiyatlamalara bakıldığında, ABD vadelileri hafif baskı altında. Karışık görüntünün gözlendiği Asya'da Japonya Nikkei %1'e yakın kayıpta. Japonya hariç MSCI Asya Pasifik endeksi ise %0,6 civarında yukarıda. Artan jeopolitik tansiyonla Brent petrol yaklaşık %0,5 yükselişteyken, paritelerde genel olarak sınırlı hareketler gözleniyor.

Fed Başkanı Powell, Jackson Hole Ekonomi Politikası Sempozyumu'ndaki konuşmasında, koşulların biraz daha sıkılaşmış durumda olduğunu, şu anki faiz seviyesinin kendilerine yeteri kadar alanı sağladığını, enflasyonun önemli ölçüde düştüğünü, enflasyonun hedeflerine çok yaklaşmış durumda olduğunu, %2 hedefine ulaşacaklarına yönelik inançlarının güçlendiğini ve politikanın düzenlenme zamanının geldiğini belirtti. Powell, gelecek verilerin faiz indirimin hızını ve miktarını belirleyeceğini belirtti. Ayrıca Powell, enflasyona yönelik yukarı yönlü risklerin azaldığını, istihdama yönelik aşağı yönlü risklerin ise arttığını belirtti, bunun yanında istihdam piyasasında daha büyük bir yavaşlama beklemediklerini söyledi.

Ayrıca ABD'de konut piyasası verilerinden, temmuz ayı yeni konut satışları verileri takip edildi. Buna göre yeni konut satışları, aylık bazda haziranda %0,3 oranında artışın ardından temmuzda %10,6 oranında artışla beklentilerin (%1) belirgin şekilde üzerinde hızlanma kaydetti ve böylece yeni konut satışları Mayıs 2023'ten bu yana en yüksek seviyeye ulaşarak konut talebinde toparlanmaya işaret etti.

Yurt içinde ise, Kültür ve Turizm Bakanlığı tarafından temmuz ayı gelen yabancı ziyaretçi sayısı istatistikleri yayımlandı. Buna göre, temmuzda gelen yabancı ziyaretçi sayısı aylık bazda %25,1 artışla 7,3 milyon kişi seviyesinde gerçekleşmekle birlikte, temmuz ayındaki veri tarihsel olarak en iyi temmuz ayına işaret etti. Gelen yabancı ziyaretçi sayısı temmuz ayında bir önceki yılın aynı ayına göre ise %2,6 oranında artış kaydetti. Bu kapsamda, 12 aylık kümülatif bazda gelen yabancı ziyaretçi sayısı ise haziran ayındaki 51,2 milyon kişi seviyesinden temmuz ayında 51,4 milyon seviyesine yükselerek rekor seviyede kaydedildi.

Yurt dışında bu hafta veri takvimine bakıldığında,

ABD tarafında, bugün üretimin seyrine ilişkin olarak temmuz ayı öncü dayanıklı mal siparişleri verisi takip edilecek. Bunun yanında, yarın tüketici güveni göstergelerinden ağustos ayına ilişkin Conference Board tüketici güveni endeksi verisi takip edilecek. Ayrıca perşembe günü bu yılın ikinci çeyreğine ilişkin yıllıklandırılmış çeyreklik bazda GSYH büyüme revize verisi takip edilecek. ABD ekonomisinin yıllıklandırılmış çeyreklik bazda büyüme hızı bu yılın ilk çeyreğinde %1,4 seviyesinde gerçekleşmesinin ardından ikinci çeyrekte %2,8 seviyesine yükselerek beklentilerin (%2) üzerinde kaydedilmişti. Yıllıklandırılmış çeyreklik bazda beklentilerin üzerinde gelen ikinci çeyrek büyüme verisinin detaylarına bakıldığında, özellikle ülke ekonomisinin büyük kısmını oluşturan tüketim harcamalarının büyüme hızının beklentilerin üzerinde artması (%1,5'ten %2,3'e) belirleyici olmuştu. Öte yandan, perşembe günü Fed'in önemli bir enflasyon göstergesi olarak takip ettiği yıllıklandırılmış çeyreklik bazda kişisel tüketim harcamaları (PCE) fiyat endekslerinin bu yılın ikinci çeyreğine ilişkin revize verileri açıklanacak. Diğer yandan, perşembe günü istihdam piyasası verilerinden, haftalık yeni işsizlik maaşı başvuruları verisi izlenecek. Ayrıca konut piyasası verilerinden, yarın haziran ayına ilişkin S&P/Case-Shiller Konut 20 Kent Fiyat Endeksi ve perşembe günü temmuz ayı bekleyen konut satışları verisi takip edilecek. Cuma günü ise, Fed'in özellikle aylık bazdaki fiyat gelişmelerinin seyri kapsamında takip ettiği PCE deflatör temmuz ayı verileri ile kişisel gelirler ve harcamalar temmuz ayı verileri takip edilecek. Cuma günü, ayrıca ağustos ayına ilişkin Michigan Üniversitesi tüketici güven endeksi nihai verisi takip edilecek.

Avrupa tarafında, bugün Almanya'da imalat, inşaat, toptan ve perakende ticaret sektörlerinde faaliyet gösteren firmaların, ekonomide mevcut ve gelecek 6 aylık döneme yönelik değerlendirmelerini yansıtan IFO iş dünyası endeksi ağustos ayı verisi açıklanacak. Ayrıca yarın Almanya'da yılın ikinci çeyreğine ilişkin GSYH büyüme nihai verileri takip edilecek. Almanya ekonomisi, çeyreklik bazda bu yılın ilk çeyreğinde %0,2 oranında büyümenin ardından bu yılın ikinci çeyreğinde öncü veriye göre sürpriz bir şekilde %0,1 oranında daralma kaydetmişti, beklentiler ise çeyreklik bazda %0,1 oranında büyüme sergilemesi yönündeydi. Yıllık bazda ise ülke ekonomisi bir önceki çeyreğe benzer şekilde %0,1 oranında daralmıştı, beklentiler ise yıllık bazda durağan (%0) seyretmesi yönündeydi. Öte yandan, çarşamba günü Almanya'da gelecek aya yönelik değerlendirmeleri yansıtan eylül ayına ilişkin GfK tüketici güveni verisi takip edilecek. Bunun yanında, perşembe günü Euro Bölgesi'nde ağustos ayına ilişkin tüketici güveni nihai verisi takip edilecek. Ayrıca ECB'nin para politikasına yön verecek olan verilerden perşembe günü Almanya'da ve cuma günü ise Euro Bölgesi'nde ağustos ayına ilişkin öncü TÜFE verileri açıklanacak.

Yurt içinde ise, bugün ağustos ayına ilişkin sektörel ve reel sektör güven endeksleri ile kapasite kullanım oranı verileri, çarşamba günü temmuz ayı dış ticaret dengesi verisi ve perşembe günü ise ağustos ayı ekonomik güven endeksi ve temmuz ayı hizmet üretici fiyat endeksi verileri takip edilecek. Ayrıca yarın TCMB tarafından ağustos ayı Sektörel Enflasyon Beklentileri Anketi ve perşembe günü geçen haftaki TCMB PPK toplantısına ilişkin özet yayımlanacak.

Sektörel güven endekslerinin tümü temmuz ayında düşüş sergilemişti. Buna göre, temmuz ayında mevsim etkilerinden arındırılmış olarak aylık bazda hizmet sektörü güven endeksi %1,1 oranında, reel kesim güven endeksi %1,8 oranında, perakende ticaret sektörü güven endeksi %1,5 oranında ve inşaat sektörü güven endeksi ise %0,9 oranında düşüş sergilemişti. Arındırılmış kapasite kullanım oranı ise haziran ayında 0,4 puanlık azalışın ardından temmuzda 0,3 puanlık düşüşle son dört ayda gerilemeyi sürdürmüştü ve %75,9 seviyesinde kaydedilerek son bir yılın en düşük seviyesinde gerçekleşmişti, bunun yanında 2023 yılı ortalamasının ve tarihsel ortalamasının (%76,3) hafif altındaki seyrini sürdürmüştü.

Ekonomik güven endeksi, aylık bazda haziranda %2,5 oranında düşüşün ardından temmuzda %1,5 oranında gerilemeyle düşüşünü dördüncü aya taşıyarak 95,8 seviyesinden 94,4 seviyesine gerilemişti ve son on bir ayın en düşük seviyesinde kaydedilmişti, böylece 100 iyimserlik eşik seviyesinin altındaki seyrini dördüncü ayda sürdürmüştü.

Ticaret Bakanlığı tarafından yayınlanan temmuz ayı geçici dış ticaret dengesi verisine göre, ihracat aylık bazda %18,2 oranında artışla 19,1 milyar USD'den 22,5 milyar USD seviyesine yükselmişti. İthalat ise aylık bazda temmuz ayında %19,4 oranında artışla 24,9 milyar USD'den 29,7 milyar USD seviyesine yükselmişti. Bu kapsamda, temmuz ayında aylık bazda dış ticaret açığı ise %23,2 oranında artışla 5,9 milyar USD'den 7,2 milyar USD seviyesine yükselmişti ve böylece son üç ayın en yüksek seviyesinde kaydedilmişti. Dış ticaret verilerine 12 aylık kümülatif bazda bakıldığında ise, ihracat haziran ayındaki 258,8 milyar USD seviyesinden temmuz ayı itibariyle 261,5 milyar USD seviyesine yükselerek rekor seviyeye ulaşmıştı. İthalat ise haziran ayındaki 346,4 milyar USD seviyesinden temmuz ayı itibarıyla 343,8 milyar USD seviyesine gerilemişti. Dış ticaret açığı da haziran ayındaki 87,6 milyar USD seviyesinden temmuz ayı itibarıyla 82,3 milyar USD seviyesine geriledi ve böylece Temmuz 2022'den bu yana en düşük seviyede kaydedilmişti.

Şirket haberleri

Anadolu Grup (AGHOL, Sınırlı Negatif): 2024'ün 2. çeyrek finansallarına göre şirketin ana ortaklık net dönem karı bir önceki yılın aynı dönemine göre %68,4 azalarak 1.806mn TL olmuştur. 2023'ün aynı döneminde 5.705mn TL ana ortaklık net dönem karı kaydedilmişti. Şirket'in 2Ç2024 satış gelirleri bir önceki yılın aynı dönemine göre %0,3 oranında artmış ve 133,4 milyar TL'yi göstermiştir. Brüt kar ise %4,5 oranında artışla 41 milyar TL olurken, brüt kar marjı 1,3 puan artışla %30,7 olarak gerçekleşmiştir. Operasyonel giderler ise %12,6 artışla 29,5 milyar TL olmuştur. Diğer faaliyetlerden net giderler 2.986mn TL'yi göstermiştir (2Ç2023: 1.167mn TL net gider). Bu gelişmeler neticesinde 8.469mn TL faaliyet karı açıklanmıştır. 2Ç2024 FAVÖK'ü %7,8 oranında gerileyerek 16.240mn TL seviyesinde hesaplanmaktadır. FAVÖK marjı ise 1,1 puan azalmış ve %12,2 olmuştur. Şirket bu çeyrekte yatırım faaliyetlerinden 85,1mn TL net gelir kaydetmiştir. Finansman tarafında ise net giderler 6.426mn TL olmuştur. 7.430mn TL'lik parasal kazanç ve 1.541mn TL'lik vergi gideri sonrasında, net dönem karı 7.496mn TL'yi göstermiştir. 5.691mn TL'lik kontrol gücü olmayan paylar düşüldüğünde şirketin 2Ç2024 ana ortaklık net dönem karı 1.806mn TL olmuştur.

2. çeyrek karıyla beraber şirketin 6 aylık ana ortaklık net dönem karı 4.045mn TL olurken, geçen yılın aynı döneminde Şirket tarafından 9.700mn TL ana ortaklık net dönem karı kaydedilmişti.

Kardemir (KRDMD, Negatif): Kardemir yılın 2. çeyreğinde 927mn TL net dönem zararı açıklamıştır. Şirket, geçen yılın aynı çeyreğinde 298mn TL net dönem karı yazmıştı. Şirketin satış gelirleri 2Ç2024'te yıllık bazda %21,3 oranında gerileyerek 11.065mn TL olmuştur. Diğer yandan, maliyetler %2,9 oranında azalarak 10.856mn TL'ye gerilemiştir. Bu kapsamda, geçen yılın 2. çeyreğinde kaydedilen 2.882mn TL'lik brüt kardan 2Ç2024'te 209mn TL (%1,9 brüt kar marjı) brüt kara gerileme olmuştur. Operasyonel giderler ise aynı dönemde %23,3 oranında artarak 224mn TL'ye çıkmıştır. Öte yandan, diğer faaliyetlerinden net 211mn TL gider (2Ç2023: 1.189mn TL net gider) yazılmıştır. Böylelikle, Kardemir 2Ç2024'te 226mn TL net faaliyet zararı (2Ç2023: 1.510mn TL net faaliyet karı) yazmıştır. Net finansman gideri 499mn TL gerçekleşirken, parasal kazanç 114mn TL olmuştur. Geçen yılın aynı döneminde net finansman gideri 734mn TL, parasal kazanç 512mn TL idi. 359mn TL'lik vergi gideri sonrasında Şirket'in yılın 2. çeyreğindeki net dönem zararı 927mn TL olarak gerçekleşmiştir.

2. çeyrek zararıyla beraber şirketin 6 aylık net dönem zararı 1.829mn TL olurken, geçen yılın aynı döneminde Şirket tarafından 1.587mn TL net dönem zararı kaydedilmişti.

Kontrolmatik (KONTR, Pozitif): Şirketin 2Ç2024'de ana ortaklık net dönem karı 345mn TL olarak açıklanmıştır. Geçen yılın aynı döneminde 233mn TL net dönem karı açıklanmıştı. Bu dönemde satış gelirleri bir önceki yılın aynı çeyreğine göre %210 oranında artarak 1.930mn TL'yi göstermiştir. Şirketin brüt karı ise 502mn TL'yi göstermiştir. Bu dönemde operasyonel giderler %8,3 artarak 210mn TL olmuştur. Diğer faaliyetlerden 144mn TL net gelir yazan Şirket'in faaliyet karı 436mn TL olmuştur. (2Ç2023'de 239mn TL faaliyet karı kaydedilmişti), 2Ç2024 FAVÖK'ü 432mn TL seviyesinde gerçekleşmiştir. Geçen yılın aynı döneminde 143mn TL negatif FAVÖK kaydedilmişti. 150,1mn TL parasal kazanç elde eden Şirket, finansman tarafında 357mn TL'lik net gider kaydetmiştir (2Ç2023: 153mn TL net gider). 6,3mn TL vergi geliri sonrasında net dönem karı 226mn TL'yi göstermiştir. Kontrol gücü olmayan paylar düşüldüğünde Şirket'in ana ortaklık net dönem karı 345mn TL olmuştur.

Şirket, geleceğe yönelik beklentilerde için tek başına yıllık gelir hedefi olan 165mn USD ve konsolidasyonda 251mn USD hedefini korumuştur.

2. çeyrek karıyla beraber şirketin 6 aylık ana ortaklık net dönem karı 746mn TL olmuştur. (6A2023: 441mn TL ana ortaklık net dönem karı).

Sasa Polyester (SASA, Sınırlı Pozitif): Şirket'in 2Ç2024'de net dönem karı 2.093mn TL olarak açıklanırken, geçen yılın aynı döneminde Şirket 4.917mn TL net dönem zararı açıklamıştı. Satış gelirleri bir önceki yılın aynı dönemine göre %17,7 oranında azalarak 10.951mn TL'ye gerilerken, brüt kar %18,4 oranında azalış kaydetmiş ve 1.834mn TL'yi göstermiştir. Aynı dönemde operasyonel giderler ise %1,1 oranında gerileyerek 559mn TL olmuştur. Diğer faaliyetlerden net 139mn TL'lik gider kaydeden şirketin faaliyet karı geçen yılın aynı dönemine göre %24,1 oranında gerileyerek 1.136mn TL'yi göstermiştir. Şirket'in 2Ç2024 FAVÖK'ü ise 1.956mn TL (2Ç2023 FAVÖK: 2.075mn TL) olurken, FAVÖK marjı 2,3 puan azalışla %17,9 seviyesinde gerçekleşmiştir. Şirketin 2Ç2024'deki net finansman giderleri 2.443mn TL olmuştur. Geçen yılın aynı döneminde ise net finansman giderleri kur farkına bağlı olarak 16.945mn TL idi. 7.091mn TL'lik parasal kazanç (2Ç2023: 9.142mn TL parasal kazanç) ve 3.694mn TL'lik net vergi giderinin ardından şirketin net dönem karı 2.093mn TL olarak gerçekleşmiştir.

2. çeyrek karıyla beraber şirketin 6 aylık net dönem karı 13.721mn TL olurken, geçen yılın aynı döneminde Şirket tarafından sadece 118mn TL net dönem karı kaydedilmişti.

Vestel Elektronik (VESTL, Sınırlı Negatif): Vestel Elektronik'in 2Ç2024'de ana ortaklık net dönem zararı 961mn TL olarak açıklanmıştır. Geçen yılın aynı döneminde 2.122mn TL ana ortaklık net dönem zararı açıklanmıştı. Bu dönemde satış gelirleri bir önceki yılın aynı çeyreğine göre %11 oranında azalarak 31.373mn TL'yi göstermiştir. Brüt kar %12 azalışla 7.415mn TL olurken, brüt kar marjı ise 0,3 puan azalışla %23,6 olarak hesaplanmaktadır. Bu dönemde operasyonel giderler %10,2 azalarak 5.377mn TL olmuştur. Diğer faaliyetlerden 1.021mn TL net gider yazan Şirket'in böylelikle esas faaliyet karı 1.017mn TL olurken (2Ç2023'de 5.133mn TL zarar kaydedildi), 2Ç2024 FAVÖK'ü %17,4 azalışla 3.255mn TL seviyesinde gerçekleşmiştir. FAVÖK marjı ise 0,8 puan azalarak %10,4 olmuştur. Özkaynak yöntemiyle değerlenen yatırımlardan 613mn TL zarar açıklayan Şirket, 1.696mn TL parasal kazanç elde etmiştir. Şirket, finansman tarafında 2.901mn TL'lik net gider kaydetmiştir (2Ç2023: 871mn TL net gelir). 160mn TL vergi gideri sonrasında ana ortaklık net dönem zararı 961mn TL'yi göstermiştir.

2. çeyrek zararıyla beraber şirketin 6 aylık ana ortaklık net dönem zararı, 1.195mn TL olmuştur. (6A2023: 2.523mn TL ana ortaklık net dönem zararı).

Sabancı Holding (SAHOL, Sınırlı Pozitif): Sermayesini temsil eden paylarının %50'si dolaylı olarak Şirkete ait olan Enerjisa Enerji Üretim (Enerjisa Üretim)'nin, 2021 yılından bu yana faaliyet gösteren ve 14 MW kurulu güce ve ilave 8,4 MW kapasite artış hakkına sahip olan Aydos RES'in sahibi olan şirketlerin hisselerinin tamamının Enerjisa Üretim tarafından devralınması işlemleri 23 Ağustos 2024 tarihinde tamamlanmıştır. Böylelikle, Aydos RES'in satın alınmasıyla birlikte Enerjisa Üretim'in 9 ayrı santralindeki toplam rüzgar enerjisi kurulu gücü 417 MW'a ve tüm tesislerindeki toplam kurulu gücü ise 3.813 MW'a ulaşmıştır. Devam eden yatırımların tamamlanması ve devreye alınacak kapasite artışları ile birlikte Enerjisa Üretim 2026 yılı itibarıyla yaklaşık 5.000 MW'lık kurulu güce ve %60 yenilenebilir enerji payına ulaşacaktır.

Ayrıca, Bulutistan'nin ödenmiş sermayesinin %65'ini temsil eden paylar yaklaşık 39mn USD bedelle DxBV tarafından satın alınmıştır.”

SANAYİ HABER AJANSI

www.ekonomigundemi.com.tr