Sabah stratejisi

Hafta başındaki sert yükselişin devamını getiremeyen BIST100 endeksi dün satıcılı bir görüntüyle güne başladı. Gün içerisinde bir ara satışlar sertleşse de sonrasında gelen alımlarla gün hafif negatif bölgede tamamlandı.

*Yeşil ok olumluyu kırmızı ok olumsuzu göstermektedir.

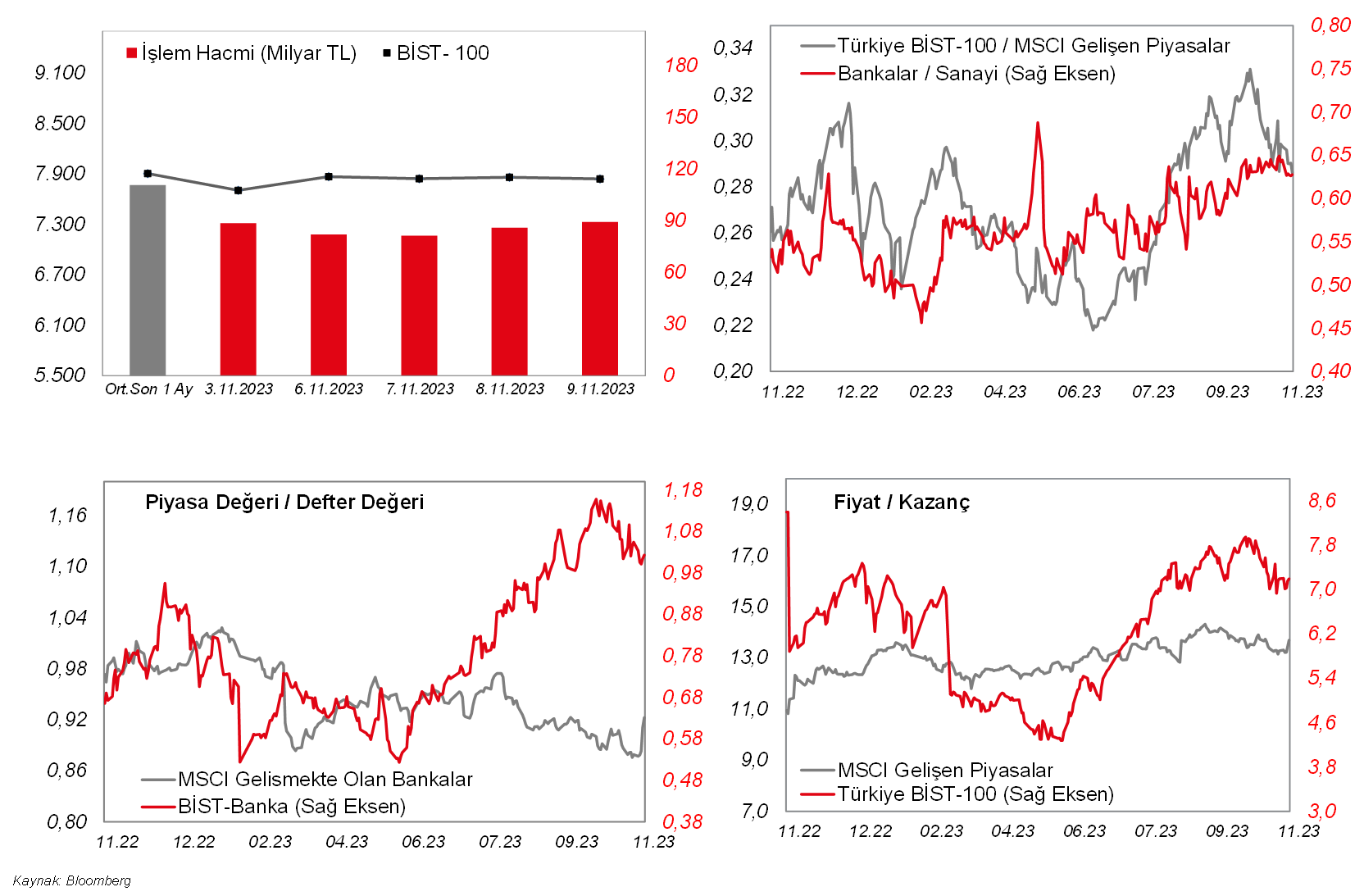

Hafta başındaki sert yükselişin devamını getiremeyen BIST100 endeksi dün satıcılı bir görüntüyle güne başladı. Gün içerisinde bir ara satışlar sertleşse de sonrasında gelen alımlarla gün hafif negatif bölgede tamamlandı. Bankacılıktaki negatif ayrışma devam ederken, sigorta endeksi en fazla prim yapan sektör olarak öne çıktı. PETKM, THYAO ve DOAS endekse en fazla katkı yapan ilk üç hisse olurken, BIST100'de 56 hisse günü eksi bölgede tamamladı. İşlem hacmi de 86milyar TL ile yine düşük kaldı. Endeksin bugüne yatay bir görüntüyle başlamasını beklerken, gün içerisinde 7.720 -7.920 aralığında dalgalanma gözlenebilir. Yurtdışında ise dün ABD borsaları günü eksi bölgede tamamladı. Ana endeks S&P500'deki kayıp %0,8 oldu. Bu hafta diğer Fed üyelerinin yaptığı şahin açıklamaların ardından dün de Powell'ın yeterince kısıtlayıcı duruş sergilediklerinden emin olmadıklarını belirtmesi bir miktar olumsuz hava yarattı. Bu arada faiz ihalelerinin de izlendiği ABD'de 30 yıllık tahvil ihracına zayıf talebin görülmesi risk iştahını zayıflatan bir diğer unsur oldu. ABD kapanışlarının ardından bu sabah Asya'da da satıcılı bir seyir var. Japonya hariç MSCI Asya Pasifik endeksi %1 civarında geriliyor. Veri tarafında bu sabah yurtiçinde sanayi üretimi ve işsizlik oranı açıklanacak. Yurtdışında ise ABD'de Michigan tüketici güven endeksi takip edilecek.

ŞİRKET HABERLERİ

AHalkbank (HALKB, Nötr): Halkbank'ın 2023 yılının üçüncü çeyreğindeki net dönem karı 3.096mn TL olarak gerçekleşmiştir. Bizim beklentimiz 2.965mn TL kar iken, piyasa beklentisi 2.827mn TL kar idi. Önceki çeyrekte 699mn TL kar açıklayan Banka'nın 3Ç2022 karı 4.304mn TL idi. Detaylar için tıklayınız…

Vakıfbank (VAKBN, Nötr): Vakıfbank'ın 2023 yılının üçüncü çeyreğindeki net dönem karı 9.514mn TL olarak gerçekleşmiştir. Bizim beklentimiz 8.100mn TL iken, piyasanın ortalama kar beklentisi 8.377mn TL idi. Diğer faaliyetlerden elde edilen gelirin beklentimizin üzerinde gerçekleşmesi tahminimizdeki sapmada etkili olmuştur. Banka'nın 3Ç2022 karı 5.592mn TL idi. Detaylar için tıklayınız…

Diğer yandan, bağlı ortaklığı Vakıf Faktoring paylarının bir kısmının halka arzı ile ilgili gerekli çalışmaların başlatılmasına karar verilmiştir.

Doğuş Otomotiv (DOAS, Pozitif): Doğuş Otomotiv 3Ç2023'de 6.189mn TL ana ortaklık net dönem karı açıklamıştır. Piyasa beklentisi şirketin 3. çeyrekte 5.180mn TL ana ortaklık net dönem karı açıklaması yönündeydi. Şirket geçen yılın aynı döneminde ise 2.698mn TL ana ortaklık net dönem karı kaydetmişti. Şirket'in satış gelirleri 3Ç2023'de 3Ç2022'ye göre %204,1 oranında artarak 36.055mn TL'ye yükselirken (Piyasa beklentisi: 35.530mn TL), brüt kar %193,4 oranında artarak 8.216mn TL olmuştur. Şirketin brüt kar marjı ise 3Ç2022'ye göre 0,8 puan azalışla %22,8 olarak gerçekleşmiştir. Doğuş Otomotiv'in operasyonel giderleri aynı dönemde %130,1 oranında artmış ve 1.140mn TL olmuştur. Diğer faaliyetlerden de 224mn TL net gelir kaydedilmesinin ardından faaliyet karı 7.299mn TL'yi göstermiştir. 3Ç2022'deki faaliyet karı 2.311mn TL idi. Faaliyet karı marjı ise 0,8 puan artışla %20,2'yi göstermiştir. 3Ç2023 FAVÖK'ü %203,9 artışla 7.227mn TL (Piyasa beklentisi: 6.982mn TL) seviyesinde gerçekleşmiştir. FAVÖK marjı yıldan yıla değişmeyerek %20 olmuştur. Yatırım faaliyetlerinden 106mn TL net gelir kaydeden şirket, özkaynak yöntemiyle değerlediği yatırımlardan da 920mn TL'lik net gelir kaydetmiştir. Böylelikle finansman öncesi kar 8.325mn TL'yi göstermiştir. Diğer yandan, Şirket'in net finansman giderleri 348mn TL olmuştur. 1.770mn TL'lik vergi gideri sonrasında ana ortaklık net dönem karı 6.189mn TL seviyesinde gerçekleşmiştir. Ana ortaklık net dönem karı üzerinden hesaplanan net kar marjı da (3Ç2022'deki vergi gelirinin yerini 3Ç2023'de vergi giderine bırakması nedeniyle) 5,6 puan azalışla %17,2'ye gerilemiştir.

3. çeyrek karıyla birlikte şirketin 9A2023 ana ortaklık net dönem karı 2022'nin aynı dönemine göre %178,8 artışla 15.224mn TL seviyesine ulaşmıştır.

Sonuçların ardından Şirket 2023 beklentilerini revize etmiştir. Buna göre, 2023 yılında toplam otomotiv pazarının (ağır ticari araç dahil) 1,2mn adet seviyesinde beklemektedir (Önceki 1mn, 2022: 784bin adet). Doğuş Otomotiv'in satış adetinin ise Skoda hariç 120bin adet (Önceki 110bin, 2022: 86bin) civarında olabileceğini tahmin edilmektedir. Şirketin yıllık yatırım harcamaları beklentisi ise 1.700mn TL seviyesinde öngörülmektedir. (Önceki 2.300mn TL, 2022: 1.219mn TL).

Girişim Elektrik Sanayi (GESAN, Pozitif): Şirket'in, 3Ç2023'de ana ortaklık net dönem karı 469mn TL olarak açıklanmıştır. Geçen yılın aynı döneminde bu rakam 110mn TL idi. Şirket'in satış gelirleri 2022 yılının üçüncü çeyreğine göre %163,9 oranında artarak 2.695mn TL olurken, brüt kar 801,6mn TL olarak gerçekleşmiştir. Bu dönemde operasyonel giderler geçen yılın aynı çeyreğine göre %258,2 oranında artarak 144mn TL olmuştur (3Ç2022: 40mn TL), diğer faaliyetlerden ise 59mn TL gelir kaydedilmiştir. Şirket'in FAVÖK'ü 3Ç2023'de 683mn TL ile yıllık %211,5 oranında artmıştır. FAVÖK marjı ise %25,4 olmuştur. Bu çeyrekte yatırım faaliyetlerinden 110mn TL gelir kaydeden Şirket, finansman tarafında ise 4mn TL net gelir elde etmiştir. Son olarak 238mn TL'lik vergi gideri ve 120,5mn TL azınlık payı düşüldükten sonra Şirket, 469mn TL ana ortaklık net dönem karı kaydetmiştir.

3. çeyrek karıyla birlikte Şirket'in 9A2023 ana ortaklık net dönem karı 1.150mn TL olmuştur. 2022'nin aynı dönemindeki ana ortaklık net dönem karı ise 320mn TL idi.

Gübre Fabrikaları (GUBRF, Sınırlı Pozitif): Şirket 3Ç2023'de 1.042mn TL ana ortaklık net dönem karı açıklamıştır. Geçen yılın aynı döneminde ise Şirket 359mn TL ana ortaklık net dönem karı kaydetmişti. Şirket'in satış gelirleri 3Ç2023'de geçen yılın üçüncü çeyreğine göre %28,3 oranında artarak 8.331mn TL'ye yükselmiştir. Satışların maliyeti ise %30 oranında yükselerek 6.936mn TL olarak kaydedilmiştir. Buna bağlı olarak brüt kar 1.396mn TL olarak gerçekleşirken brüt kar marjı ise 3Ç2022'Ye göre 1,1 puan azalışla %16,8 olarak hesaplanmıştır. Şirketin operasyonel giderleri aynı dönemde %85,5 oranında artmış ve 632mn TL olmuştur. Diğer faaliyetlerden de 27mn TL net gelir kaydedilmesinin ardından net faaliyet karı geçen yılın aynı dönemine göre %76,8 oranında artışla 791mn TL'yi göstermiştir. Şirket'in 3Ç2023 FAVÖK'ü 970mn TL seviyesinde gerçekleşmiştir. FAVÖK marjı ise 4 puan azalarak %11,6 olmuştur. Bu çeyrekte yatırım faaliyetlerinden 74mn TL'lik gider kaydeden Şirket, öz kaynak yöntemiyle değerlenen yatırımlarından ise 115mn TL'lik zarar elde etmiştir. Şirket, üçüncü çeyrekte finansman tarafında net 62mn TL gider kaydetmiştir. Son olarak 7mn TL'lik net vergi geliri ve 186mn TL'lik azınlık payı zararı düşüldükten sonra Şirket'in 3Ç2023 ana ortaklık net dönem karı 1.042mn TL olarak gerçekleşmiştir.

Üçüncü çeyrek kar rakamıyla beraber Şirket'in Ocak – Eylül ana ortaklık net dönem karı, ilk 2 çeyrekteki zararlara istinaden, geçen yılın aynı dönemine göre %34,7 oranında azalarak 565mn TL'ye gerilemiştir.

Hektaş (HEKTS, Nötr): Hektaş'ın 3Ç2023'deki ana ortaklık net dönem karı geçen yılın aynı dönemine göre %37,3 oranında artarak 262mn TL olarak açıklanmıştır. Satış gelirleri yılın üçüncü çeyreğinde 1.103mn TL olarak gerçekleşerek yıllık %27,9 oranında düşüş kaydederken, brüt kar 259mn TL'ye gerilemiştir. Geçen senenin aynı döneminde Şirket'in brüt karı 650mn TL idi. Şirket'in bu dönemde brüt kar marjı ise 19 puan azalarak %23,5 olmuştur. Operasyonel giderleri aynı dönemde %141 oranında artarak 330mn TL olurken, diğer faaliyetlerden net 11mn TL gider kaydedilmiştir. Böylece 82mn TL faaliyet zararı gerçekleşmiştir. Bu gelişmelere bağlı olarak Şirket'in 8mn TL'lik Faiz, Amortisman ve Vergi Öncesi Zararı oluşmuştur. Diğer yandan, Hektaş bu çeyrekte yatırım faaliyetlerinden 1.121mn TL gelir kaydetmiştir. 798mn TL'lik net finansman gideri ve 16mn TL'lik vergi geliri sonrasında Şirket'in 3Ç23'deki ana ortaklık net dönem karı 262mn TL olarak gerçekleşmiştir.

Üçüncü çeyrek karı sonrasında Şirket'in Ocak-Eylül dönemi ana ortaklık net dönem karı yıllık %87,4 oranında azalarak 77mn TL'ye gerilemiştir.

Kontrolmatik Teknoloji (KONTR, Sınırlı Pozitif): Şirket'in, 3Ç2023'de ana ortaklık net dönem karı 251,7mn TL olarak açıklanmıştır. Geçen yılın aynı döneminde bu rakam 75,5mn TL idi. Şirket'in satış gelirleri 2022 yılının üçüncü çeyreğine göre %162,4 oranında artarak 897mn TL olurken, brüt kar 177,5mn TL olarak gerçekleşmiştir. Bu dönemde operasyonel giderler geçen yılın aynı çeyreğine göre 139mn TL artmış ve 174,2mn TL olmuştur (3Ç2022: 34,8mn TL), diğer faaliyetlerden ise 75mn TL gelir kaydedilmiştir. Şirket'in FAVÖK'ü 3Ç2023'de 31,9mn TL ile yıllık %73,4 oranında azalmıştır. Bu çeyrekte büyük çoğunluğu menkul kıymet satış karları ve değer artışları yoluyla yatırım faaliyetlerinden 117,6mn TL gelir kaydeden Şirket, finansman tarafında ise 7,8mn TL net gider kaydedilmiştir. Son olarak 73,2mn TL'lik vergi gideri ve 10,5mn TL azınlık payı düşüldükten sonra Şirket, 251,7mn TL ana ortaklık net dönem karı kaydetmiştir.

3. çeyrek karıyla birlikte Şirket'in 9A2023 ana ortaklık net dönem karı 553,7mn TL olmuştur. 2022'nin aynı dönemindeki ana ortaklık net dönem karı ise 195mn TL idi.

Şok Marketler (SOKM, Nötr): Şirket 3Ç2023'de 1.379mn TL net dönem karı açıklamıştır. Piyasanın kar beklentisi 1.025mn TL idi. Bir önceki yılın aynı döneminde 1.195mn TL net dönem karı kaydedilmişti. Şirket'in satış gelirleri yıllık %73,5 oranında artarak 29.668mn TL'ye çıkarken (Piyasa Beklentisi: 30.121mn TL), brüt kar %79 oranında yükseliş kaydetmiş ve 7.314mn TL'yi göstermiştir. Aynı dönemde operasyonel giderler ise %81 oranında artarak 5.568mn TL olmuştur. Diğer faaliyetlerden net 45mn TL gelir kaydeden şirketin faaliyet karı 1.792mn TL'yi göstermiştir. 3Ç2022'de faaliyet karı 883mn TL idi. Şirket'in 3Ç2023 FAVÖK'ü ise %68,2 artışla 2.200mn TL olurken (Piyasa Beklentisi: 2.280mn TL), FAVÖK marjı 0,2 puan azalışla %7,4 seviyesinde gerçekleşmiştir. 122mn TL yatırım faaliyetlerinden net gelir kaydedilirken, şirketin 3Ç2023'deki net finansman gideri 596mn TL olmuştur. 61mn TL'lik net vergi gelirinin ardından şirketin net dönem karı 1.379mn TL olarak gerçekleşmiştir.

Üçüncü çeyrek karı sonrasında Şirket'in 9A2023'teki net dönem karı yıllık %47,8 oranında artarak 2.669mn TL'ye çıkmıştır.

Şirket 2023 yılı satış gelirlerinin %80(±5) artması beklenmektedir (Aynı). FAVÖK marjı beklentisi %7,0-7,5 aralığındadır (Önceki %7,5-8,0). Yatırım harcaması beklentisi ise 2,5 milyar TL (+/- 100mn TL) seviyesindedir (Aynı). Mağaza açılışları hedefi ise 750 adettir (+/- 50 adet) (Aynı).

Tekfen Holding (TKFEN, Nötr): Tekfen 3Ç2023'de beklentilerin altında, 335,4mn TL ana ortaklık net dönem karı kaydetmiştir. Bizim beklentimiz 440mn TL ana ortaklık net dönem karı iken, ortalama piyasa beklentisi de 551mn TL ana ortaklık net dönem karı yönündeydi. Tahminimizdeki sapmada hem taahhüt tarafının hem de tarımsal sanayi grubunun net dönem zararı kaydetmesi etkili olmuştur. İkinci çeyrekte Taahhüt tarafında 286mn TL, kimya sanayi grubunda da de 38mn TL net dönem zararı kaydedilmiştir. Kimya sanayi grubunda yılın üçüncü çeyreğinde doğalgaz fiyatlarındaki hafif yükseliş Avrupa'da amonyak üretim maliyetlerini de yukarı çekmiştir. Gübre fiyatlarında özellikle kur seviyesi kaynaklı yaşanan artış ve faizlerde yaşanan artış sonrası piyasalarda nakit bolluğunun azalması neticesinde yurt içi satışlarda beklentilerin bir miktar altında gerçekleşme olmuştur. Bununla birlikte şirket yatırım tarafında beklentilerin üzerinde 738mn TL net dönem karı kaydetmiştir. Holding bir önceki yılın aynı döneminde 735,5mn TL ana ortaklık net dönem karı kaydetmişti. Üçüncü çeyrek kar rakamıyla birlikte Holding'in Ocak-Eylül dönemi ana ortaklık net dönem karı (ilk çeyrekte zarar kaydedilmişti) 472,3mn TL'ye ulaşmıştır. Geçtiğimiz yılın aynı döneminde 1.813mn TL net dönem karı kaydedilmişti. Tekfen'in konsolide satış gelirleri üçüncü çeyrekte bir önceki yılın aynı dönemine göre %5,9 oranında artarak 8.708mn TL'ye yükselirken, satışların maliyeti ise %6,3 oranda artış kaydetmiştir. Buna bağlı olarak brüt kar %2,7 oranında artarak 1.014mn TL'ye yükselmiştir. Şirket'in operasyonel giderleri aynı dönemde %60,2 oranında artarken, diğer faaliyetlerden de 204,8mn TL net gelir (3Ç2022'de 128,7mn TL net gider) kaydedilmiştir. Böylece 480,5mn TL net faaliyet karı (3Ç2022'de 397,4mn TL faaliyet karı) oluşmuştur. Şirket'in FAVÖK'ü ise aynı dönemde %26,3 oranında azalarak 502,6mn TL'ye gerilemiştir. Tekfen'in yatırım faaliyetlerinden net gelirleri 3Ç2023'de 266,8mn TL olurken, 126,4mn TL'lik vergi gideriyle birlikte ana ortaklık net dönem karı 335,4mn TL olarak gerçekleşmiştir.

Şirket yıl sonu beklentilerini de paylaşmıştır. Azaltılan beklentilere göre 2023 yılında hasılatın 35.441mn TL olması, FAVÖK'ün 2.891mn TL'ye ulaşması ve net karın da 1.042mn TL (taahhüt tarafında 480mn TL zarar, tarımsal sanayi tarafında 809mn TL kar, yatırım tarafında 714mn TL kar) olarak gerçekleşmesi beklenmektedir.

Oyak Çimento (OYAKC, Pozitif): Oyak Çimento'nun 3Ç2023'teki net dönem karı 2.628mn TL olmuştur. Geçen yılın aynı dönemindeki kar 688,9mn TL idi. Şirket'in satış gelirleri 3Ç2023'te 6.552mn TL gerçekleşerek yıllık %88,5 oranında büyüme kaydederken, brüt kar %154,1 oranında artarak 2.446mn TL'ye çıkmıştır. Diğer yandan, faaliyet giderleri 2023 yılının üçüncü çeyreğinde 259,8mn TL gerçekleşerek yıllık %98,2 oranında artış kaydederken, FAVÖK %157,5 oranında artışla 2.257mn TL'ye çıkmıştır. FAVÖK marjı ise %34,5 olarak (3Ç2022: %25,2) gerçekleşmiştir. Öte yandan Şirket, bu çeyrekte 55,3mn TL net finansman geliri yazarken, yatırım faaliyetlerinden 155,8mn TL gelir kaydetmiştir. 213,7mn TL'lik vergi geliri sonrasında yılın üçüncü çeyreğindeki net dönem karı 2.628mn TL olmuştur.

Üçüncü çeyrek karı sonrasında Şirket'in 9A2023'teki net dönem karı 5.489mn TL'ye yükselmiştir. Geçen yılın aynı döneminde 1.572mn TL olarak gerçekleşmiştir.

Ülker Bisküvi (ULKER, Pozitif): Ülker, 2023 yılının üçüncü çeyreğinde 1.456mn TL ana ortaklık net dönem karı kaydederek, ortalama piyasa beklentisi ve bizim beklentimizin çok üzerinde bir kar rakamı açıklamıştır. Piyasanın ortalama ana ortaklık net dönem karı beklentisi 519mn TL iken, bizim beklentimiz 474mn TL kar açıklanması yönündeydi. Tahminlerimizdeki sapmada finansman giderlerinin beklentimizden düşük gerçekleşmesi ve vergi geliri oluşması etkili olmuştur. Diğer taraftan Şirket'in FAVÖK'ü ise 2.669mn TL olarak açıklanırken, bizim beklentimiz olan 2.260mn TL'nin bir miktar üzerinde gerçekleşmiştir. (Piyasa beklentisi: 2.297mn TL) Bir önceki yılın aynı döneminde Şirket 217mn TL ana ortaklı net dönem zararı kaydetmişti. Satış gelirleri üçüncü çeyrekte bir önceki yılın aynı dönemine göre, %69,9 oranında artarak 12.409mn TL'ye ulaşırken, şirketin brüt karı da %107,1 oranında yükselerek 4.186mn TL olarak gerçekleşmiştir. Aynı dönemde şirketin operasyonel giderleri %92,5 oranında artarken, diğer faaliyetlerden 83mn TL net gider kaydedilmiştir. Böylece şirketin faaliyet karı bir önceki yılın aynı dönemine göre %58,9 oranında artarak 2.456mn TL'ye çıkmıştır. Şirket'in FAVÖK'ü ise 3Ç2022'ye göre %112,9 oranında artmış, FAVÖK marjı da 4,3 puan iyileşerek %21,5 olmuştur. Yatırım faaliyetlerinden bu çeyrekte 861mn TL net gelir elde edilirken, finansmandan kaynaklanan kambiyo zararlarına bağlı olarak 1.734mn TL'lik net finansman gideri (3Ç2022'de 2.479mn TL net gider) kaydedilmiştir. Son olarak 54mn TL'lik vergi geliri ve 180mn TL azınlık payı düşüldükten sonra Şirket'in 1.456mn TL ana ortaklık net dönem karı oluşmuştur.

Üçüncü çeyrekteki kar rakamıyla birlikte Şirket'in 9A2023 ana ortaklık net dönem karı (geçen çeyrekteki zararın etkisiyle) 659mn TL'ye ulaşmıştır. Ülker bir önceki yılın aynı döneminde 1.336mn TL ana ortaklık net dönem zararı kaydetmişti.

Mia Teknoloji (MIATK, Sınırlı Pozitif): Kimlik doğrulama ve tanımlama yeteneklerini sağlamak için yüz tanıma, parmak izi ve parmak damar taraması dahil çoklu biyometrik verilerin birleştirilmesi amacıyla şirketin bağlı ortaklıklarından Tripy Mobility Teknoloji tarafından geliştirilen Tripy-Soft yazılım projesinin Gazi Üniversitesi Teknopark Yönetimi tarafından onaylandığı bildirilmiştir. Proje bütçesi 8,3mn TL olup, proje kapsamında geliştirilecek olan çoklu biyometrik veri füzyonunu entegre eden sistem ile elektromobilite, kamu güvenliği, sağlık hizmetleri, e-pasaportlar, tesis güvenliği, seçmen kaydı ve seçim süreçleri dahil olmak üzere uluslararası ölçekte uygulanabilir bir altyapı oluşturulması hedeflenmektedir.

DİĞER ŞİRKET HABERLERİ

Çemtaş Çelik (CEMTS): Şirket fabrika sınırları içinde yer alan mevcut Denge Çubuğu tesisinde otomasyon, tevsi ve modernizasyon yatırımı planlanmakta olup, bu kapsamda Sanayi ve Teknoloji Bakanlığı'na yapılan Yatırım Teşvik Belgesi başvurumuz onaylanmıştır. Sanayi ve Teknoloji Bakanlığı'ndan alınan 111,9mn TL tutarlı ve 3 yıl süreli olan Yatırım Teşvik Belgesi ile vergi indirimi, (%70, yatırıma katkı oranı %30) KDV istisnası, gümrük vergisi muafiyeti, sigorta primi işveren hissesi desteği (6 yıl boyunca) ve faiz desteğinden faydalanılacaktır.

Hateks Hatay Tekstil (HATEK): Daha önce Anadolu Sigorta tarafından şirkete deprem sebebiyle 1,4mn USD ödeme yapıldığı duyurulmuştu. Anadolu Sigorta tarafından Şirkete işyeri poliçesi kapsamında ayrıca 10,5mn USD daha ödeme yapılmış olup, Anadolu Sigorta ile mutabık kalınarak hasar dosyaları kapatılmıştır. Böylelikle 6 Şubat depreminde Şirketin üretim tesislerinde meydana gelen hasarın tümü sigorta poliçeleri kapsamında Anadolu Sigorta tarafından karşılanmıştır.

Investco Holding (INVES): Şirketin %100 oranında pay sahibi olduğu REM GSYO A.Ş. gıda ve perakende sektöründe faaliyet gösteren Global Mağazacılık'a tahsisli sermaye artışı yolu ile sermayenin %50'sini temsil eden toplam 17,5mn adet pay için toplam 80mn TL bedel karşılığında %50 oranında ortak olmuştur.

Kalekim Kimyevi Maddeler (KLKIM): Yönetim Kurulu tarafından yapılan müzakere neticesinde Şirketin ana ihracat pazarı olan Irak'ta yatırım stratejisi doğrultusunda, yerel makamlarca tahsisi onaylanmış olan Duhok (Kwashe) bölgesindeki 27binm2'lik arazide, 10mn USD'lık yatırım ile 100bin ton kuru harç ve 5bin ton boya kapasitesine sahip bir üretim tesisinin kurulmasına toplantıya katılanların oybirliğiyle karar verilmiştir. Üretim tesisinin 2025 yılının ilk çeyreğinde seri üretime geçmesi beklenmektedir.

Kaynak Zraat Yatırım

SANAYİ HABER AJANSI

www.ekonomigundemi.com.tr