Sabah stratejisi

Güne alıcılı başlayan BIST100 bu görüntüsünü seans boyunca sürdürürken, gün içinde 7.900’e (%+2,5) kadar yükseliş gözlendi.

Güne alıcılı başlayan BIST100 bu görüntüsünü seans boyunca sürdürürken, gün içinde 7.900'e (%+2,5) kadar yükseliş gözlendi. Kapanış 7.868 seviyesinde gerçekleşti ve bir önceki güne göre %2,1'lik artış kaydedilmiş oldu. İşlem hacmi 81,9 milyar TL ile zayıftı (son 1 aylık ortalama işlem hacmi 111,6 milyar TL). 89 hisse günü pozitif bölgede tamamlarken, TUPRS, ISCTR ve FROTO endeksteki yükselişe en fazla katkı yapan hisseler arasında ilk 3'te yer aldı. ABD tarafında ise 10 yıllık tahvil faizinde geçen hafta yaşanan sert düşüşün ardından dün yükseliş gözlendi ve faiz %4,67'ye kadar çıktı. Geçen hafta %4,48'e kadar düşüş kaydedilmişti. Amerikan endeksleri de yataya yakın hafif artı bölgede günü tamamladılar. Avrupa'da borsalar negatifti, Euro Stoxx 50 endeksi %0,4 ekside kapattı. Bu sabaha baktığımızda, ABD vadelileri hafif satıcılı. Asya'da da negatif bir görüntü var, Japonya hariç MSCI Asya Pasifik endeksi %1'in üzerinde düşüşte. Bu ortamda BIST100'ün güne yatay bir görüntüyle başlamasını bekliyoruz. Öte yandan, endekste son günlerdeki toparlanmanın etkisi sürebilir ve endeks olumlu gelmeye devam eden finansallarla birlikte yükseliş eğiliminde olabilir. Ancak, özellikle işlem hacmindeki görüntü nedeniyle direnç seviyelerine yaklaşıldıkça satıcılar güçlenebilir. Öne çıkan sıralı dirençler de 7.940 ve 8.025 bölgelerinde. Veri takvimine bakıldığında, bugün yurtiçinde Hazine nakit dengesi takip edilecek. Yurtdışında ise Almanya'da sanayi üretimi ile Euro Bölgesi ÜFE önemli. ABD'de dış ticaret dengesi verileri izlenecek. Ek olarak, gün içinde ECB ve Fed üyelerinin konuşmaları bulunuyor.

Şirket haberleri

Aksa Enerji (AKSEN, Sınırlı Pozitif): Aksa Enerji'nin ana ortaklık net dönem karı 3Ç2023'de 1.203mn TL ile ortalama piyasa beklentisi olan 1.144mn TL'ye yakın seviyelerde gerçekleşmiştir. Geçen yılın aynı döneminde Şirket, 1.454mn TL ana ortaklık net dönem karı kaydetmişti. Şirket'in satış gelirleri yıllık %51,5 oranında azalarak 3Ç2023'de 7.356mn TL'ye (Piyasa Beklentisi: 6.311mn TL) gerilerken, brüt kar %5,8 oranında artmış ve 1.695mn TL olarak gerçekleşmiştir. Brüt kar marjı da 12,5 puan artarak %23 olmuştur. Şirket'in operasyonel giderleri geçen yılın aynı dönemine göre %108,8 oranında artarak 170mn TL olarak gerçekleşmiştir. Diğer faaliyetlerden ise 13mn TL gelir elde eden Şirket'in faaliyet karı 1.538mn TL olarak kaydedilmiştir. Şirket'in FAVÖK'ü üçüncü çeyrekte 1.857mn TL (Beklenti: 1.429mn TL) ile geçen yılın aynı dönemine göre %6,1 oranında gerilemiştir (3Ç2022: 1.976mn TL). FAVÖK marjı ise 12,2 puan iyileşerek %25,2 olmuştur. Şirket bu çeyrekte finansman tarafında kur farkına bağlı olarak 384mn TL net finansman geliri kaydetmiştir. Son olarak 441mn TL'lik vergi gideri ve 220,8mn TL'lik azınlık payı düşüldükten sonra Şirket'in ana ortaklık net dönem karı 1.203mn TL olmuştur.

Üçüncü çeyrek karı sonrasında Şirket'in Ocak – Eylül ana ortaklık net dönem karı 3.586mn TL'ye ulaşmıştır. Geçen yılın aynı döneminde Şirket, 3.913mn TL ana ortaklık net dönem karı kaydetmişti.

Enerjisa (ENJSA, Pozitif): Enerjisa'nın net dönem karı 3Ç2023'de 10.577mn TL olarak ile ortalama piyasa beklentisinin çok üzerinde gerçekleşmiştir. Ortalama piyasa beklentisi 5.348mn TL idi. Şirket'in satış gelirleri 3Ç2023'de bir önceki yılın aynı dönemine göre %56,1 oranında artarak 40.110mn TL'ye (piyasa beklentisi: 32.723mn TL) yükselirken satışların maliyeti ise %49,4 oranında artarak 33.743mn TL'ye ulaşmıştır. Buna bağlı olarak Şirket'in brüt karı %104,3 oranında artarak 6.367mn TL'ye çıkarken, brüt kar marjı 3,7 puan artarak %15,9'a ulaşmıştır. Şirket'in operasyonel giderleri bu dönemde geçen yılın aynı dönemine göre %114,1 oranında artarak 1.828mn TL olarak gerçekleşmiştir. Diğer faaliyetlerden ise 360,1mn TL gider (3Ç2022: 325,5mn TL gelir) kaydeden Şirket'in faaliyet karı %61,4'lük artışla 4.178mn TL olmuştur. Şirket'in FAVÖK'ü de üçüncü çeyrekte 4.733mn TL (Beklenti: 4.756mn TL) ile geçen yılın aynı dönemine göre %96,9 oranında artmıştır. FAVÖK marjı ise 2,4 puan artarak %11,8 olmuştur. Şirket bu çeyrekte kredi faiz giderlerine bağlı olarak 1.789mn TL net finansman gideri yazarken, son olarak 8.188mn TL'lik vergi geliri ardından Şirket'in net dönem karı 10.577mn TL olmuştur.

Üçüncü çeyrek karı sonrasında Şirket, Ocak – Eylül döneminde 12.931mn TL net dönem karı açıklamıştır. Geçen yılın aynı döneminde Şirket, 2.376mn TL net dönem karı kaydetmişti.

İş Bankası (ISCTR, Nötr): İş Bankası'nın 2023 yılının üçüncü çeyreğindeki net dönem karı çeyreksel bazda %10,5 oranında artarak 20.548mn TL'ye yükselmiş ve hem bizim beklentimiz olan 19.204mn TL ve piyasa beklentisi olan 19.078mn TL'nin bir miktar üzerinde gerçekleşmiştir. Net ücret ve komisyon gelirleri beklentimizin üzerinde gerçekleşirken, karşılık giderleri tahminimizin altında gelmiştir. Banka'nın yıllık karı ise %36,6 oranında artış göstermiştir. Detaylar için tıklayınız…

Kardemir D (KRDMD, Sınırlı Pozitif): Kardemir'in 3Ç2023'deki net dönem karı 51mn TL ile bizim kar beklentimiz olan 57mn TL'ye paralel, piyasanın 94mn TL'lik kar beklentisinin ise hafif altında gerçekleşmiştir. Şirket, 2022 yılının aynı döneminde 103mn TL net dönem karı açıklamıştı. Şirketin satış gelirleri 3Ç2023'de 2022'nin aynı dönemine göre %54,9 oranında büyüme göstererek 10.579mn TL'ye yükselirken, brüt kar ise 1.840mn TL olmuştur. Geçtiğimiz yılın aynı döneminde brüt kar 437mn TL idi. Diğer taraftan, brüt kar marjı %6,4'den %17,4'e yükselmiştir. Operasyonel giderler 3Ç2023'de 3Ç2022'ye göre %66,1 oranında artmış ve 131mn TL olmuştur. Diğer faaliyetlerden ise kur farkı kaynaklı 1.482mn TL net gider kaydedilmiştir. Böylece faaliyet karı 227mn TL olmuştur. 2022'nin aynı döneminde 142mn TL faaliyet karı açıklanmıştı. Kardemir'in FAVÖK'ü 3Ç2022'deki 442mn TL'den 3Ç2023'de 1.825mn TL'ye yükselirken (Piyasa beklentisi: 1.784mn TL), FAVÖK marjı %6,5'den %17,3'e yükselmiştir. Şirketin ton başına FAVÖK rakamı bir önceki yılın aynı dönemindeki 52 USD/ton iken 3Ç2023'de 114 USD/ton olmuştur (2Ç2023:162 USD/ton). 73mn TL'lik (finansal yatırımların gerçeğe uygun değer farkı kaynaklı) yatırım faaliyetlerinden net gider ile 27mn TL'lik iştiraklerden karlar sonrasında finansman öncesi faaliyet karı 181mn TL'yi göstermiştir. Finansman tarafında da net gelirler 2mn TL olmuştur. Vergi öncesi kar 183mn TL seviyesinde gerçekleşmiştir. 3Ç2022'deki vergi öncesi kar 27mn TL idi. 132mn TL'lik vergi gideri sonrasında Kardemir grubunun net dönem karı 51mn TL'ye ulaşmıştır.

3. çeyrek karıyla birlikte Kardemir'in 9A2023 net dönem karı 1.251mn TL'ye ulaşmıştır. 2022'nin aynı dönemindeki net dönem karı 2.392mn TL idi.

Kimteks Poliüretan (KMPUR, Sınırlı Pozitif): 2023 yılı 3. çeyrekte Şirket'in ana ortaklık net dönem karı 285mn TL olarak açıklanmıştır. Geçen yılın aynı döneminde ise bu rakam 177mn TL idi. Satış gelirleri 3Ç2023'de bir önceki yılın aynı dönemine göre %87,5 oranında artarak 2.207mn TL'ye yükselmiştir. Brüt kar ise %159 oranında büyüyerek 388mn TL'ye ulaşmıştır. Operasyonel giderler geçen yılın aynı dönemine göre %99,6 oranında artarak 96mn TL olurken, diğer faaliyetlerden 13mn TL gelir kaydedilmiştir. Bu gelişmeler neticesinde net faaliyet karı 305mn TL'ye yükselmiştir. (3Ç2022'de 127mn TL). Yatırım faaliyetlerinden 234mn TL gelir kaydeden Şirket, finansman tarafında ise 177mn TL gider kaydetmiştir. Son olarak 77mn TL'lik vergi gideri sonrasında, Şirket 285mn TL ana ortaklık net dönem karı elde etmiştir.

3. çeyrek rakamlarıyla birlikte Şirket'in Ocak – Eylül 2023 ana ortaklık net dönem karı 883mn TL olmuştur. Geçen senenin aynı döneminde ise ana ortaklık net dönem karı 531mn TL idi.

Türk Telekom (TTKOM, Pozitif): Türk Telekom'un 2023 3. çeyrek net dönem karı 4.504mn TL olarak açıklanmıştır. Piyasa beklentisi 1.902mn TL, bizim beklentimiz ise 1.922mn TL idi. Tahminimizdeki sapmada temel olarak vergi gideri beklentimize karşın 2,5 milyar TL'lik vergi geliri kaydedilmesi etkili olmuştur. Şirket 3Ç2022'de 1.171mn TL net dönem karı kaydetmişti. 3Ç2023 satış gelirleri %78,2artışla 22.362mn TL'ye yükselirken, brüt kar %84,3 artarak 9.073mn TL olmuştur. Brüt kar marjı ise 1,3 puan artışla %40,6'yı göstermiştir. Operasyonel giderler aynı dönemde %100,9 artmış ve 4.592mn TL seviyesinde gerçekleşmiştir. Diğer faaliyetlerden giderler 3Ç2023'de 43mn TL olmuştur (3Ç2022:166mn TL net gider). Bu gelişmeler neticesinde faaliyet karı %79,5 artarak 4.438mn TL'yi göstermiştir. Faaliyet kar marjı ise yıllık 0,2 puan artışla %19,8'e yükselmiştir. Şirketin FAVÖK'ü 3Ç2022'deki 5.035mn TL'den 3Ç2023'de 7.979mn TL'ye yükselirken (Piyasa beklentisi:7.399mn TL), FAVÖK marjı yıldan yıla 4,4 puan azalışla %35,7'yi göstermiştir. Faaliyet giderlerinin artış oranın görece yüksek seviyelerde seyretmesi (Temmuz ayından itibaren uygulanan çalışan ücret artışları kaynaklı personel giderlerindeki artış) FAVÖK marjındaki daralmanın başlıca sebebi olmuştur. Ek olarak, Depremle ilgili kalemler FAVÖK marjı üzerinde baskı oluşturmaya devam ederken diğer bazı tek seferlik etkiler olumlu yönde etki etmiştir. Tek seferlik tüm etkiler arındırıldığında bu çeyrekte konsolide FAVÖK marjı %34,6'dır. Yatırım faaliyetlerinden net gelirler 3Ç2023'de 942mn TL'yi göstermiştir. Diğer taraftan, TFRS 9 uyarınca belirlenen değer düşüklüğü zararları 118mn TL'yi göstermiştir. Türk Telekom'un finansman öncesi faaliyet karı 5.263mn TL ile 3Ç2022'nin %54,2 üzerinde gerçekleşmiştir. Finansman tarafında 3.213mn TL'lik net gider kaydedilmiştir. Şirket 3Ç2022'de 3.016mn TL'lik net finansman gideri kaydetmişti. Şirketin vergi öncesi karı 2.050mn TL olurken, 2.453mn TL'lik net vergi gelirine (sabit kıymetlerin yeniden değerlemesi ile Ar-Ge ve yatırım teşvikleri kaynaklı) bağlı olarak net dönem karı 4.504mn TL olmuştur.

3. çeyrek karıyla birlikte şirketin 9 aylık net dönem karı 4.548mn TL düzeyinde gerçekleşmiştir. 2022'nin aynı dönemindeki net dönem karı 3.124mn TL idi.

Çimsa (CIMSA, Sınırlı Pozitif): Çimsa'nın 3Ç2023'teki ana ortaklık net dönem karı 950,7mn TL olarak gerçekleşmiştir. Geçen yılın üçüncü çeyreğinde 1.678mn TL'lik duran varlık satışının önemli katkısıyla 1.992mn TL kar yazılmıştı. Bizim beklentimiz Şirket'in bu çeyrekte 951mn TL kar elde edebileceği yönündeyken, piyasanın ortalama kar beklentisi 865mn TL idi. Şirket'in satış gelirleri 3Ç2023'te 3.808mn TL (Beklenti: 3.617mn TL) gerçekleşerek yıllık %56,6 oranında büyüme kaydetmiştir. Maliyetler ise aynı dönem itibarıyla %37,8 oranında yükselmiş ve 2.740mn TL'ye çıkmıştır. Brüt kar da 1.068mn TL ile aynı dönemde %141 oranında artış kaydetmiştir. Faaliyet giderleri 173,5mn TL'ye çıkan Şirket'in FAVÖK'ü 947,5mn TL gerçekleşerek (Beklenti: 870mn TL) aynı dönemler itibarıyla %145 oranında artış kaydetmiştir. FAVÖK marjı da %24,9 olmuştur. (3Ç2022: %15,9). Öte yandan, Şirket üçüncü çeyrekte 170,9mn TL özkaynak yöntemiyle değerlenen yatırımlardan gelir kaydederken, yatırım faaliyetlerden 75,4mn TL gelir yazılmıştır. Net finansman gideri ise 152mn TL olmuştur. 38mn TL'lik vergi geliri sonrasında 3Ç2023'teki ana ortaklık net dönem karı 950,7mn TL olmuştur.

Üçüncü çeyrek karı sonrasında Şirket'in 9A2023 dönemindeki net dönem karı 2.209mn TL olarak gerçekleşmiştir. Geçen yılın aynı dönemindeki kar 2.975mn TL idi.

Doğan Holding (DOHOL, Sınırlı Pozitif): Şirket'in dolaylı bağlı ortaklığı Glokal Dijital Hizmetler Pazarlama ve Ticaret A.Ş. (Hepsi Emlak); Zingat Gayrimenkul Bilgi Sistemleri A.Ş.'nin (Zingat) tüm paylarının satın ve devir alınması için Property Finder Group ile mutabakata varmıştır. Pay devir işleminin, Rekabet Kurulu'ndan alınacak onayın ardından tüm kapanış koşullarının yerine getirilmesini takiben tamamlanacağı ve söz konusu işlemlerle bağlantılı olarak; Property Finder Group'un, sermaye katılımı sağlamak suretiyle Hepsi Emlak'a ortak olunmasının hedeflendiği açıklanmıştır.

Emlak Konut GYO (EKGYO, Sınırlı Pozitif): Şirket projelerinden İzmir Konak 1. Etap Arsa Satışı Karşılığı Gelir Paylaşımı İşi (Evora İzmir)'nın Yüklenicisi ile yapılan Sözleşmeye ek protokol ile 1.233mn TL olan Askeri Şirket Payı Toplam Geliri 1.896mn TL'ye yükselmiştir. Söz konusu Asgari Şirket Payı Toplam Gelirinin %20'si Emlak Konut'a aittir.

Girişim Elektrik (GESAN, Sınırlı Pozitif): Şirket, Kalyon Yeka Res 3 Rüzgar Enerjisi Yatırımları Anonim Şirketi ile ''R3-Ankara-2-1 RES Rüzgar Enerjisi Santrali Projesi 154 KV Trafo Merkezi ve Elektrik İşleri İşi'' için anlaşmaya varmıştır. Anlaşma bedeli vergiler hariç 4,5mn USD'dir.

Koç Holding (KCHOL, Nötr): Holdingin bağlı ortaklıklarından Tat Gıda (TATGD) paylarının satışı süreciyle ilgili olarak; 28.07.2023 tarihli özel durum açıklamasında çeşitli uluslararası ve yerel potansiyel alıcılardan alınan bağlayıcı olmayan tekliflerin değerlendirilerek, gizlilik hükümlerine uymak kaydıyla uygun görülen adaylarla detay inceleme ve bağlayıcı teklif verme aşamalarının yer aldığı ikinci faza geçildiği kamuya duyurulmuştu. Gelinen aşamada bağlayıcı teklifler alınmış olup, gelen tekliflerin koşullarının uygun görülmesi halinde bağlayıcı pay alım ve satış sözleşmesinin imzalanması sürecine geçilebilecektir.

Mia Teknoloji (MIATK, Pozitif): Şirket, 3Ç2023'de 207,1mn TL net dönem karı açıklamıştır. Bir önceki yılın aynı döneminde 82,8mn TL net dönem karı kaydedilmişti. Yılın üçüncü çeyreğinde şirketin satış gelirleri bir önceki yılın aynı dönemine göre %95,1 oranında artmış ve 332,8mn TL olmuştur. Brüt kar ise geçen senenin üçüncü çeyreğine göre %148,8'lik artışla 223,9mn TL'ye yükselmiştir. Böylece brüt kar marjı da 14,5 puan artarak %67,3'e çıkmıştır. Şirket'in operasyonel giderleri ise aynı dönemde 12,9mn TL olmuştur. Şirket'in FAVÖK'ü de 3Ç2022'de 89,2mn TL'den 3Ç2023'de 221,9mn TL'ye yükselmiştir. 600bin TL'lik vergi geliri sonrasında net dönem karı 207,1mn TL olarak gerçekleşmiştir.

Üçüncü çeyrek kar rakamıyla birlikte Şirket'in Ocak-Eylül dönemi net dönem karı 390,1mn TL olmuştur. Bir önceki yılın aynı döneminde ise Şirket, 189,9mn TL net dönem karı kaydetmişti.

SASA Polyester (SASA, Sınırlı Pozitif): Şirketin 4 Ocak 2021 tarihinde PTA ve Polimer Cips Üretim Tesisleri Yatırımı konularında almış olduğu ve çeşitli tarihlerde güncellenmiş olan toplam 26.570mn TL tutarındaki yatırım teşvik belgesi; diğer harcama ve inşaat harcama kalemlerinin arttırılması amacıyla, Sanayi ve Teknoloji Bakanlığı Teşvik Uygulama ve Yabancı Sermaye Genel Müdürlüğüne yapılan revizyon başvurusunun kabulü sonucunda, 6 Kasım 2023 tarihinde güncellenerek toplam 40.631mn TL'ye ulaşmıştır.

Yayla Gıda (YYGLD, Sınırlı Pozitif): Şirket hissedarlarından Hasan Gümüş tarafından 1.500mn TL tutarında finansman faizsiz borç olarak Şirket'e aktarılmıştır.

Diğer şirket haberleri

Doğanlar Mobilya (DGNMO): Şirket'in 3Ç2023'deki net dönem karı 195,4mn TL olarak gerçekleşmiştir. Geçen yılın aynı döneminde Şirket, 86,4mn TL net dönem karı kaydetmişti. Şirket'in satış gelirleri 2023 yılını üçüncü çeyreğinde 1.891mn TL gerçekleşerek yıllık %73,3 oranında artarken, brüt kar 766,3mn TL olmuş ve yıllık %88,4 oranında artış göstermiştir. Operasyonel giderler aynı dönemde %75,8 oranında artışla 470,7mn TL olurken, 21,6mn TL diğer faaliyetlerden net gelir kaydedilmiştir. Şirket'in FAVÖK'ü de aynı dönemde %98 oranında artarak 359,6mn TL'ye yükselirken, FAVÖK marjı 2,4 puan artarak %19 olmuştur. Yatırım faaliyetlerinden de 7mn TL gelir elde edilmiştir. Faaliyet dışı finansal giderlerden 110,4mn TL gider kaydeden şirketin 18,5mn TL vergi gideri sonrasında 3Ç2023'de net dönem karı 195,4mn TL olmuştur.

Üçüncü çeyrek kar rakamıyla beraber Şirket'in Ocak-Eylül dönemi net dönem karı 350,3mn TL'ye ulaşmıştır. Geçen yılın aynı döneminde Şirket, 137,3mn TL net dönem karı kaydetmişti.

Hitit Bilgisayar (HTTBT): Şirket mevcut müşterilerinin hacim artışlarını, yeni müşterilerinin kapasite ihtiyacını ve yeni iş kolu olan Acente Dağıtım Sistemi altyapı ve işletim kapasitesini karşılamak amacıyla, Şirket altyapısında ihtiyaç duyulan ek veri merkezi barındırma, güvenlik, izleme, donanım, lisans, kurulum ve bakım hizmetlerinin hibrit bulut ortamında teminine ilişkin alt yapı yatırımı yapılmasına karar verilmiş olup, iş bu planlanan 12mn USD değerindeki yatırımın gider ve nakit çıkış etkileri, 2024 yılından itibaren başlamak üzere 5 yıllık bir dönemi kapsayacaktır.

Nasmed Egepol (EGEPO): Şirket tarafından 2022 Ağustos ayında tadilatına başlanan 3 Fazlı Egepol Hastanesi 1.Faz B Bloğunun Tadilat ve renovasyon süreçlerinin tamamlandığı ve hasta kabulüne başlandığı açıklanmıştır. Aynı süreç içerisinde 2.Faz tadilat işlemlerine başlandığı ve Nisan 2024 ayında 2. Fazın tamamlanmasının öngörüldüğü açıklanmıştır.

Reeder Teknoloji (REEDR): Şirket, iş ve ürün geliştirme çalışmaları sonucunda G19 Pro S Dizüstü Bilgisayar, Apollo Max Bluetooth Kulaklık, Apollo Ear Pods Bluetooth Kulaklık, M11 Pro Max Tablet Bilgisayar, Alfreed Laser Robot Süpürge, Reefit Masaj Tabancası, Reefit Masaj Eldiveni, Reefit Akıllı Yüzük ve Reeder Akıllı Sera Bahçe ürünlerinin üretim ve tedarik planlamasının tamamlandığını ve en kısa sürede satışa başlanacağını açıklamıştır.

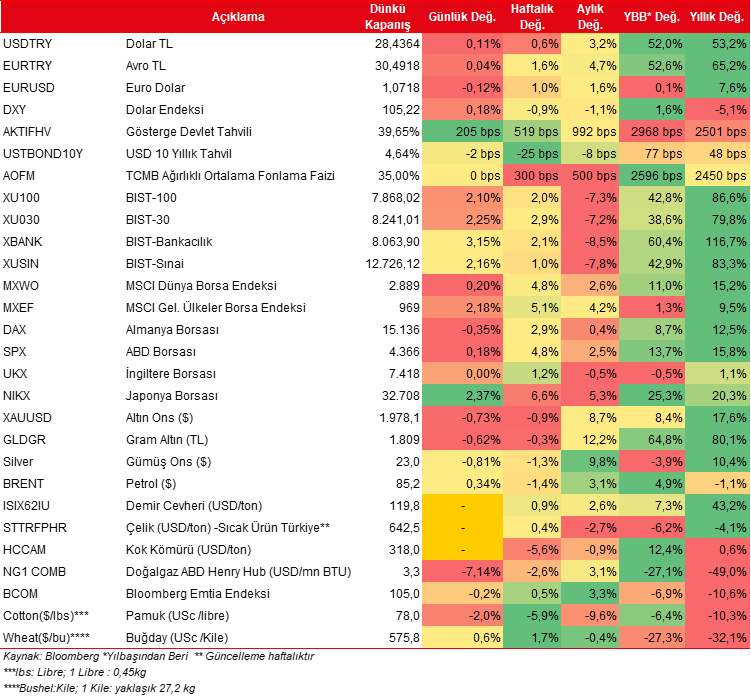

Günlük özet piyasa verileri

Kaynak: Ziraat Yatırım

www.ekonomigundemi.com.tr