Sabah stratejisi

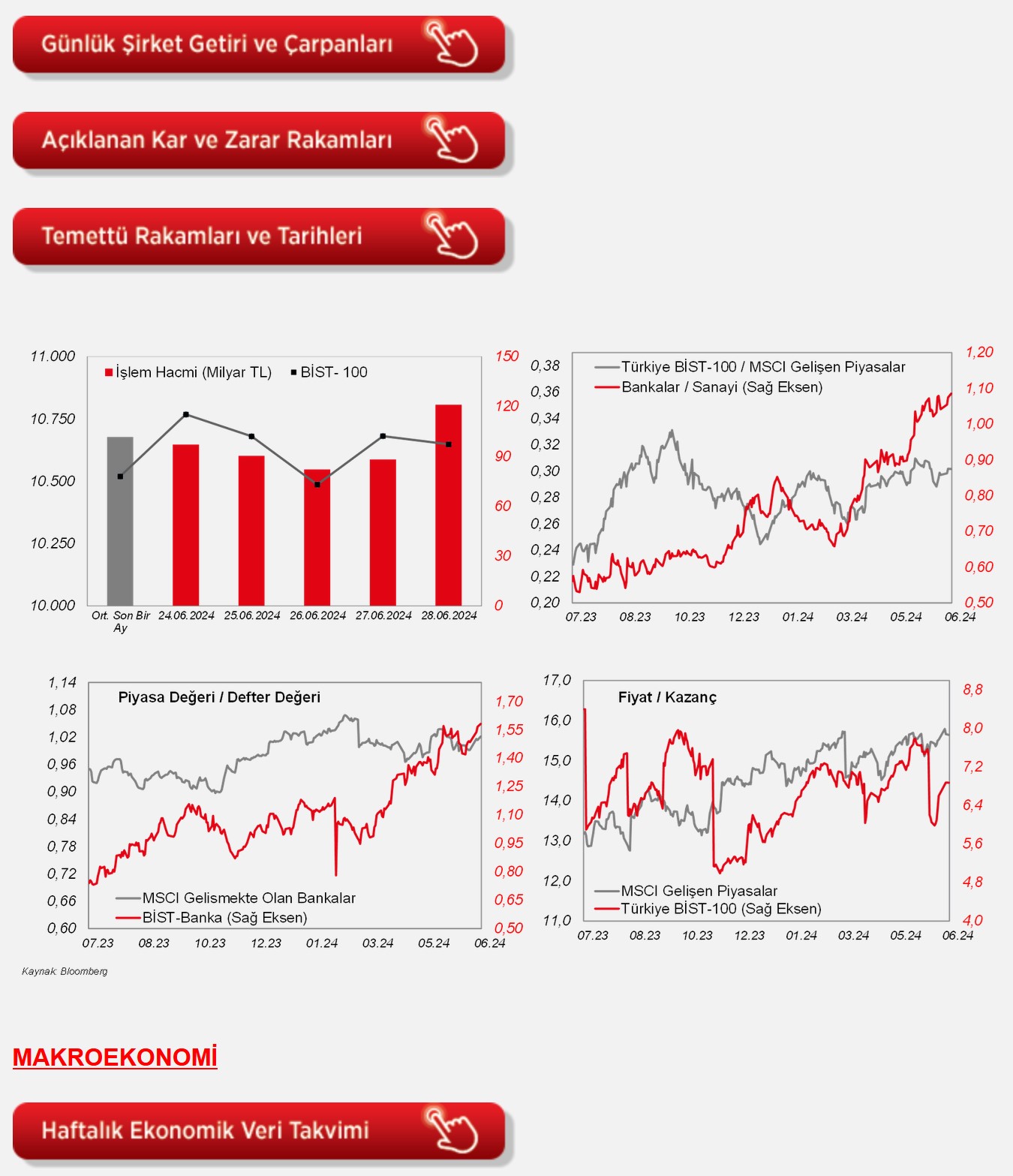

Borsa İstanbul pay piyasasında geçen hafta genel olarak zayıf bir görüntü vardı.

*Yeşil ok olumluyu kırmızı ok olumsuzu göstermektedir.

Borsa İstanbul pay piyasasında geçen hafta genel olarak zayıf bir görüntü vardı. Haftanın ilk üç işlem gününde %2,6 oranında değer kaybeden BIST100 endeksi, perşembe günü Türkiye'nin gri listeden çıkma ihtimalinin satın alınmasıyla toparlandı. Ancak cuma günü beklendiği gibi gri listeden çıkıldığına yönelik haber akışı sonrasında özellikle kapanışa doğru kar satışları görüldü. Bankacılık endeksinin %3,25 düştüğü cuma günü, BIST100 endeksi %0,3 geri çekilmeyle tamamladı. BIST100'de haftalık kayıp da %1,15 oldu. Ek olarak, perşembe günü faizi değiştirmeyen TCMB, ihtiyatlı duruşunu yineledi. Para politikası kararlarının ardından piyasalar mali tarafa odaklandı. Bu çerçevede Hazine ve Maliye Bakanı Mehmet Şimşek, bugün reel sektörün önde gelen kuruluşlarının temsilcileriyle bir araya gelerek, yeni vergi taslağı çalışmasını paylaşacak. Daha çok şirketlere ilişkin düzenlemelerin bulunduğu vergi paketinde çok uluslu şirketlere asgari kurumlar vergisi, doğrudan vergilerin payını artırmak için yerel asgari kurumlar vergisi ve asgari gelir vergisi gibi uygulamalar konusundaki detaylar reel sektör temsilcilerine anlatılacak. Ek olarak, Şimşek bu sabah bir televizyon programına da katılacak. Bu gelişme dışında bu sabah haziran imalat PMI verisi izlenecek. Bayram etkisinin de hissedileceği veride PMI verisinin eşik 50'nin altında gelmesi sürpriz olmayacaktır. Diğer yandan, çarşamba günü açıklanacak haziran ayı TÜFE'si, büyük ihtimalle enflasyonda en kötünün geride kaldığına işaret edecek olması nedeniyle önemli. Ayrıca haftalık menkul kıymet istatistiklerinde yabancıların pozisyonlanmaları da yakından izlenecektir. Son açıklanan veride de yabancıların satış tarafında olduğu gözlendi. Yurtdışında ise veri gündemi yoğun. Avrupa'da bu hafta enflasyon ve PMI verileri öne çıkarken, ABD'de Powell'ın konuşması, tutanaklar, PMI rakamları ve tarım dışı istihdam verisi önemli. Fiyatlamalara bakıldığında, ABD'de cuma günü beklentilere paralel görece düşük PCE verisine karşın ABD borsaları günü ekside kapattı. ABD on yıllık tahvil faizinin yükselmesi ise dikkat çekiciydi. Bu sabah ise Fransa'da Parlamento seçimlerinin ilk turunda beklendiği gibi Le Pen önde olsa da partisinin mutlak çoğunluğu elde edememesi sonrasında EURUSD paritesi %,04 civarında yükselişte. Euro Stoxx 50 vadelisi de artıda. Diğer yandan, ABD vadelileri de hafif primli seyrederken, Japonya hariç MSCI Asya Pasifik endeksi yatay. Bu ortamda BIST100'ün güne pozitif bir görüntüyle başlamasını bekliyoruz. BIST100'de 10.600 yakın desteği korundukça yükseliş denemeleri görülebilir.

Cuma günü ABD tarafında, Fed'in özellikle aylık bazdaki fiyat gelişmelerinin seyri kapsamında takip ettiği PCE deflatör mayıs ayı verileri ile kişisel gelirler ve harcamalar mayıs ayı verileri takip edildi.

Mayıs ayında PCE deflatörün aylık bazda artış hızı beklentilerle uyumlu olarak %0,3'ten %0 seviyesine yavaşlayarak son altı ayın en düşük seviyesinde kaydedilirken, yıllık bazda da %2,7'den %2,6 seviyesine hafif gerileyerek son üç ayın en düşük seviyesinde gerçekleşti.

Mayısta çekirdek PCE deflatörün artış hızı da beklentilerle uyumlu olarak aylık bazda %0,3'ten %0,1 seviyesine yavaşlayarak kasımdan bu yana en düşük seviyede kaydedilirken, yıllık bazda ise %2,8'den %2,6 seviyesine gerileyerek Mart 2021'den bu yana en düşük seviyede gerçekleşti.

Mayıs ayında kişisel gelirlerin aylık bazda artış hızı %0,3'ten %0,5 seviyesine yükselirken, kişisel harcamaların aylık bazda artış hızı ise %0,1'den %0,2 seviyesine yükseldi.

Ayrıca ABD'de tüketici güveni göstergelerinden haziran ayına ilişkin Michigan Üniversitesi tüketici güven endeksi nihai verisi, 65,6'dan 68,2 seviyesine hafif yukarı yönlü revize edildi ve beklentilerin (66) üzerinde kaydedildi. Detaylara bakıldığında, haziranda cari koşullar alt endeksi 62,5'ten 65,9 seviyesine, beklentiler alt endeksi ise 67,6'dan 69,6 seviyesine yukarı yönlü revize edildi.

Yurt içinde ise, TÜİK tarafından mayıs ayı dış ticaret dengesi verisi yayınlandı. Buna göre, mayıs ayında ihracat aylık bazda %25,2 oranında artışla 19,2 milyar USD'den 24 milyar USD seviyesine yükseldi. İthalat aylık bazda ise mayıs ayında %4,9 oranında yükselişle 29,1 milyar USD'den 30,5 milyar USD seviyesine yükseldi. Bu kapsamda, mayıs ayında aylık bazda dış ticaret açığı ise %34,4 oranında düşüşle 9,9 milyar USD'den 6,5 milyar USD seviyesine geriledi ve böylece son dört ayın en düşük seviyesinde kaydedildi. Dış ticaret verilerine 12 aylık kümülatif bazda bakıldığında ise, ihracat nisan ayındaki 257,6 milyar USD'den mayıs ayı itibariyle 260 milyar USD seviyesine yükseldi ve böylece rekor seviyede kaydedildi. 12 aylık kümülatif ithalat ise nisan ayındaki 350,7 milyar USD seviyesinden mayıs ayı itibarıyla 347,1 milyar USD seviyesine geriledi. Dış ticaret açığı da nisan ayındaki 93,1 milyar USD seviyesinden mayıs ayı itibarıyla 87,1 milyar USD seviyesine geriledi.

Yurt dışında bu hafta veri takvimine bakıldığında,

ABD tarafında, piyasaların odak noktasında, yarın Fed Başkanı Powell'ın konuşması olacak. Powell'ın konuşmasında, Fed'in gelecek dönem para politikasına ve olası faiz indirimlerine yönelik yeni ipuçları aranacak. Ayrıca çarşamba günü Fed'in haziran ayı FOMC toplantısına ilişkin tutanaklarının yayınlanması da yakından takip edilecek. Fed, haziran ayı toplantısında beklentilerle uyumlu olarak federal fonlama faiz aralığını %5,25-%5,50 bandında sabit tutmuştu ve böylece üst üste yedi toplantıda faizleri değiştirmemişti, kararın oybirliğiyle alındığı görülmüştü. Fed, karar metninde, enflasyonun %2 hedefine sürdürülebilir şekilde ulaşıldığına dair daha fazla güvene sahip olana kadar faizleri düşürmenin uygun olmasının beklenmediği belirtilmişti. Fed Başkanı Powell da, son açıklanan enflasyon verilerini ilerleme olarak gördüklerini, ancak para politikasını gevşetmeye başlamalarına izin verecek güvene sahip olduklarını düşünmediklerini ve güven kazanmak için daha fazla iyi veri görmeleri gerektiğini belirtmişti. Diğer yandan, ekonomik faaliyetin son görünümüne ilişkin sinyal verecek olan haziran ayı S&P Global imalat ve hizmet sektörleri nihai PMI verileri ile ISM imalat sanayi ve ISM imalat dışı endeksleri haziran ayı verileri bugün ve çarşamba günü takip edilecek. Ayrıca üretimin seyrine ilişkin olarak mayıs ayına ilişkin dayanıklı mal siparişleri nihai verisi ve fabrika siparişleri verisi çarşamba günü izlenecek. Bunun yanında, çarşamba günü mayıs ayı dış ticaret dengesi verisi izlenecek. Diğer yandan, Fed'in para politikasına yön vermesi açısından istihdam piyasası verileri izlenecek. Bu kapsamda, istihdam piyasası verilerinden, yarın mayıs ayı JOLTS açılan iş sayısı verisi, çarşamba günü haziran ayı ADP özel sektör istihdam ve haftalık yeni işsizlik maaşı başvuruları verileri ve cuma günü ise haziran ayı tarım dışı istihdam, işsizlik oranı ve ortalama saatlik kazançlar verileri izlenecek.

Avrupa tarafında ise, piyasaların odak noktasında perşembe günü ECB'nin haziran ayı toplantı tutanaklarının yayınlanması olacak. ECB'nin toplantı tutanaklarında, Banka'nın gelecek dönemde para politikasına ve olası yeni faiz indirimlerine yönelik sinyaller izlenecek. ECB, faizleri önceki son beş toplantıda sabit tutmasının ardından haziran ayındaki toplantısında beklentilerle uyumlu olarak 25 baz puan indirmişti ve böylece faizleri yaklaşık 5 yıl sonra ilk kez düşürmüştü. Karar metninde, faizlerin gerektiği sürece yeterince kısıtlayıcı seviyede tutulacağı belirtilerek, belirli bir seviye için önceden taahhütte bulunulmayacağı vurgulanmıştı. ECB Başkanı Lagarde ise, faizleri yeterince kısıtlı tutacaklarını ve sıkılaştırma sürecini toplantıdan toplantıya alacakları kararlarla belirleyeceklerini söylemişti. Lagarde, dezenflasyonist sürecin devam edip etmeyeceğine yönelik verileri takip edeceklerini, gelecek dönemde daha fazla veriye ihtiyaçları olacağını belirtmişti. Bunun yanında, bugün, yarın ve çarşamba günü ECB Başkanı Lagarde'ın konuşmaları da, Banka'nın para politikasına ilişkin olası yeni sinyaller bakımından takip edilecek. Ayrıca Avrupa genelinde de son ekonomik görünüme ilişkin bilgi veren haziran ayı HCOB imalat sektörü nihai PMI verileri bugün ve hizmet sektörü nihai PMI verileri ise çarşamba günü takip edilecek. Ayrıca ECB'nin para politikasına yön verecek olan verilerden bugün Almanya'da ve yarın Euro Bölgesi'nde haziran ayına ilişkin öncü TÜFE verileri açıklanacak. Diğer yandan, Almanya'da üretimin seyrine ilişkin olarak perşembe günü mayıs ayı fabrika siparişleri verisi ve cuma günü ise sanayi üretimi verisi izlenecek. Cuma günü, ayrıca Euro Bölgesi'nde mayıs ayı perakende satışlar verisi izlenecek.

Asya tarafında ise, çarşamba günü Çin'de küçük ve orta ölçekli firmaların faaliyetlerinin seyrine ilişkin sinyal verecek olan haziran ayı Caixin hizmet sektörü PMI verisi izlenecek. Mayıs ayı Caixin hizmet sektörü PMI verisi, 52,5'den 54 seviyesine yükselerek hizmet sektöründe kasım ayından bu yana en güçlü büyümenin olduğuna işaret etmişti, bunun yanında hizmet sektörü faaliyetinde art arda 17'inci ayda büyüme bölgesinde seyretmişti. Caixin hizmet sektörü PMI verisinin haziranda ise 53,4 seviyesine gerileyerek hizmet sektöründe büyümenin hafif yavaşladığına işaret etmesi bekleniyor.

Yurt içinde ise, bugün haziran ayı S&P Global/İSO imalat sektörü PMI verisi, çarşamba günü haziran ayı TÜFE ve ÜFE verileri, perşembe günü haziran ayı reel efektif döviz kuru endeksi verisi ve cuma günü ise haziran ayı Hazine nakit dengesi verisi takip edilecek. Ayrıca çarşamba günü TCMB'nin geçen haftaki Para Politikası Kurulu (PPK) toplantısına ilişkin özeti yayınlanacak.

S&P Global/İSO imalat sektörü PMI, mayısta toplam yeni siparişlerde ve ihracatta yavaşlamanın etkisiyle 49,3'ten 48,4 seviyesine gerileyerek imalat sektöründe daralmanın kısmi hızlandığına işaret etmekle birlikte son iki ayda 50 eşik seviyenin altında daralma bölgesindeki seyrini sürdürmüştü.

Mayıs ayında TÜFE, aylık bazda piyasa beklentisi olan %3 seviyesinin üzerinde %3,37 artmıştı (ocak ayında aylık bazda %6,70 artış ile son beş ayın en yüksek seviyesinde kaydedilmişti, şubatta %4,53, martta %3,16 ve nisanda ise %3,18 seviyesinde gerçekleşmişti), TÜFE yıllık bazda ise %69,80'den %75,45 seviyesine yükselmişti ve böylece Kasım 2022'den bu yana en yüksek seviyelerdeki seyrini sürdürmüştü, beklentiler ise yıllık TÜFE'nin %74,80 seviyesine yükselmesi yönündeydi. ÜFE ise, mayısta aylık bazda %3,60'tan %1,96 seviyesine yavaşlayarak son beş ayın en düşük seviyesinde gerçekleşmişti (ocak ayında aylık %4,14 seviyesinde gerçekleşirken, şubatta %3,74, martta %3,29 seviyesinde kaydedilmişti). Yıllık bazda ÜFE ise, mayıs ayında %55,66'dan %57,68 seviyesine yükselmişti ve böylece Nisan 2023'ten bu yana en yüksek seviyelerdeki seyrini sürdürmüştü. Haziran ayında ise Bloomberg Anketi'ne göre TÜFE'nin, aylık medyan %2,20 seviyesinde gerçekleşmesi ve yıllık bazda ise medyan %72,60 seviyesinde gerçekleşerek mayıs ayındaki zirve seviyeden gerilemesi bekleniyor.

Reel efektif döviz kuru endeksi verisi, aylık bazda nisan ayında %2,8 artışın ardından benzer şekilde mayıs ayında da %2,8 artışla 59,81'den 61,46 seviyesine yükselmişti ve böylece Eylül 2021'den bu yana en yüksek seviyelerdeki seyrini sürdürmüştü ve TL'nin reel değerinde artışa işaret etmişti.

Hazine nakit dengesi, mayıs ayında 234,7 milyar TL fazla vermişti, nisan ayında 237,1 milyar TL açık, mart ayında 166,9 milyar TL açık, şubat ayında 202 milyar TL açık ve ocak ayında ise 201,5 milyar TL açık olmak üzere yılın ilk dört ayında toplam 807,5 milyar TL açık vermişti. 12 aylık kümülatif bazda nakit açığı ise nisan ayındaki 1,016 trilyon TL'den mayısta 951,3 trilyon TL'ye, GSYH'a oranı ise %3,34'ten %3,12'ye gerilemişti (GSYH verisi olarak 2024 yılı 1. çeyrek kümülatif verisi kullanıldı).

Şirket haberleri

Agrotech (AGROT, Sınırlı Pozitif): 14 Haziran 2024 tarihinde duyurulan açıklamaya istinaden, şirketin bağlı ortaklığı olan Ayazağa Depoculuk ve Lojistik'in sermayesi 300mn TL'ye yükseltilecek olup, ticaret unvanının “E Cars High Technology Araç Üretim Lojistik ve Depolama” olarak değiştirilmesine yönelik süreçler tamamlanmıştır.

Bu doğrultuda, Y.K kararına istinaden, Joyce Elektrikli Araç Teknolojileri'nin 75bin TL nominal değerli paylarının devredilerek, elektrikli araç üretimi ve bu kapsamdaki teknoloji faaliyetlerinin tamamı E Cars High Technology Araç Üretim Lojistik ve Depolama bünyesinde yürütülecektir.

Koç Holding (KCHOL, Sınırlı Pozitif), Aygaz (AYGAZ, Sınırlı Pozitif): Koç Holding A.Ş. ve Aygaz A.Ş.'nin birlikte paylarının tamamına sahip oldukları Sendeo Dağıtım Hizmetleri A.Ş. ile Ahmet Musul'un paylarının tamamına sahip olduğu Ekol Ekspres Kargo A.Ş. (“Kolay Gelsin”) şirketlerinin faaliyetlerinin, Koç Tarafları ve Ahmet Musul'un ilkesel olarak eşit ortaklığı altında “Kolay Gelsin” markasıyla yürütülmesi konusunda; Ahmet Musul ile Koç Tarafları arasında; Ahmet Musul tarafından Sendeo sermayesinin %50'sini temsil eden payların Koç Holding ve Aygaz'dan payları oranında toplam 165mn TL bedel ile devralınması ve devir işlemini takiben yeni ortaklık yapısında tüm ortakların payları oranında katılımı ile Sendeo'da 330mnTL tutarında nakit sermaye artışı yapılmasına ilişkin olarak “Pay Alım Satım ve İştirak Sözleşmesi”, Sendeo ile Ahmet Musul arasında; Kolay Gelsin sermayesini temsil eden payların tamamının Sendeo tarafından Ahmet Musul'dan toplam 330mn TL bedel ile devralınmasına ilişkin olarak “Pay Alım Satım Sözleşmesi”, Ahmet Musul ile Koç Tarafları arasında; Sendeo ve Kolay Gelsin şirketlerinde ortak kontrol esasına göre pay sahiplerinin hak ve yükümlülüklerini düzenleyen “Pay Sahipleri Sözleşmesi” imzalanmış olup, sözleşmelerde öngörülen tüm kapanış işlemleri ve pay devirleri tamamlanmıştır. Böylece, Koç Tarafları ile Ahmet Musul, Sendeo'da doğrudan, Kolay Gelsin'de ise dolaylı olarak ortak kontrole sahip olmuşlardır. Pay Sahipleri Sözleşmesine göre Sendeo payları için imza tarihinden itibaren 3 yıl boyunca mutat istisnalar hariç devir yasağı bulunmaktadır.

Ayrıca, söz konusu işbirliğinin yürürlüğe girmesi ile birlikte Sendeo ile McKinsey Danışmanlık Hizmetleri Ltd. Şti. arasında imzalanan başarı ücretine dayalı uzun vadeli Danışmanlık Sözleşmesi feshedilerek, yeni bir protokol imzalanmıştır. Protokol çerçevesinde, McKinsey'nin 28.06.2024 tarihine kadar Sendeo'ya vermiş olduğu danışmanlık hizmetleri karşılığında Koç Tarafları'nın Sendeo'daki paylarını 31.07.2028 tarihine kadar Koç Topluluğu dışındaki kişilere satmaları veya bu payların halka arz edilmesi halinde, Sendeo tarafından McKinsey'e başarı ücreti ödemesi yapılacaktır. Ayrıca, 30.07.2026 ile 31.07.2028 tarihleri arasında, üçüncü kişilere satış veya halka arz sürecine gidilmeksizin, Protokol'e göre belirlenecek değer üzerinden hesaplanacak başarı ücretini Sendeo'nun ödeme, McKinsey'nin ise talep hakkı bulunmaktadır. Pay Alım Satım ve İştirak Sözleşmesi uyarınca Koç Tarafları'nın, Sendeo tarafından başarı ücretine ilişkin yapılacak tüm ödemeleri tümüyle tazmin etme yükümlülüğü bulunmaktadır.

Koza Altın/İpek Enerji (KOZAA/IPEKE, Sınırlı Pozitif): Koza İpek Holding tarafından; davalılar Cafer Tekin İpek, Ebru İpek, Hamdi Akın İpek, Melek İpek, Nevin İpek, Pelin Zenginer ve İpek Investment Limited'e karşı açılmış olan ve Ankara 2. Asliye Ticaret Mahkemesi'nde görülmekte olan, Koza İpek Holding'in hisselerinin İpek Investment şirketine devrine yönelik 07.06.2015 tarihli pay satış sözleşmesinin yoklukla malul olduğunun tespiti davasında ilk derece mahkemesince sözleşmenin yoklukla malul olduğuna ilişkin karar verilmiştir. Akabinde yerel mahkeme kararı davalılarca istinaf edilmiş olsa da yerel mahkeme kararında da yer aldığı üzere davalıların asıl amacının malvarlığının yurtdışına kaçırılması olduğundan böyle bir sözleşme yapılmasının sözleşmenin yok hükmünde sayılması için yeterli görüldüğü gerekçesiyle Ankara Bölge Adliye Mahkemesi kararıyla hukuka uygun bulunmuştur. İlgili istinaf kararının verilmesi akabinde davalılarca karar temyiz edilmiş olup, Yargıtay tarafından yapılan inceleme neticesinde Yargıtay 11.Hukuk Dairesi'nin kararı ile istinaf mahkemesi kararı da holding lehine olacak şekilde onanmış ve kesinleşmiştir.

Mia Teknoloji (MIATK, Nötr): Şirketin %100 İştiraki Tripy Mobility ile İspanyol şirketi Futuro Perfecto Innovacion arasında, Avrupa Komisyonu'nun fonladığı ve Horizon Europe Çerçeve Programı dahilindeki Horizon-CL5-2024-D6-01-08 çağrısı altında, Tripy Mobility'nin koordinatörlüğünde ve Futuro Perfecto Innovacion'un danışmanlığında 5 Eylül 2024'te bir proje başvurusu yapılacaktır. Başvuru sonuçlarının başvuru tarihinden yaklaşık 3 ay sonra açıklanması beklenmekte olup, Tripy Mobility koordinatörlüğünde ilerleyecek olan bu projenin 5mn EUR değerinde fonlanacak 3 projeden bir tanesi olarak seçilmesi hedeflenmektedir. İzmir, Barcelona ve Montreal'de saha çalışmalarının yürütülmesi planlanan bu projenin kurgulanması ve güçlü bir başvuru yapılması adına Tripy Mobility ve Futuro Perfecto Innovacion arasında Danışmanlık ve Proje İş Birliği Sözleşmesi imzalanmıştır.

Ek olarak, Şirket ortaklarından İhsan Ünal'a ait 1,6mn adet ve şirket ortaklarından Ali Gökhan Beltekin'e ait 1,6mn adet pay senetlerinin 28.06.2024 tarihinde, pay başına ortalama 60,5 TL fiyatla ve özel emir blok satış yöntemiyle kurumsal yabancı yatırımcılara satış işlemi gerçekleştirilmiştir.

Odas Elektrik/ Çan2 Termik (ODAS/CANTE, Nötr): Odas'ın bağlı ortaklığı CANTE paylarına ilişkin 596,9mn adet payın kurumsal yatırımcılara 2 TL fiyattan satış işlemi, 28.06.2024 tarihi itibariyle gerçekleştirilmiştir. Bu işlemle birlikte şirketin CANTE sermayesindeki payları %40'a gerilemiştir.

Şişe Cam (SISE, Nötr): 01.07.2024 tarihinden itibaren, Prof.Dr. Ahmet Kırman'ın istifası ile boşalan Yönetim Kurulu Başkanlığı görevini Adnan Bali'nin üstlenmesine karar verilmiştir.

Smart Güneş Enerjisi (SMRTG, Sınırlı Pozitif): Şirketin mühendislik, ürün satışı ve/veya kurulum yaptığı GES projelerine ilişkin olarak; Orta ve Yüksek Gerilim Hatları Mühendislik ve Kurulumu için de son dönemde hizmet vermektedir. Bu çerçevede mevcut ile ilgili olarak KDV Hariç 2,6mn USD tutarında Dağıtım Merkezi ve Mühendislik, Tedarik, Montaj, Test, Devreye Alma ve Kabul Hizmetleri Anahtar Teslim Yapım İşi Sözleşmesi imzalanmış olup ilk ödemesi 28.06.2024 tarihinde tahsil edilmiştir

Tav Havalimanları (TAVHL, Nötr): 28/06/2024 tarihinde Tav Havalimanları payları ile ilgili olarak 255,00 – 260,75TL fiyat aralığından 202bin TL toplam nominal tutarlı satış işlemi Tepe İnşaat tarafından gerçekleştirilmiştir. Bu işlemle birlikte şirket sermayesindeki payları 28/06/2024 tarihi itibariyle %4,3 seviyesine gerilemiştir.

Diğer şirket haberleri

Alarko GYO (ALGYO): Şirket portföyünde bulunan Muğla İli, Bodrum İlçesi, Gündoğan Mevkii'ndeki turizm tesisi yatırımının finansmanında kullanılmak üzere, Türkiye Kalkınma ve Yatırım Bankasıile 30mn Euro tutarında 5 yıl vadeli kredi kullanımı için sözleşme imzalanmasına karar verilmiştir. Turizm tesisinin yatırımının finansmanında kullanılmak üzere imzalanan kredinin teminatı için söz konusu taşınmaz üzerinde Türkiye Kalkınma ve Yatırım Bankası lehine 2. dereceden 45mn Euro ipotek tesis edilmiş ve işlem 28.06.2024 tarihinde tamamlanmıştır.

Beşiktaş (BJKAS): SPK, Şirket'in %400 oranında bedelli sermaye artışına onay vermiştir.

Biotrend Çevre ve Enerji (BIOEN): 29.06.2024 16.00 itibariyle Çiğli Cumhuriyet Mahallesi'nde kuru alanda henüz belirlenemeyen nedenden dolayı başlayan, rüzgârın da etkisiyle Şirket'İn İzmir Harmandalı'nda bulunan %100 bağlı ortaklığı İzmir Novtek Enerji Elektrik Üretim'e ait tesis dışındaki otluk ve makilik alana, ardından da Harmandalı Katı Atık Depolama Alanı'na sıçrayan bir yangın meydana gelmiştir. Yangın kontrol altına alınmış olup soğutma çalışmaları devam etmektedir. Tesiste insan ve çevre sağlığına zarar verecek herhangi bir olumsuz durum yaşanmamıştır. Hasar tespit çalışmaları devam etmektedir. Tesis sigorta kapsamında olup ekspertiz çalışmaları başlamıştır. Üretim tesisinde ciddi bir hasar olmamasına rağmen, güvenlik tedbiri olarak tamamen ara verilen üretime, 30.06.2024 itibariyla kontrollü bir şekilde düşük yükte başlanmıştır.

Karsan Otomotiv (KRSAN): Şirket, Avrupa'da sürdürülebilir büyümeye kendi markası ile yatırım yapmak, Karsan markası ile etkinliğini ve odağını daha da arttırmak amacıyla şirketin iştiraki olan IIA şirketinde işlemlere mevcut payları oranında katılma hakkını kullanmayarak, IIA'da sahip olduğu payları muhafaza etme hakkını kullanmamış, bu nedenle IIA'daki pay sahipliği son bulmuştur.

MLP Sağlık Hizmetleri (MPARK): MLP Sağlık Hizmetleri A.Ş. (“MLP Care”) yönetim kurulu;

° 31.05.2024 tarihinde %65 payı MLP Sağlık Hizmetleri A.Ş.'ne ait olmak üzere MLP İzmir Sağlık Hizmetleri A.Ş. adında bir iştirak şirket kurulmasına,

° İzmir ilinde faaliyet gösteren Özel Su Hastanesi'nin ruhsatının devir alınmasına,

° Özel Su Hastanesi'nin isminin, Özel Medical Park İzmir Hastanesi olarak değiştirilmesine,

° 36 yataklı faaliyette olmayan hastane ruhsatı devir alınmasına

ilişkin karar vermiştir.

Ruhsat devir işlemleri 28 Haziran 2024 tarihi itibariyle tamamlanmış olan Özel Medical Park İzmir Hastanesi 143 yatak kapasitesine sahiptir.

Naturel Yen. Enerji (NATEN): Şirketin daha önce yapmış olduğu açıklamaya istinaden, İzmir İstinye Park AVM ve Orjin Maslak İş Merkezi'nin elektrik ihtiyaçlarını karşılamak üzere Naturel Yenilenebilir Enerji ile Orjin Gayrimenkul Yatırım arasında, arazi tipi GES sisteminin kurulumu için KDV hariç 29,5mn USD bedelle sözleşme imzalanmıştı. Sözleşmeye konu Arazi Tipi Güneş Enerjisi Santrali kurulumu tamamlanmış ve ilgili kurumlar nezdinde kabulleri yapılmış olup, santral enerji üretimine başlamıştır.

Net Holding (NTHOL): Şirket'in SPK'ya yapmış olduğu Geri Alınan Paylar Tebliği'ne uyum sağlamak amacıyla, geri alınan ve itfa süresi 30.06.2024 tarihinde dolacak olan 18mn TL tutarlı paylar için üçüncü kez, itfa süresi 30.06.2024 tarihinde dolacak olan 2,1mn TL tutarlı paylar ve 200bin TL tutarlı paylar için ikinci kez ve itfa süresi 26.08.2024-31.12.2024 tarih aralığında dolacak olan 11,9mn TL tutarlı paylar için ilk kez olmak üzere toplam 32,3mn TL tutarlı paylar için 31.12.2024 tarihine kadar ek süre verilmesi talebinin olumlu karşılanmasına karar verilmiştir.

Odine Teknoloji (ODINE): Şirket, Superonline İletişim'den şebeke ve bulut platformlarının dönüşümü projeleri kapsamında toplam 1,5mn USD tutarında sipariş almıştır.

Ayrıca Şirket, Turkcell İletişim'den şebeke ve bulut platformlarının dönüşümü projeleri kapsamında toplam 2,4mn USD tutarında sipariş almıştır.

Suwen Tekstil (SUWEN): 28.06.2024 tarihinde Suwen Tekstil payları ile ilgili olarak 32 TL fiyattan 9,6mn TL toplam nominal tutarlı satış işlemi şirket ortaklarından biri tarafından gerçekleştirilmiştir. Satış işlemine konu paylar borsada işlem görmeyen nitelikte olup, işlem borsa dışında gerçekleşmiştir. Bu işlemle birlikte 28.06.2024 tarihi itibariyle Suwen Tekstil sermayesindeki ortağın payları %10,5 sınırına /oy hakkı ise %15,6 sınırına ulaşmıştır.

Vera Konsept GYO (VRGYO): SPK, Şirket'in %300 oranında bedelsiz sermaye artışına onay vermiştir.

Kaynak Ziraat Yatırım

www.ekonomigundemi.com.tr