Sabah stratejisi

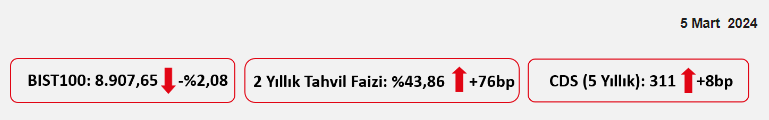

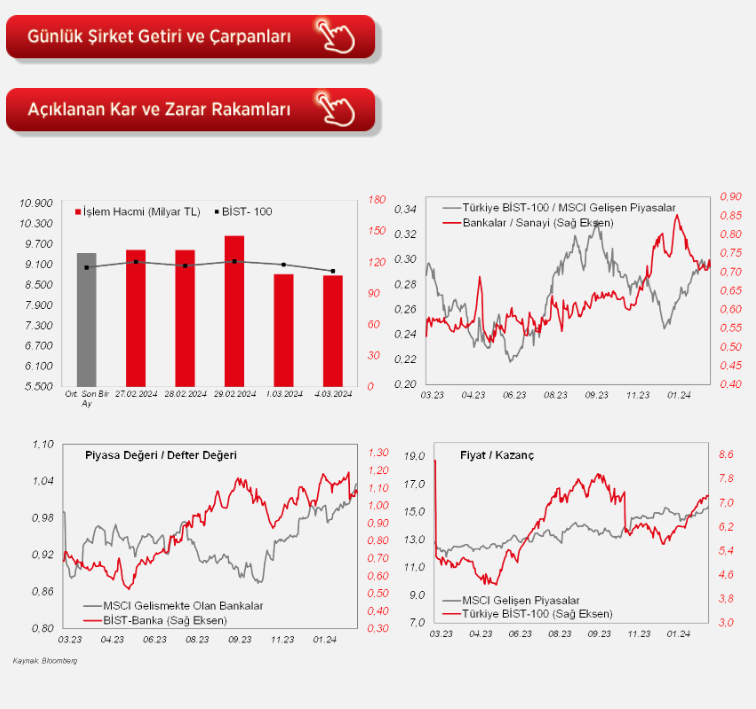

Geri çekilmenin dün de devam ettiği BIST100’de kapanış, günün en düşük seviyesi olan 8.908 seviyesinden gerçekleşti ve günlük geri çekilme %2,1 olarak hesaplandı.

*Yeşil ok olumluyu kırmızı ok olumsuzu göstermektedir.

Geri çekilmenin dün de devam ettiği BIST100'de kapanış, günün en düşük seviyesi olan 8.908 seviyesinden gerçekleşti ve günlük geri çekilme %2,1 olarak hesaplandı. İşlem hacminin 107,4 milyar TL'yi gösterdiği günde 80 hisse günü negatif bölgede tamamladı. Özellikle Gıda endeksinin pozitif ayrıştığı ortamda Bankacılık endeksi en çok düşenlerde üst sıralardaydı. BIST100'e en fazla negatif etki eden ilk 3 hisse THYAO, AKBNK ve TUPRS olarak sıralandı. Öte yandan dün şubat ayı enflasyon verisi takip edildi. Aylık olarak %4,53 (beklenti %3,85) oranında gerçekleşen enflasyon, geçtiğimiz yılın aynı dönemine göre ise %67,07 (beklenti %66) olarak gerçekleşti. Yurtdışına baktığımızda, dün ABD borsaları hafif geri çekilmelerle günü tamamladı. Avrupa tarafı ise genel olarak daha pozitifti, Euro Stoxx 50 endeksi %0,4 artıda kapattı. Bu sabaha bakıldığında önemli verilerin açıklanacağı haftada ABD vadelilerindeki kısmi baskı devam ediyor. Japonya hariç MSCI Asya Pasifik endeksi de %1 civarında ekside. BIST100'ün ise güne hafif tepki yükselişiyle başlamasını bekliyoruz. Son iki işlem gününde yaşanan kayıpların ardından kısa vadeli grafiklerde aşırı satım bölgesine gelen göstergelerle endekste 8.870 yakın desteğinin üzerinde kalındıkça toparlanma çabaları görülebilir. Aksi durumda satış baskısı 8.700 bölgesine kadar sürebilir. Yurtiçinde veri gündemi sakinken, Avrupa ve ABD'de bugün Hizmet Sektörü PMI verileri takip edilecek. ABD'de ayrıca ISM İmalat Dışı Endeksi ve Dayanıklı Mal Siparişleri açıklanacak diğer veriler arasında. Öte yandan, yurtiçinde seans kapanışından sonra Ford Otosan'ın 4Ç2023 finansal sonuçları yayımlanacak.

Yurt içinde, TÜİK tarafında şubat ayına ilişkin TÜFE ve ÜFE verileri yayınlandı. Şubat ayında TÜFE, aylık bazda Bloomberg piyasa beklentisi olan %3,85 seviyesinin üzerinde aylık %4,53 arttı (ocak ayında aylık bazda %6,70 artış ile son beş ayın en yüksek seviyesinde kaydedilmişti), TÜFE yıllık bazda ise %64,86'dan %67,07 seviyesine yükseldi ve böylece Kasım 2022'den bu yana en yüksek seviyelerdeki seyrini sürdürdü, beklentiler ise yıllık TÜFE'nin %66 seviyesine yükselmesi yönündeydi.

Öte yandan, şubat ayında çekirdek B ve C göstergelerindeki aylık artış ortalama %3,90 (ocakta %7,22 seviyesindeydi) ile aylık manşet enflasyonun altında gerçekleşti, B çekirdek göstergesi (İşlenmemiş gıda ürünleri, enerji, alkollü içkiler ve tütün ile altın hariç TÜFE) aylık %6,85'ten %4,23 seviyesine yavaşlarken, yıllık %67,68'den %70,31'e yükselerek Kasım 2022'den bu yana en yüksek seviyeye ulaştı, C endeksi (Enerji, gıda ve alkolsüz içecekler, alkollü içkiler ile tütün ürünleri ve altın hariç TÜFE) ise aylık %7,58'den %3,57 seviyesine yavaşladı, yıllık ise %70,48'den %72,89'a yükselerek veri setinin uzandığı 2005 yılından bu yana rekor seviyede kaydedildi. Bu kapsamda, yıllık bazda B ve C göstergeleri, yıllık bazda manşet TÜFE'nin üzerindeki seyrini sürdürdü.

Ana sanayi grupları bazında dayanıksız ve dayanıklı tüketim malları kalemlerindeki artışlar ÜFE'deki artışta ana belirleyici oldu. Bununla birlikte şubat ayında başta gıda ürünleri başta olmak üzere, ana metaller, kok ve rafine petrol ürünleri, tekstil ürünleri, metalik olmayan diğer mineral ürünler ve fabrikasyon metal ürünlerin etkisiyle ÜFE aylık %3,74 artış kaydetti (ocak ayında aylık %4,14 seviyesinde gerçeklemişti). ÜFE 2023 yılında aylık ortalama %3,1 artış, 2003 yılından bu yana aylık ortalama yaklaşık %1,4 artış gösterdi). Yıllık bazda ÜFE ise, şubat ayında %44,20'den %47,29 seviyesine yükseldi ve böylece son beş ayın en yüksek seviyesinde kaydedildi.

Yurt dışında bugün veri takvimine bakıldığında,

ABD tarafında, ekonomik faaliyetin son görünümüne ilişkin sinyal verecek olan şubat ayı S&P Global hizmet sektörü nihai PMI verisi TSİ 17.45'te ve ISM imalat dışı sanayi endeksi TSİ 18'de takip edilecek.

Ayrıca ABD'de üretimin seyrine ilişkin olarak ocak ayına ilişkin dayanıklı mal siparişleri nihai verisi ve fabrika siparişleri verisi TSİ 18'de izlenecek.

Avrupa genelinde de son ekonomik görünüme ilişkin bilgi veren şubat ayı HCOB hizmet sektörü nihai PMI verileri takip edilecek. Bölge genelinde hizmet PMI'lar, öncü verilere göre şubatta İngiltere ve Euro Bölgesi hariç 50 eşik seviyesinin altında daralma bölgesindeki seyirlerini sürdürmüştü.

Diğer yandan, Euro Bölgesi'nde ocak ayına ilişkin ÜFE verisi TSİ 13'te açıklanacak. Ocakta ÜFE'nin aylık bazda %0,1 oranında düşüş kaydetmesi ve yıllık bazda ise düşüş hızının %10,6'dan %8,1 seviyesine gelmesi bekleniyor.

Yurt içinde ise, TSİ 14.30'da TCMB tarafından şubat ayı reel efektif döviz kuru endeksi verisi yayınlanacak. Ocak ayı reel efektif döviz kuru endeksi, aylık bazda %3 artışla 55,29'dan 56,95 seviyesine yükselmişti ve böylece TL'nin reel değeri geçen yılın mayıs ayından bu yana en yüksek seviyeye ulaşmıştı.

Şirket haberleri

Pegasus (PGSUS, Nötr): Şirket'in 4Ç2023'deki net dönem karı, 11.091mn TL'lik vergi gelirinin etkisiyle, 11.861mn TL (468,8mn EUR) olmuştur. Piyasa beklentisi Şirket'in 4. çeyrekte 1.940mn TL net dönem karı açıklaması yönündeydi. 4Ç2022'deki net dönem karı 4.152mn TL (253,6mn EUR) idi. Şirket'in satış gelirleri 4Ç2023'de 4Ç2022'ye göre %48,7 artarak 18.557mn TL'ye (608,9mn EUR) (Piyasa Beklentisi: 18.667mn TL) yükselirken, brüt kar 1.906mn TL olmuştur. Operasyonel giderler %34,6 artışla 795mn TL olurken, diğer faaliyet giderleri net 274mn TL'yi göstermiştir. Böylece, 4Ç2023'deki faaliyet karı 1.110mn TL seviyesinde gerçekleşmiştir. 4Ç2022'deki faaliyet karı 2.828mn TL idi. İlgili dönemin FAVÖK'ü 3.618mn TL (Piyasa Beklentisi: 4.012mn TL) seviyesinde gerçekleşmiştir. 4Ç2022'de FAVÖK 3.966mn TL idi. 4Ç2023 FAVÖK marjı yıllık 12,3 puan azalışla %19,5 olmuştur. Yatırım faaliyetlerinden 475mn TL net gelir yazılırken, özkaynak yöntemiyle değerlenen yatırımlardan da 13mn TL net kar kaydedilmiştir. Diğer taraftan, Şirket 4. çeyrekte 554mn TL net finansman gideri kaydetmiştir. Pegasus 2022'nin aynı döneminde 655mn TL net finansman gideri kaydetmişti. 11.091mn TL'lik net vergi geliri sonrasında net dönem karı 11.861mn TL olmuştur. Ertelenmiş vergi, VUK'a göre düzenlenen yasal kayıtlar ile TRFS'ye göre düzenlenen kayıtlar arasındaki geçici zamanlama farklarından kaynaklanmaktadır.

4. çeyrek karıyla birlikte şirketin 2023 yılı net dönem karı, 20.907mn TL (789,9mn EUR) düzeyinde gerçekleşmiştir. 2022 yılındaki net dönem karı 7.100mn TL (430,8mn EUR) idi.

2024 yılıyla ilgili olarak, arz edilen kapasitenin 2023'e göre %10-12 artacağı planlanmıştır. 2024'de toplam yan gelir/misafir'de orta-yüksek tek haneli büyüme bütçelenmiştir. 2024 yılında global ölçekte en yüksek FAVÖK marjına sahip hava yolları arasında olmaya devam edileceği öngörülmektedir. 2024 yılsonunda filo büyüklüğünün 118 uçak (4Ç2023: 110) olması tahmin edilmektedir.

Şişe Cam (SISE, Negatif): Şirket'in 2023 yılı ana ortaklık net dönem karı 2022 yılına göre %24,7 oranında azalarak 17.121mn TL'ye gerilemiştir. Satış gelirleri 2023'te yıllık olarak %10,9 oranında düşmüş ve 151.994mn TL'yi göstermiştir. Şişe Cam'ın, brüt karı ise aynı dönemler itibariyle %23,2 oranında azalarak 41.938mn TL olmuştur. Brüt kar marjı yıllık 4,4 puan düşüşle %27,6'yı göstermiştir. Operasyonel giderleri %3,5 oranında gerileyen Şirket, 4.171mn TL net diğer faaliyet geliri (2022: 2.377mn TL net gelir) yazmıştır. Şirket'in 2023 yılı FAVÖK'ü 20.727mn TL ile 2022'nin %38,6 altında gerçekleşmiştir. Ek olarak, FAVÖK marjı 6,2 puanlık kötüleşmeyle %13,6 olmuştur. İlgili dönemde şirketin yatırım faaliyetlerinden net geliri 5.470mn TL (2022: 7.570mn TL gelir) olmuştur. Bu arada 2023 yılında net finansman gideri 1.641mn TL'yi göstermiştir. 2022'deki net finansman gideri 5.476mn TL idi. 4.032mn TL'lik parasal kazanç (2022: 1.182mn TL parasal kayıp) ve 4.612mn TL'lik vergi gideriyle birlikte Şişe Cam'ı 2023'deki ana ortaklık net kar karı 17.121mn TL olmuştur. Net kar marjı ise %11,3 (2022: %13,3) olmuştur.

Öte yandan, Şirket hisse başına brüt 0,72 TL (Net: 0,65 TL) temettü ödeme kararı almıştır. Dünkü kapanışa göre temettü verimliliği %1,4 olarak hesaplanmaktadır. Teklif edilen nakit kar payı hak kullanım tarihi: 31.05.2024'tür.

Tüpraş (TUPRS, Sınırlı Pozitif): Tüpraş'ın 2023 yılı ana ortaklık net dönem karı 53.577mn TL ile 2022 yılına göre %12,6 oranında düşüş kaydetmiştir. Şirketin satış gelirleri 2023 genelinde 2022'ye göre %25,1 oranında azalarak 686.529mn TL olmuştur. Aynı dönemde satışların maliyeti de %28,2 oranında gerilemiş ve 576.796mn TL'yi göstermiştir. Böylece brüt karı %3 oranında azalarak 109.732mn TL'ye ulaşmıştır. Brüt kar marjı ise yıllık 3,6 puan artışla %16 olarak gerçekleşmiştir. Aynı dönemde operasyonel giderler %21 oranında artmış ve 19.556mn TL'yi göstermiştir. Diğer faaliyetlerden ise 2023'te net 16.549mn TL gider kaydedilmiş ve bunlara bağlı olarak da 73.628mn TL faaliyet karı oluşmuştur. 2022'de 76.253mn TL faaliyet karı kaydedilmişti. Faaliyet karı marjı 2,4 puan artışla %10,7 olarak gerçekleşmiştir. Diğer taraftan, 2023 FAVÖK'ü ise %6,7 azalışla 96.240mn TL'yi göstermiştir. FAVÖK marjı 2,8 puan artışla %14 seviyesine yükselmiştir. Şirketin yatırım faaliyetlerinden net gelirleri 82mn TL'yi göstermiştir (Arsaların gerçeğe uygun değeri ile enflasyona göre düzeltilmiş değerinin negatif ayrışması sonucunda 2022 yılında yatırım faaliyetlerinden gider yazılmıştır). Diğer taraftan öz kaynak yöntemiyle değerlenen yatırımları 1.051mn TL olmuştur. Net finansman giderleri 2023'de 5.194mn TL olarak gerçekleşmiştir. 2022'de net finansman giderleri 13.461mn TL idi. 2023'te 11.747mn TL parasal kayıp (2022: 13.280mn TL parasal kazanç) açıklayan Şirket bunun sebebini, enflasyonun faiz oranlarının üzerinde seyretmesi olarak açıklamıştır. 3.948mn TL'lik vergi gideri sonrasında 2023 net dönem karı da 53.577mn TL olarak gerçekleşirken, net kar marjı 1,1 puan artışla %7,8 seviyesine yükselmiştir.

Şirket TMS 29 etkileri hariç finansallarını da paylaşmıştır. Buna göre, 4Ç2023'te satış gelirleri %54 artışla 178.736mn TL'yi göstermiştir (2022: 481.765mn TL, 2023: 561.105mn TL). 4Ç2023 FAVÖK'ü %29,2 artışla 21.145mn TL olarak hesaplanmaktadır (2022: 55.587mn TL, 2023: 78.581mn TL). FAVÖK marjı 4Ç2023'te 2022'nin aynı dönemine göre 2,3 puan azalmış ve %11,8 olmuştur. İlgili dönemde, vergi öncesi kar %40,5 artışla 19.836mn TL'ye artarken hesaplanmaktadır (2022: 39.876mn TL, 2023: 64.201mn TL. Net dönem karı (azınlık payı hariç) ise 4Ç2023'te %13,4 artmış ve 19.937mn TL'ye (2022: 41.045mn TL, 2023: 55.209mn TL), yükselmiştir. Bu kalemden hesaplanan marj da %11,2'yi (4Ç2022: %15,2) göstermektedir.

Şirket'in 2024 beklentilerinde kendi net rafineri marj beklentisi 14$/varil (2023: 16$/varil) olarak açıklanmıştır. Ek olarak yaklaşık 26mn ton üretim, 30mn ton civarında satış ve 85-90% ortalama kapasite kullanım oranı beklenmektedir. Buna ek konsolide yatırım harcamaları beklentisi yaklaşık 500mn USD'dir.

Daha önceden açıklandığı üzere, Şirket'in İzmit Rafinerisi'nde bulunan Fuel Oil Dönüşüm Tesisinde, teknik olarak beş yılda bir yapılması gereken periyodik bakım çalışması nedeniyle, 1 Mart 2024 itibarıyla üretime 92 gün ara verilecektir. Şirket, üretim azalışına bağlı olarak toplam 196mn USD tutarında FAVÖK kaybı beklemektedir.

Ek olarak Şirket Yönetim Kurulu kar payı (1,00 TL nominal değerli paya isabet eden temettü tutarı brüt 10,38TL, net 9,34 TL) dağıtılmasına karar vermiştir. Teklif edilen net nakit temettü dağıtım tarihi 3 Nisan 2024'tür. Dünkü kapanış fiyatına göre temettü verimi %6,4 olarak hesaplanmaktadır.

TOFAŞ (TOASO, Sınırlı Pozitif): Şirket Yönetim Kurulu kar payı (1,00 TL nominal değerli paya isabet eden temettü tutarı brüt 20TL, net 18 TL) dağıtılmasına karar vermiştir. Teklif edilen net nakit temettü dağıtım tarihi 4 Nisan 2024'tür. Dünkü kapanış fiyatına göre temettü verimi %7,8 olarak hesaplanmaktadır.

Cw Enerji (CWENE, Nötr): Şirketin Genel Müdür Volkan Yılmaz katıldığı bir programda planlanılan tüm yatırımlara devam ettiklerini ve özellikle ihracat tarafında atılımlar yapmaya çalıştıklarını bildirdi. Batarya yatırımlarının otomotiv dışında depolamalı enerjiye yönelik olduğunu ekledi. (BloombergHT)

Emlak Konut (EKGYO, Nötr): Şirketin projelerinden Ankara Yenimahalle İstasyon Arsa Satışı Karşılığı Gelir Paylaşımı İşi (Merkez Ankara)'nin yüklenicisi ile yapılan sözleşmeye ek protokol ile 3.192mn TL olan askeri şirket payı toplam geliri 4.458mn TL'ye yükselmiştir.

Kardemir (KRDMD, Nötr): Şirketin Yönetim Kurulu Başkanı İsmail Demir yatırım planlarından bahsetti. Katma değerli nihai ürün odaklı bir yapıya gideceklerini söyleyen Demir “Katma değerli ürün gamını genişletmek doğru bir strateji olacaktır. Şu anda bir yandan kapasiteyi artırırken bir yandan da nihai ürünlerde, ürünün cinsi, marketin istekleri ve katma değer açısından bir açılım yapmayı düşünüyoruz” değerlendirmesini yaptı. Yeni yüksek fırın yatırımı geleceğini belirten Demir, “Bu yatırımla 3,5mn tonun üzerine çıkacağız gibi görünüyor.” dedi. Bunlara ek olarak, rüzgar ve jeotermalde büyük yatırımlara başlayacaklarını ekledi. (BloombergHT)

Kocaer Çelik (KCAER, Sınırlı Pozitif): Katma değerli ürünlerin toplam portföydeki payını artırma hedefi doğrultusunda, Kocaer Çelik Servis Merkezi'nin kapasitesini arttırma kararı aldığımızı 13 Kasım 2023 tarihli özel durum açıklamasında paylaşılmıştı. Boy kesim, talaşlı ve kaynaklı imalat, soğuk şekillendirme, galvanizleme gibi hizmetlerle çelik ürünleri işleyerek nihai ürün haline getiren servis merkezinin 120bin ton/yıl olan kapasitesi %50 artışla 180bin ton/yıl seviyesine yükseltecek yatırım tamamlanmış, yeni kapasite devreye alınmıştır.

Mia Teknoloji (MIATK, Nötr): Şirket ile enerji ve elektromobilite alanında global pazarda büyük ölçekli faaliyet gösteren Çinli yatırımcı bir firma ile yurtiçi ve yurtdışı yatırımlar ve projeler üzerinde ortak iş birliği yapılmasına yönelik görüşmeler tamamlanmış, iş birliği adına NDA/ Gizlilik Anlaşması imzalanmıştır.

Sektör haberleri

Otomotiv: ODMD şubat ayı verileri açıklandı. Buna göre, geçen ay ülke genelinde 105 bin 990 otomobil ve hafif ticari araç satışı gerçekleşti. Şubatta otomobil satışları %39,67 artarak 82 bin 277 adede, hafif ticari araç pazarı ise %6,6 yükselişle 23 bin 713'e ulaştı. Otomotiv pazarı ocak-şubat döneminde yıllık bazda %40,6 artarak 185 bin 691 adet olarak gerçekleşti.

Diğer şirket haberleri

Aksigorta, Agesa (AKGRT, AGESA): Şirketin %100 bağlı ortaklığı Sabancı Ageas Sağlık Sigorta A.Ş., 04.03.2024 tarihli Yönetim Kurulu toplantısında dijitalleşme yatırımları gerçekleştirmek, verimlilik artışı sağlamak ve sağlık sigortacılığı faaliyetlerini büyütmek amacıyla pay başına 1,5725 TL'den 400mn TL nominal değerli 629mn TL sermaye artırımına gitme kararı almıştır. Sabancı Ageas Sağlık Sigorta A.Ş tarafından yapılacak sermaye artırımına iştirak etmeme kararı alınmıştır. Sermaye artışı sonrasında Şirketin Sabancı Ageas Sağlık Sigorta'daki ortaklık oranının %20 olacağı ve söz konusu sermaye artırımının ardından, kontrol sahipliğinin değişeceği öngörülmektedir.

Aygaz (AYGAZ): Aygaz'ın 2023 yılı net dönem karı 5.954mn TL ile 2022 yılına göre %13,1 oranında düşüş kaydetmiştir. Şirketin satış gelirleri 2023 genelinde 2022'ye göre %9,1 oranında azalarak 64.835mn TL olmuştur. Aynı dönemde satışların maliyeti de %11,2 oranında görece daha fazla gerilemiş ve 59.872mn TL'yi göstermiştir. Böylece brüt kar %28,6 oranında artarak 4.963mn TL'ye ulaşmıştır. Brüt kar marjı ise yıllık 2,2 puan artışla %7,7 olarak gerçekleşmiştir. Aynı dönemde operasyonel giderler %18,7 oranında artmış ve 4.613mn TL'yi göstermiştir. Diğer faaliyetlerden ise 2023'te net 138mn TL gider kaydedilmiş ve bunlara bağlı olarak da 211mn TL faaliyet karı oluşmuştur. 2022'de 28mn TL faaliyet zararı kaydedilmişti. Diğer taraftan, 2023 FAVÖK'ü ise %13,2 oranında artışla 1.165mn TL'yi göstermiştir. FAVÖK marjı da 0,4 puan artışla %1,8 seviyesine yükselmiştir. Şirketin yatırım faaliyetlerinden net gelirleri 304mn TL'yi göstermiştir. Net finansman giderleri 2023'de 462mn TL olarak gerçekleşmiştir. 2022'de net finansman giderleri 709mn TL idi. 2023'te 324mn TL parasal kazanç (2022: 989mn TL parasal kazanç) ve 75mn TL'lik vergi geliri sonrasında 2023 net dönem karı da 5.954mn TL olarak gerçekleşmiştir.

Şirket TMS 29 etkileri hariç finansallarını da paylaşmıştır. Buna göre, 4Ç2023'te brüt kar %83,6 artışla 1.118mn TL'yi göstermiştir (2023: 4.344mn TL, 2022: 2.222mn TL). 4Ç2023'de 46mn TL Faiz, Amortisman ve Vergi Öncesi Zarar hesaplanmaktadır. 4Ç2022'deki FAVÖK 25mn TL idi (2023: 945mn TL, 2022: 537mn TL).

Aygaz, geleceğe yönelik beklentilerini paylaşmıştır. Buna göre Aygaz 2024 yılı otogaz satış miktarı beklentisini 770-800bin ton, Tüplügaz satış miktarı beklentisini ise 240-250 bin ton olarak açıklamıştır. Ek olarak tüplügaz pazar payı beklentileri %41,0-43,0, otogaz pazar payı beklentileri ise %21,5 – %22,5 aralığındadır.

Hitit Bilgisayar (HTTBT): Hitit Bilgisayar 2023 yılının 4. çeyreğinde 45,6mn TL ana ortaklık net dönem karı açıklamıştır. Bir önceki yılın aynı döneminde 40mn TL ana ortaklık net dönem karı kaydedilmişti. 4. çeyrek karıyla birlikte, Şirket'in 2023 yılı ana ortaklık net dönem karı 132,2mn TL olmuştur. 2022'de 58,5mn TL ana ortaklık net dönem karı kaydedilmişti. Brüt kar ise %52,4 oranında artmış ve 89,8mn TL'ye yükselmiştir. Operasyonel giderler aynı dönemde %79,8 oranında yükselirken, net faaliyet karı 35,3mn TL (4Ç2022'de 28,6mn TL idi) olarak gerçekleşmiştir. FAVÖK ise aynı dönemde %51,1 oranında artarak 68mn TL'ye yükselirken, FAVÖK marjı da %36,6 olarak gerçekleşmiştir. Net finansman gideri aynı dönemde 10,5mn TL'ye yükselirken, 4,8mn TL'lik vergi gideri sonrasında ana ortaklık net dönem karı 45,6mn TL olarak gerçekleşmiştir.

İmaş Makina (IMASM): Türk Silahlı Kuvvetleri'nin üretim ve ürün geliştirme ihtiyaçlarının milli imkanlarla karşılanmasına yönelik stratejinin güçlendirilmesi maksadı ile kurulan Aselsan Konya; Aselsan'a bağlı bir anonim şirket olup hisselerinin %51'i Aselsan'a, %49'luk kısım ise Konya Savunma Sanayi'ye aittir. Şirketin uzun vadeli büyüme stratejileri çerçevesinde; 04.03.2024 tarihinde gerçekleştirilen yeni pay alım işlemi ile toplam 385,5mn adet pay, 20,4mn TL bedel ile satın alınarak, Konya Savunma Sanayi'deki pay oranı %3,93'e çıkmıştır.

İzmir Demir Çelik (IZMDC): Sektör koşullarının değerlendirmesi sonucunda, şirket faaliyetlerini optimize etmek ve şirketin uzun vadeli stratejik hedeflerine daha uygun bir yapı oluşturmak amacıyla gemi faaliyetlerinin sonlandırılmasına, gemi faaliyetleri kapsamında Şirket bünyesinde maddi duran varlık kategorisinde bulunan kuru yük gemileri, M/V Halil Şahin'in, M/V IDC Pearl'in, ve M/V IDC Diamond'un yapılan müzakere ve pazarlıklar sonucu Sea Eagle Shipping & Trading Co., Sea Pearl Shipping & Trading Co. ve Sea Diamond Shipping & Trading Co. şirketlerine, toplam 23mn USD bedel ile satılmasına, karar verilmiştir.

Koleksiyon Mobilya (KLSYN): Şirketi ile yurtiçi yerleşik bir müşteri arasında müşterinin yurtdışında yürüttüğü projenin mobilya ihtiyaçlarını karşılamak üzere 1,8 EUR tutarında sözleşme imzalanmıştır.

Kuzey Boru (KBORU): Şirketin yönetim kurulu kapasite artırımına yönelik yatırım kapsamında 7mn USD tutarında yatırım kararı almıştır. Üst yapı ürün grubu için 3,4mn USD, alt yapı ürün grubu için ise 3,6mn USD tutarında yapılacak olan yatırımın kapasiteye etkileri; PPR Ek Parça üretiminde %100, PE boru üretiminde %18 ve Koruge Boru üretiminde %14 olması beklenmektedir.

PC İletişim (PCILT): Mevcut müşterilerden Türk Hava Yolları'nın medya planlama ve satın alma faaliyetleri için yürüttüğü konkur sonucunda, bu faaliyetlerin başka bir şirket tarafından sürdürüleceği bildirilmiştir. Türk Hava Yolları için halen yürütülen bu faaliyetlerin devir teslim tarihi ileri bir tarihte belirlenecektir.

Kaynak Ziraat Yatırım

SANAYİ HABER AJANSI

www.ekonomigundemi.com.tr