Sabah stratejisi

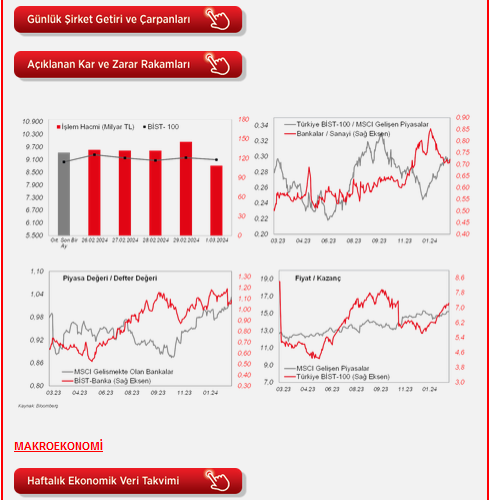

Sekiz haftalık soluksuz yükselişin ardından BIST100’de geçen hafta satış eğilimi vardı.

*Yeşil ok olumluyu kırmızı ok olumsuzu göstermektedir.

Sekiz haftalık soluksuz yükselişin ardından BIST100'de geçen hafta satış eğilimi vardı. Bankacılık endeksinin (XBANK) %6,5 oranında gerilediği ortamda BIST100 endeksindeki kayıp %3 olarak gerçekleşti. Bu yılki güçlü yükselişe öncülük eden THYAO ve BIMAS da geçen hafta Bankacılık dışında endekste puan bazlı en fazla negatif etki eden hisseler olarak öne çıktı. Bununla birlikte haftalık menkul kıymet istatistiklerinde yabancı alımlarının durduğu ortamda KCHOL ve SAHOL'daki satışlar da dikkat çekiciydi. Diğer yandan, küresel teknoloji rallisine ayak uyduran Bilişim, teknoloji endeksleri de geçen hafta pozitif ayrışmaya devam etti. Bu arada cuma günü, şubat PMI verisinin yedi ay sonra eşik 50 seviyesinin üzerine çıkmasına karşın BIST100 endeksi %1,05 oranında düştü. Şu aşamada Borsada kaydedilen güçlü yükselişle birlikte analist tahminlerine göre potansiyelin faizlerin geldiği noktada (23 Şubat ile biten haftada 3 aya kadar vadeli TL mevduatlar %52) sorgulanması, yabancıların beklemeye geçtiğine yönelik işaretler, enflasyon muhasebesine göre açıklanan finansallar sonrasında genel olarak hisselerin negatif tepki vermesi, daha şahin TCMB toplantısı sonrasında bankacılıktaki satışların genele yayılma riskinin artması ve teknik göstergelerin zayıflaması gibi faktörlerle BIST100'de düzeltme isteğinin bu hafta da sürebileceğini düşünüyoruz. Hazine ve Maliye Bakanı Mehmet Şimşek'in bu sabah 9'da Habertürk TV-Bloomberg HT ortak yayınında yapacağı açıklamalar ise bugünkü borsa açılışında etkili olabilir. Ayrıca, yıllık bazda %66 gerçekleşmesi (Aylık beklenti %4 civarında) beklenen şubat ayı enflasyon verisi saat 10'da takip edilecek. Kabine Toplantısı'nın izleneceği haftada cuma günü kredi derecelendirme kuruluşu Fitch'in Türkiye değerlendirmesi diğer önemli gelişmeler olarak ajanda da yer alıyor. Yurtdışında ise Yapay Zeka konusundaki gelişmeler teknoloji sektörü üzerinden risk iştahını etkilerken, bu hafta Powell'ın konuşmasıyla birlikte önemli veriler takip edilecek. Ocak ayında açıklanan olumlu veriler ve beklentilerden yüksek gelen enflasyon rakamlarının ardından, şubat ayında da bu seyrin devam edip etmeyeceğine yönelik veriler yakından izlenecek. Bu kapsamda, cuma günü açıklanacak şubat ayı tarım dışı istihdam verisi yüksek öneme sahip. Powell'ın konuşması veriden önce olduğu için piyasa etkisi sınırlı kalabilir. Bu sabahki küresel fiyatlamalara bakıldığında ise ABD vadelileri yatay. Asya'da Japonya Nikkei endeksinde yükseliş eğilimi sürerken, Japonya hariç MSCI Asya Pasifik endeksi yaklaşık %0,6 primli. Bugün ve yarın takip edilecek Çin Ulusal Halk Kongresi toplantısı Asya'da öne çıkan gelişme. Toplantıda büyüme hedefleri de dahil olmak üzere ekonomik ve politika hedeflerinin açıklanması bekleniyor. Son olarak, cuma günü sert yükseliş kaydeden petrol (arz kesinti haberleriyle) ve ons altın bu sabah sakin seyrederken, çoğu Gelişmekte Olan Ülke para birimi hafif artıda.

ABD tarafında, ekonomik faaliyetin son görünümüne ilişkin sinyal veren şubat ayı S&P Global imalat sektörü nihai PMI verisi, 51,5'ten 52,2 seviyesine yukarı revize edilerek imalat sektöründe büyümenin hafif hızlandığına işaret etti ve böylece Temmuz 2022'den bu yana en yüksek seviyede kaydedildi.

ABD'de şubat ayına ilişkin ISM imalat sanayi endeksi ise 49,1'den 47,8 seviyesine gerileyerek imalat sanayinde daralma hızının hafif hızlandığına işaret etti, bununla birlikte daralma bölgesindeki seyrini on altıncı aya taşıdı.

Ayrıca ABD'de şubat ayı Michigan Üniversitesi tüketici güven endeksi nihai verisi, 79,6'dan 76,9 seviyesine aşağı yönlü revize edildi. Detaylara bakıldığında, şubatta cari koşullar alt endeksi 81,5'ten 79,4'e hafif aşağı yönlü revize edilirken, beklentiler alt endeksi ise 78,4'ten 75,2'ye aşağı yönlü revize edildi. Ayrıca tüketicilerin kısa vadeli enflasyon beklentileri %3 seviyesinde korunurken, uzun vadeli enflasyon beklentileri de %2,9 seviyesinde korundu.

Avrupa genelinde de son ekonomik görünüme ilişkin bilgi veren şubat ayı HCOB imalat sektörü nihai PMI verileri takip edildi. Buna göre şubat ayında bölge genelinde imalat PMI'lar, finansal koşullardaki sıkılaşmanın ve zayıflayan talebin etkisiyle 50 büyüme eşik seviyesinin altında daralma bölgesindeki seyirlerini sürdürdü. Bu kapsamda, imalat PMI'lar, şubat ayında Almanya'da 42,3'ten 42,5'e, Euro Bölgesi'nde 46,1'den 46,5'e, Fransa'da 46,8'den 47,1'e ve İngiltere'de ise 47,1'den 47,5 seviyesine yukarı yönlü revize edilerek imalat sektöründe daralmanın hafif yavaşladığına işaret etti.

Öte yandan, ECB'nin para politikasına yön veren enflasyon verilerinden, Euro Bölgesi'nde şubat ayı öncü TÜFE verileri takip edildi. Buna göre, Euro Bölgesi'nde manşet TÜFE aylık bazda ocakta %0,4 oranında düşüşün ardından şubatta beklentilerle uyumlu olarak %0,6 oranında artış kaydetti. Yıllık bazda TÜFE ise şubatta %2,8'den %2,6 seviyesine hafif geriledi ve böylece son üç ayın en düşük seviyesinde gerçekleşti.

Yurt içinde ise, şubat ayı S&P Global/İSO imalat sektörü PMI verisi takip edildi. S&P Global/İSO imalat sektörü PMI, yedi ay boyunca 50 eşik seviyesinin altında daralma bölgesinde seyretmesinin ardından şubatta 49,2'den 50,2 seviyesine yükselerek imalat sektörünün yeniden ılımlı büyümeye geçtiğine işaret etti.

Yurt dışında bu hafta veri takvimine bakıldığında,

ABD tarafında, piyasaların odak noktasında, çarşamba günü ve perşembe günü Fed Başkanı Powell'ın ABD Kongresi'nde gerçekleştireceği sunumlardaki konuşmaları olacak. Powell'ın söz konusu konuşmalarında, Fed'in para politikasına, faiz patikasına ve beklenen faiz indirimlerinin zamanlasına yönelik verebileceği olası yeni sinyaller yakından takip edilecek. Ayrıca ekonomik faaliyetin son görünümüne ilişkin sinyal verecek olan şubat ayı S&P Global hizmet sektörü nihai PMI verisi ve ISM imalat dışı sanayi endeksi yarın takip edilecek. Diğer yandan, yarın üretimin seyrine ilişkin olarak ocak ayına ilişkin dayanıklı mal siparişleri nihai verisi ve fabrika siparişleri verisi izlenecek. Bunun yanında, perşembe günü ocak ayı dış ticaret dengesi verisi takip edilecek. Öte yandan, Fed'in para politikasına yön vermesi açısından istihdam piyasası verileri izlenecek. Bu kapsamda, istihdam piyasası verilerinden, çarşamba günü ocak ayı JOLTS açılan iş sayısı verisi ve şubat ayı ADP özel sektör istihdam verisi, perşembe günü haftalık yeni işsizlik maaşı başvuruları verileri ve cuma günü ise şubat ayı tarım dışı istihdam, işsizlik oranı ve ortalama saatlik kazançlar verileri izlenecek. Ayrıca çarşamba günü Fed'in 12 adet bölge başkanlıklarından gelen ekonomik verilerle oluşturulan Bej Kitap raporu yayınlanacak. Raporda, ABD ekonomisine ilişkin güncel değerlendirmeler ve gelecek döneme ilişkin beklentiler takip edilecek.

Avrupa tarafında ise, piyasaların odak noktasında perşembe günü ECB'nin faiz kararı ve ECB Başkanı Lagarde'ın konuşması olacak. Ayrıca ECB'nin yeni makroekonomik projeksiyonları da yayınlanacak. ECB, ocak ayındaki toplantısında faizleri beklentilerle uyumlu olarak sabit tutarak son üç toplantıda faizleri değiştirmemişti, bunun yanında faiz indirimlerinin halen uzak olabileceğine işaret eden ifadeleri korumuştu. Karar metninde, faizlerin mevcut seviyelerde yeterince uzun süre tutulmasının tüketici fiyatlarının kontrol altına alınmasına önemli katkı sağlayacağı kaydedilmişti. ECB Başkanı Lagarde ise, toplantının ardından yaptığı açıklamada, bölgede enflasyonun yılın geri kalanında aşağı geleceğini, ancak enflasyon baskısının ücretler tarafında devam ettiğini ve jeopolitik gerilimlerin enflasyon için yukarı yönlü risk taşıdığını söylemişti. Bunun yanında Lagarde, dezenflasyon sürecinde daha fazla yol almaları gerektiğini ve faiz indirim tartışmaları için erken olduğunu vurgulamıştı. Ayrıca bugün Euro Bölgesi'nde mart ayına ilişkin Sentix yatırımcı güveni verisi yayınlanacak. Bunun yanında, Avrupa genelinde de son ekonomik görünüme ilişkin bilgi veren şubat ayı HCOB hizmet sektörü nihai PMI verileri yarın takip edilecek. Diğer yandan, yarın Euro Bölgesi'nde ve cuma günü ise Almanya'da ocak ayına ilişkin ÜFE verileri açıklanacak. Öte yandan, çarşamba günü Euro Bölgesi'nde ocak ayına ilişkin perakende satışlar verisi takip edilecek. Ayrıca çarşamba günü Almanya'da ocak ayı dış ticaret verileri izlenecek. Diğer yandan, Almanya'da üretimin seyrine ilişkin olarak perşembe günü ocak ayı fabrika siparişleri ve cuma günü ocak ayı sanayi üretimi verileri takip edilecek. Cuma günü öte yandan Euro Bölgesi'nde geçen yılın dördüncü çeyreğine ilişkin GSYH büyümesi nihai verileri açıklanacak.

Asya tarafında ise, yarın Çin'de başlayacak ve hafta boyunca devam edecek olan Çin Ulusal Halk Kongresi dikkatle takip edilecek. Söz konusu toplantılarda, ülkenin yakından izlenen GSYH büyüme oranı da dahil olmak üzere ekonominin geçtiğimiz yıl sergilediği performans özetlenecek ve gelecek dönem için yeni büyüme hedefi, politika gündemi ve bütçe belirlenecek. Ayrıca ülkede büyümeyi istikrara kavuşturmayı amaçlayan çeşitli teşvik tedbirlerinin de açıklanması bekleniyor. Bunun yanında, yarın Çin'de küçük ve orta ölçekli firmaların faaliyetlerinin seyrine ilişkin sinyal verecek olan şubat ayı Caixin hizmet sektörü PMI verisi izlenecek. Ayrıca perşembe günü Çin'de şubat ayı dış ticaret verileri takip edilecek.

Yurt içinde ise, bugün şubat ayı TÜFE ve ÜFE verileri, yarın şubat ayı reel efektif döviz kuru endeksi verisi ve perşembe günü şubat ayı Hazine nakit dengesi verisi takip edilecek.

Ocak ayında TÜFE, asgari ücret artışları ve vergi ayarlamalarının da etkisiyle aylık bazda piyasa piyasa beklentisi olan %6,50 seviyesinin hafif üzerinde aylık %6,70 artmıştı ve böylece son beş ayın en yüksek seviyesinde gerçekleşmişti (aralıkta %2,93 seviyesinde kaydedilmişti), TÜFE yıllık bazda ise %64,77'den %64,86 seviyesine hafif yükselmişti ve böylece Kasım 2022'den bu yana en yüksek seviyede kaydedilmişti, beklentiler ise yıllık TÜFE'nin %64,56 seviyesine hafif gerilemesi yönündeydi. Ocak ayında ÜFE ise aylık %4,14 artış kaydederek son beş ayın en yüksek seviyede gerçekleşmişti (aralıkta %1,14 seviyesinde gerçeklemişti). ÜFE 2023 yılında aylık ortalama %3,1 artış, 2003 yılından bu yana aylık ortalama yaklaşık %1,4 artış göstermişti. Yıllık bazda ÜFE ise, ocak ayında %44,22'den %44,20 seviyesine hafif gerilemişti.

Ocak ayı reel efektif döviz kuru endeksi, aylık bazda %3 artışla 55,29'dan 56,95 seviyesine yükselmişti ve böylece TL'nin reel değeri geçen yılın mayıs ayından bu yana en yüksek seviyeye ulaşmıştı.

Hazine nakit dengesi, ocak ayında 206,8 milyar TL belirgin açık vermişti, aralık ayında da 197,3 milyar TL açık vermişti, böylece son iki ayda verilen açık 404,1 milyar seviyesine ulaşmıştı. 12 aylık kümülatif bazda nakit açığı ise aralık ayındaki 625,8 milyar TL'den ocakta 778,3 milyar TL'ye, GSYH'a oranı ise %2,38'den %2,96'ya yükselmişti (GSYH verisi olarak 4. çeyrek kümülatif verisi kullanıldı).

Şirket haberleri

Arçelik (ARCLK, Nötr): Arçelik'in 2023 dördüncü çeyrek (azınlık öncesi) net dönem karı (TMS 29 etkisi hariç) 1.541mn TL ile 4Ç2022'ye göre %33,5 artış kaydetmiştir. 4. çeyrek karıyla birlikte Arçelik'in 2023 yılı net dönem karı (TMS 29 etkisi hariç) 4.529mn TL'ye ulaşmıştır. TMS etkisi dahil 2023 yılı net dönem karı 8.395mn TL seviyesindedir. 2022 net dönem karı (TMS 29 etkisi hariç) 3.214mn TL seviyesindeydi. TMS 29 etkisi dahil 2022 yılı net dönem karı 7.008mn TL olarak açıklanmıştır. Şirketin satış gelirleri (TMS 29 etkisi hariç) 4Ç2023'de bir önceki yılın aynı dönemine göre %55,2 oranında artmış ve 60.827mn TL olmuştur. 2023 yılı genelinde ise satış gelirleri (TMS 29 etkisi hariç) 2022'ye göre %53,7 artarak 205.884mn TL seviyesinde gerçekleşmiştir. Yıllık satış gelirleri TSM 29 etkisi dahil edildiğinde 2023 yılında 257.104mn TL olarak açıklanmıştır (2022:257.172mn TL). Türkiye'de satılan adetlerde güçlü büyüme ve stratejik fiyat ayarlamaları ciro oluşumunu desteklerken, uluslararası piyasalarda satılan beyaz eşya adetlerinde düşüş cironun yatay kalmasına neden olmuştur. 2023 yılı satışlarının %37,4'ünü oluşturan yurtiçi satışlar (2022: %30,3) yıllık %23,2 oranında artış kaydederken, yurtdışı satışlar %10,2 oranında gerilemiştir. Yurtdışı satışlardaki gerilemenin 13 puanı organik daralmadan kaynaklanırken, şirket satın alımlarının 2,9 puanlık olumlu etkisi olmuştur. Arçelik'in brüt karı, 4Ç2023'te, TSM 29 etkisi hariç, 18.980mn TL'yi (4Ç2022: 11.389mn TL) göstermiştir. Brüt kar marjı da geçen yılın aynı çeyreğine göre 2,1 puan artışla %31,2'ye yükselmiştir. Aynı dönemde FAVÖK 5.257mn TL (4Ç2022: 3.648mn TL) olarak hesaplanmaktadır. FAVÖK marjı ise 4Ç2022'ye göre 0,7 puan gerilemiş ve %8,6 olmuştur. 2023 yılı genelinde ise FAVÖK (TMS 29 etkisi hariç) 2022'ye göre %67,4 artarak 20.177mn TL seviyesinde gerçekleşmiştir. Yıllık FAVÖK'e TSM 29 etkisi dahil edildiğinde 2023 yılında 20.077mn TL olarak açıklanmıştır (2022:16.358mn TL). 2023 yılı FAVÖK'ü (TSM 29 etkisi dahil) 2022'ye göre 1,4 puan artmış ve %7,8 olmuştur. 2023 yılında, Şirketin yatırım faaliyetlerinden net giderleri 52mn TL'yi (2022:2.609mn TL net gelir) göstermiştir. Özkaynak yöntemiyle değerlenen yatırımlardan 481mn TL net zarar (2022: 740mn net TL zarar) kaydedilmiştir. Net finansman giderleri 2023'de 12.354mn TL olarak gerçekleşmiştir. 2022'de net finansman giderleri 11.960mn TL idi. 2023'te 9.888mn TL parasal kayıp (2022: 7.928mn TL parasal kazanç) ve 1.237mn TL'lik vergi geliri sonrasında 2023 net dönem karı da 8.395mn TL olarak gerçekleşirken, net kar marjı 0,5 puan artışla %3,3 seviyesine yükselmiştir.

Şirket 2024 yılı beklentilerini de açıklamıştır. Buna göre 2024 yılında yurtiçi cironun sabit reel büyüme kaydetmesi beklenirken, uluslararası cironun ise %2 civarında artması öngörülmektedir. FAVÖK marjının %8 civarında gerçekleşmesi öngörülürken, net işletme sermayesinin ciroya oranın beklentisi %25'in altıdır. Yatırım harcamaları beklentisi ise 300mn EUR'dur.

Oyak Çimento (OYAKC, Nötr): Şirket'in 2023 yılı net dönem karı 2022 yılına göre %7,9 oranında azalarak 8.128mn TL'ye gerilemiştir. Satış gelirleri 2023'te yıllık olarak %16,7 oranında yükselmiş ve 30.700mn TL'yi göstermiştir. Oyak Çimento'nun, brüt karı ise aynı dönemler itibariyle %43,6 oranında artarak 9.274mn TL olmuştur. Brüt kar marjı yıllık 5,7 puan artışla %30,2'yi göstermiştir. Operasyonel giderleri %13,2 oranında artan Şirket, 247mn TL net diğer faaliyet gideri (2022: 426mn TL net gelir) yazmış ve 7.710mn TL faaliyet karı kaydetmiştir. Şirket'in 2023 yılı FAVÖK'ü 9.282mn TL ile 2022'nin %40,5 üzerinde gerçekleşmiştir. Ek olarak, FAVÖK marjı 5,1 puanlık iyileşmeyle %30,2 olmuştur. İlgili dönemde şirketin yatırım faaliyetlerinden net gideri 87mn TL (2022: 73mn TL gelir) olmuştur. Bu arada 2023 yılında net finansman gideri 1.647mn TL'yi göstermiştir. 2022'deki net finansman gideri 2.330mn TL idi. 3.780mn TL'lik parasal kazanç (2022: 2.971mn TL parasal kazanç) ve 1.725mn TL'lik vergi gideriyle (2022: 2.248mn TL vergi geliri) birlikte Oyak Çimento'nun 2023'deki net kar karı 8.128mn TL olmuştur. Net kar marjı ise %26,5 (2022: %33,5) olmuştur.

Enerya Enerji (ENERY, Nötr): Şirketin hakim ortağı Ahlatcı Doğal Gaz'ın %51 oranında pay sahibi olduğu A Doğal Gaz ve Elektrik tarafından alınan yönetim kurulu kararı ile Enerji Piyasası Denetleme Kurumu (EPDK) tarafından yapılacak; İnegöl Gaz Dağıtım'ın doğal gaz dağıtım şebekesinin satış ihalesi, Armagaz Arsan Marmara Doğalgaz'ın doğal gaz dağıtım şebekesinin satış ihalesi ve Çordaş Çorlu Doğalgaz Dağıtım'ın doğal gaz dağıtım şebekesinin satış ihalesine katılmak için EPDK'ya yeterlilik başvurusunda bulunulduğu bildirilmiştir.

Kontrolmatik (KONTR, Sınırlı Pozitif): Şirket ile Enerjisa Enerji Üretim arasında Ihlamur RES Projesi Kapsamında 154 kV Trafo Merkezi ve 75,6 MW RES Parkı Elektrik İşleri, Tasarım, Tedarik, Nakliye, Montaj, Devreye Alma işleri için vergiler hariç 4,7mn USD tutarındaki sözleşme imzalanmıştır.

Tekfen Holding (TKFEN, Nötr): Şirket, Balıkesir ilinde bulunan 9,6 MW kurulu güç ve 14,4 MW üretim lisansına sahip Babadağ Elektrik Üretim Sanayi ünvanlı şirket hisselerinin tamamının 17mn USD bedelle satın alınmasına ilişkin pay alım satım sözleşmesi imzalanmıştır.

Şirketin bağlı ortaklıklarından Toros Tarım Sanayi tarafından Toros Gönen Yenilenebilir Enerji Üretim'in geri kalan %30'luk payının 1mn ABD Doları bedel ile satın alınmasına yönelik pay devri sözleşmesi imzalanmıştır.

Şişe Cam (SISE, Pozitif): Şirketin inşası devam etmekte olan Türkiye Tarsus düzcam tesisinde ve Kuzey İtalya ile Bulgaristan'da bulunan mevcut düzcam tesislerinde birer adet olmak üzere toplam üç adet yeni kaplamalı cam hattı yatırımının yapılmasına karar verilmiştir. İşletme sermayesi dahil toplam 114mn USD yatırım bedeli ile tamamlanması ve Şişecam'ın tüm dünyadaki mimari camlar kaplama hattı sayısının 7'ye, halihazırda ortalama ürün karışımına göre 22 milyon m2/yıl olan kaplamalı cam kapasitesinin 41,5 milyon m2/yıla ulaşması hedeflenmektedir. Yatırımların, 2025 yılı içerisinde devreye alınması planlanmaktadır.

Tav Havalimanları (TAVHL, Nötr): TAV Havalimanları CFO'su Burcu Geriş “2024'te ciroda %10 civarı büyüme ve 100-110 milyon yolcu bekliyoruz” dedi.

Türk Hava Yolları (THYAO, Nötr): Ortaklık ile yetkili Hava-İş Sendikası arasında devam eden toplu iş sözleşmesi müzakere sürecinde henüz mutabakat sağlanamamıştır. Yönetim Kurulu, 28. Dönem toplu iş sözleşmesi imzalanana kadar çalışanların alım gücünü korumak adına 30.12.2023 tarihli Resmî Gazete'de yayımlanan 2023/2 sayılı Asgari Ücret Tespit Komisyonu Kararı'nda yer verilen oran esas alınarak %50 oranında artış yapılmasına karar vermiştir. Yetkili Sendika ile 01.01.2024 tarihindeki ücretlere daha yüksek bir zam oranı yapılması hususunda mutabık kalınarak yeni toplu iş sözleşmesinin imzalanması halinde, geriye dönük ücret farklarının belirlenmesinde, Şubat ayından geçerli olmak üzere uygulanacak işbu %50'lik zam oranı dikkate alınarak mahsup işlemi yapılacaktır.

Sektör haberleri

Beyaz Eşya: Türkiye Beyaz Eşya Sanayicileri Derneği (TÜRKBESD) verilerine göre, 2024 yılı ocak ayı beyaz eşya yurt içi satışları %22 artışla 871bin adet olarak gerçekleşti. İhracatı ise bir önceki döneme kıyasla %2 azalırken (1,66mn adet) , ihracat ve iç satışlardan oluşan toplam satışlar %5 oranında arttı. Dernek tarafından yapılan açıklamada, “Sektör için kritik bir öneme sahip olan iç piyasadaki bu olumlu seyrin devamlılığını sağlamada ise özellikle kredi kartı taksit sayılarının azaltılması büyük endişe kaynağı olmayı sürdürüyor” ifadeleri kullanıldı.

Kimya: İstanbul Kimyevi Maddeler ve Mamulleri İhracatçıları Birliği Yönetim Kurulu Başkanı Adil Pelister, “Şubat ayında kimya sektörümüz, geçen yıl aynı aya göre %15 artışla 2,6 milyar dolarlık ihracat gerçekleştirdi.” ifadesini kullandı.

Sigortacılık: TSB'den konuya ilişkin AA muhabirine yapılan açıklamada, küresel deniz ticaretinin yaklaşık %15'inin geçiş güzergahı olan Kızıldeniz'de, korsanlık, terörizm veya savaş gibi olaylar nedeniyle güvenlik endişelerinin arttığı bildirildi. Yapılan açıklamada: “Güvenlik endişelerinin artması öncelikle sigortalılar açısından daha yüksek prim anlamına geliyor. Gemilerin yüksek riskli olarak addedildiği bu bölgelerden geçerken sigortacılarını bilgilendirmeleri gerekiyor ve genellikle 7 günlük ek teminat almak için ek prim ödemek zorunda kalıyor. Nitekim Kızıldeniz'de deniz hatlarına yapılan saldırılar neticesinde, savaş riski primlerinin gemi değerinin yaklaşık yüzde 0,1'i seviyelerinden yüzde 0,7-1'e çıktığı görülüyor.” İfadeleri kullanıldı.

Diğer şirket haberleri

Avrupakent GYO (AVPGY): Şirket Radisson Residences Avrupa TEM İstanbul rezidans binasında yer alan ve toplam piyasa değeri 35,2mn TL olarak belirlenen bazı bağımsız bölümleri peşin olarak satın almıştır. Söz konusu satın alma işlemi ile Radisson Residences Avrupa TEM Istanbul rezidans binasındaki bağımsız bölüm sayısı 140'a ulaşmıştır.

Bms Birleşik Metal (BMSTL): Şirket, ABD pazarındaki varlığını güçlendirerek satış hacmini artırmak amacıyla stratejik bir konumda bulunan Amerika Birleşik Devletleri Doğu Yakası'nda %100 oranında bağlı ortaklık olacak şekilde yeni bir şirket kurulmasına karar vermiştir. Söz konusu bağlı ortaklık, BMS Tel'in Amerika Birleşik Devletleri Doğu Yakası'nda satış ve pazarlama faaliyetlerinde bulunmak üzere kurulacaktır.

Büyük Şefler (BIGCH): 1 Şubat 2024 tarihi itibarıyla 122 şubeye sahip olan şirket, 1 Mart 2024 tarihi itibarıyla şube sayısı, Türkiye'de 25 şehirde 113 şube, yurt dışında 8 ülkede 11 şube olmak üzere, toplam 124'e ulaşmıştır. 1 Şubat – 29 Şubat 2024 tarihleri arasında; yurt içinde İstanbul Palladium AVM BigChefs ve Sarıyer Armutlu StreetFood By NumNum olmak üzere toplam 2 şube açılmıştır.

Ebebek Mağazacılık (EBEBK): 31 Ocak 2024 tarihi itibarıyla 230 tanesi geleneksel, 7 tanesi ise mini mağaza konseptinde olmak üzere Türkiye'de toplam 237 mağazaya sahip olan şirketin mağaza sayısı 29 Şubat 2024 tarihi itibarıyla 233 tanesi geleneksel, 7 tanesi mini olmak üzere 240'a ulaşmıştır. 1 Şubat – 29 Şubat 2024 tarihleri arasında; 1 İstanbul'da, 2 Kırklareli'nde ve 1 Giresun'da olmak üzere toplam 4 mağaza açılmıştır; İstanbul'da 1 mağaza kapanmıştır.

Gersan Elektrik (GEREL): Şirket, G-Charge Elektrikli Araç Şarj İstasyonu ve Ünitelerinin ve yine ilgili kablo ve parçalarının Teknosa Mağazaları ve Şubelerinde satışı ve pazarlanması ile ilgili olarak DD İnternet ve E-Ticaret Hizmetleri ile iş birliği ve satın alma sözleşmesi imzalanmıştır. Anlaşma kapsamında ilerleyen zamanda G-Charge ürünlerinin Teknosa mağazaları ve şubelerinde satışına başlanacaktır.

Öte yandan, Yönetim Kurulu Başkanı Erkan İzgi ile Yönetim Kurulu Üyesi Yüksel Kardeş arasında 01/03/2024 tarihinde imzalanan hisse devir protokolü kapsamında Yüksel Kardeş'e ait 8.787.848 adet GEREL hissesini Erkan İzgi'ye devretmiştir. Bu devir sonucunda Erkan İzgi'nin Gersan Elektrik sermayesindeki payları/oy hakları 10.787.848'e, pay/oy oranı % 13,48'e ulaşmıştır

Kızılbük GYO (KZGBY): Marmaris'te bulunan Sinpaş Kızılbük Thermal Wellness Resort projesinde 01 Şubat 2024 – 29 Şubat 2024 tarihleri arasında 528 adet devremülkün satışı gerçekleştirilmiş olup, bu satışlardan 266,8mn TL ön satış cirosu elde edilmiştir. Projede toplam 26.682 adet devremülk satışı gerçekleştirilmiş olup sözleşmesi yapılmıştır. Yapılan devremülk satışlarına ilişkin toplam KDV hariç 5.645mn TL ön satış cirosu elde edilmiştir.

Kaynak: Ziraat Yatırım

SANAYİ HABER AJANSI

www.ekonomigundemi.com.tr