Sabah stratejisi

Dün gün içerisinde alıcılı seyreden ve günü de %1,77 oranında primle kapatan BIST100 endeksinde 87 hisse günü artıda tamamladı.

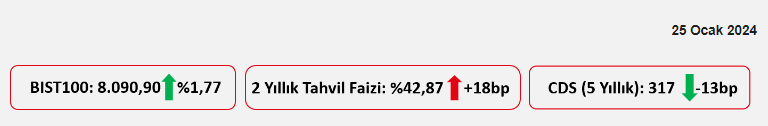

*Yeşil ok olumluyu kırmızı ok olumsuzu göstermektedir.

Dün gün içerisinde alıcılı seyreden ve günü de %1,77 oranında primle kapatan BIST100 endeksinde 87 hisse günü artıda tamamladı. Bankacılık endeksi (XBANK) %4,61 oranında değer kazanarak yükselişe öncülük etti. İsveç'in NATO üyeliğinin Meclis'te kabul edilmesi öne çıkan gelişme olurken, bu sabah Biden'ın Türkiye'ye F-16 satışının onaylanması için ABD Kongresi'ne mektup yazdığına yönelik gelişme izleniyor. BIST100 güne alıcılı bir görüntüyle başlayabilir. Öte yandan, bugün TCMB faiz kararını açıklayacak. Beklenti politika faizinin 250 baz puan artırılması ve %45'e çıkarılması yönünde. Bununla birlikte bugünkü kararla sıkılaştırma döngüsündeki sonuna gelindiğine yönelik mesajın da verilmesi tahmin ediliyor. Bu durumda, halıhazırda kısa vadeli enflasyon görünümü de düşünüldüğünde, BIST100 güçlü duran 8.150 civarındaki direnç bölgesini kırmayı deneyebilir. Yurtdışına bakıldığında, dün finansalları beklentilerin altında kalan Tesla için 2024'te satışların zayıf kalabileceği öngörülmesi teknoloji ve Asya'da elektrikli araçlara tedarik üreten şirketlerin hisselerini baskılıyor. Ancak, Çin'de açıklanan teşvik paketinin desteğiyle Japonya hariç MSCI Asya Pasifik endeksi %0,5 civarında primli. ABD vadelilerinde ise hareketler sınırlı. Yurtdışında bugün ABD son çeyrek öncü büyüme verisi öne çıkıyor. Yurtiçinde ise TCMB faiz kararı dışında; reel sektör güven endeksi, kapasite kullanım oranı, sektörel güven endeksleri, BDDK'nin ve TCMB'nin açıkladığı haftalık veriler takip edilecek.

ABD tarafında, ekonomik faaliyetin son görünümüne ilişkin sinyal veren ocak ayı S&P Global imalat ve hizmet sektörleri öncü PMI verileri takip edildi.

Buna göre, ocak ayında imalat PMI, 47,9'dan 50,3 seviyesine yükselerek imalat sektörünün önceki iki ayda 50 büyüme eşik seviyesinin altındaki daralma döneminin ardından yeniden büyüme bölgesine geçtiğine işaret etti. Beklentiler ise, 47,6'ya gerileyerek daralmanın hızlandığına işaret etmesi yönündeydi.

Ocak ayında hizmet PMI verisi, 51,4'ten 52,9 seviyesine yükselerek hizmet sektöründe büyümenin beklentilerin üzerinde hızlandığına işaret etti, beklentiler ise, 51,5'e yükselerek hizmet sektöründe büyümenin hafif hızlandığına işaret etmesi yönündeydi.

Avrupa genelinde son ekonomik görünüme ilişkin bilgi veren ocak ayı HCOB imalat ve hizmet sektörleri öncü PMI verileri takip edildi.

Ocak ayında bölge genelinde imalat PMI'lar, ECB'nin faiz artışlarının ardından finansal koşullardaki sıkılaşmanın ve zayıflayan talebin etkisiyle 50 büyüme eşik seviyesinin altında daralma bölgesindeki seyirlerini sürdürdü. Bu kapsamda, imalat PMI'lar, ocak ayında Almanya'da 43,3'ten 45,4'e, Fransa'da 42,1'den 43,2'ye, Euro Bölgesi'nde 44,4'ten 46,6'ya ve İngiltere'de ise 46,2'den 47,3'e yükselerek imalat sektöründe daralma hızının hafif yavaşladığına işaret etti.

Bölge genelinde hizmet PMI'lar ise, İngiltere hariç daralma bölgesindeki seyirlerini sürdürdü. Buna göre hizmet PMI'lar, Almanya'da 49,3'ten 47,6'ya, Fransa'da 45,7'den 45'e ve Euro Bölgesi'nde 48,8'den 48,4'e gerileyerek hizmet sektöründe daralma hızının hafif arttığına işaret ederken, buna karşın İngiltere'de 53,4'ten 53,8'e yükselerek hizmet sektöründe büyümenin hafif hızlandığına işaret etti.

Yurt dışında bugün veri takvimine bakıldığında,

ABD tarafında, TSİ 16.30'da geçen yılın dördüncü çeyreğine ilişkin yıllıklandırılmış çeyreklik bazda GSYH büyüme öncü verisi takip edilecek. ABD ekonomisinin yıllıklandırılmış çeyreklik bazda büyüme hızının geçen yılın dördüncü çeyreğinde ise %4,9'dan %2 seviyesine yavaşlaması bekleniyor.

Ayrıca ABD'de TSİ 16.30'da Fed'in önemli bir enflasyon göstergesi olarak takip ettiği yıllıklandırılmış çeyreklik bazda kişisel tüketim harcamaları (PCE) fiyat endekslerinin geçen yılın dördüncü çeyreğine ilişkin öncü verileri açıklanacak. Geçen yılın dördüncü çeyreğinde yıllıklandırılmış çeyreklik bazda PCE fiyat endeksinin, %2,6'dan %2,2 seviyesine yavaşlaması, çekirdek PCE fiyat endeksinin ise bir önceki çeyreğe benzer şekilde %2 seviyesinde kaydedilmesi bekleniyor.

Bunun yanında, ABD'de istihdam piyasası verilerinden, 20 Ocak haftasına ilişkin haftalık yeni işsizlik maaşı başvuruları verisi takip edilecek.

Diğer yandan, ABD'de aralık ayı dayanıklı mal siparişleri öncü verisi TSİ 16.30'da takip edilecek. Öncü verilere göre, aylık bazda dayanıklı mal siparişlerinin %1,5 oranında artış kaydetmesi bekleniyor.

Öte yandan, ABD'de konut piyasası verilerinden, aralık ayı yeni konut satışları verisi TSİ 18'de takip edilecek.

Avrupa tarafında ise, piyasaların odak noktasında TSİ 16.15'te ECB'nin faiz kararı ve TSİ 16.45'te ECB Başkanı Lagarde'ın konuşması olacak. ECB Başkanı Lagarde, geçen hafta gerçekleştirdiği son konuşmasında, Banka tarafından yaz dönemi itibariyle faiz indirimine gidilmesinin muhtemel olduğunu belirterek olası faiz indirimlerinin zamanlamasına yönelik somut sinyal vermişti.

Ayrıca Almanya'da imalat, inşaat, toptan ve perakende ticaret sektörlerinde faaliyet gösteren firmaların, ekonomide mevcut ve gelecek 6 aylık döneme yönelik değerlendirmelerini yansıtan IFO iş dünyası endeksi ocak ayı verisi TSİ 12'de açıklanacak.

Bunun yanında, Norveç Bankası'nın toplantısı TSİ 12'de takip edilecek. Banka'nın bugünkü toplantısında ise politika faizini sabit tutması bekleniyor.

Yurt içinde ise, piyasaların odak noktasında TSİ 14'te TCMB'nin PPK toplantısı olacak. TCMB, Hafize Gaye Erkan başkanlığındaki geçen ayki yedinci PPK toplantısında politika faizini beklentilerle uyumlu olarak 250 baz puanlık artışla %40'tan %42,50 seviyesine yükseltmişti. Böylece son yedi toplantıdaki toplam faiz artışı miktarı 34 yüzde puana ulaşmıştı. Ayrıca ''dezenflasyonun tesisi için gerekli parasal sıkılık düzeyine önemli ölçüde yaklaşıldığının değerlendirilerek parasal sıkılaştırma hızının yavaşlatıldığı'' ve ''parasal sıkılaştırma adımlarını en kısa zamanda tamamlamanın öngörülmekte olduğu'' vurgulanmıştı. Bunun yanında, ''fiyat istikrarının kalıcı tesisi için gerekli parasal sıkılığın ise gerektiği müddetçe sürdürüleceğinin değerlendirildiği'' ifadesi yinelenerek, enflasyonla mücadele sürecinde politika faizinin, gerekli parasal sıkılığı sağlayacak seviyelerde tutulacağı da vurgulanmaya devam edilmişti. Öte yandan, ''faiz kararlarının yanı sıra, parasal sıkılaştırma sürecini destekleme amacıyla, kullanılan sterilizasyon araçlarının çeşitliliğinin artırılarak miktarsal sıkılaştırmaya devam edileceği'' belirtilmişti. Banka'nın bugünkü toplantısında ise politika faizini 250 baz puanlık artışla %45 seviyesine yükseltmesi bekleniyor.

Ayrıca TSİ 10'da ocak ayına ilişkin sektörel ve reel sektör güven endeksleri ile kapasite kullanım oranı verileri takip edilecek.

Şirket haberleri

Qua Granite (QUAGR, Sınırlı Pozitif): Şirket, ev tekstil ürünleri ve aksesuarları toptan ve perakende satışı sektöründe faaliyet göstermek üzere bir bağlı ortaklık kurulması kararı almıştır. Söz konusu Şirket, Qua Granite'nin %80 oranında bağlı ortaklığı olarak toplam 10mn TL sermaye ile ''Qua Home Collection Tekstil Mağazacılık San. ve Tic A.Ş.'' ismiyle kurularak Ticaret Sicil Gazetesi'nde yayınlanmıştır.

Diğer şirket haberleri

Banvit Vitaminli Yem Sanayi (BANVT): Rekabet Kurulu kararıyla, beyaz et sektöründe faaliyet gösteren kuruluşların 4054 Sayılı Rekabetin Korunması Hakkında Kanun'un 4. maddesini ihlal edip etmediğini tespit etmek amacıyla Şirket'in de aralarında bulunduğu bazı kuruluşlar hakkında soruşturma başlatılmıştır ve bu kapsamda şirketten savunma beyanı talep edilmiştir.

Doğanlar Mobilya (DGNMO): Şirket tarafından, Çanakkale (Biga) ve Doğanlı Köyü Düzce (Düzce) adreslerinde bulunan üretim tesisleri çatılarında üretim tesislerindeki elektrik giderlerinde tasarruf sağlamak amacıyla Güneş Enerjisi Santrali (GES) kurulması konusunda yatırım kararı alınmış ve bu hususta Schmid Pekintaş Güneş Enerji Sistemleri ile ve Free Yapı Enerji San. ve Ticaret A.Ş. ile gerekli sözleşmeler akdedilmiştir. Bu doğrultuda, anılan üretim tesislerinde yapılacak GES yatırımı çerçevesinde elektrik üretim gücünün, Biga için 4.542 kWp, Düzce için 5.000 kWp olmak üzere, toplamda 9.542 kWp olmasının planlandığı açıklanmıştır. Gerçekleştirilecek olan GES yatırımlarının yatırım bedeli 4,2mn USD olup, söz konusu yatırımlarının 6 aylık süre içerisinde tamamlanacağı açıklanmıştır.

Koleksiyon Mobilya (KLSYN): Şirket ile yurtiçi yerleşik bir müşteri arasında mobilya ihtiyaçlarını karşılamak üzere 114,5mn TL tutarında sözleşme imzalanmıştır.

Sanica Isı (SNICA): Şirket, Türkiye'de mevcut bayileri ile gerçekleştirdiği görüşmeler çerçevesinde; toplam 25mn TL tutarında ürün satış sözleşmeleri imzalamıştır.

Yataş Yatak (YATAS): Yataş Grup YKB Yavuz Altop, net satışlar 2023 yıl sonu itibariyle 11.200 mn TL olarak noktalandığını ve satışları artırmak içi kar marjını %6'ya kadar düşürdüklerini açıkladı. (Kaynak: Bloomberght)

Kaynak Ziraat Yatırım

SANAYİ HABER AJANSI

www.ekonomigundemi.com.tr