Sabah stratejisi

Yarınki Fed faiz kararı öncesinde ABD borsaları yön bulmakta zorlanıyor. Dün yatay bir görüntüyle kapatan ABD borsaları bu sabah da vadelilerde net bir yön çizmiyor. Dolar ve tahvil faizlerinde ise hareketler görece sınırlı.

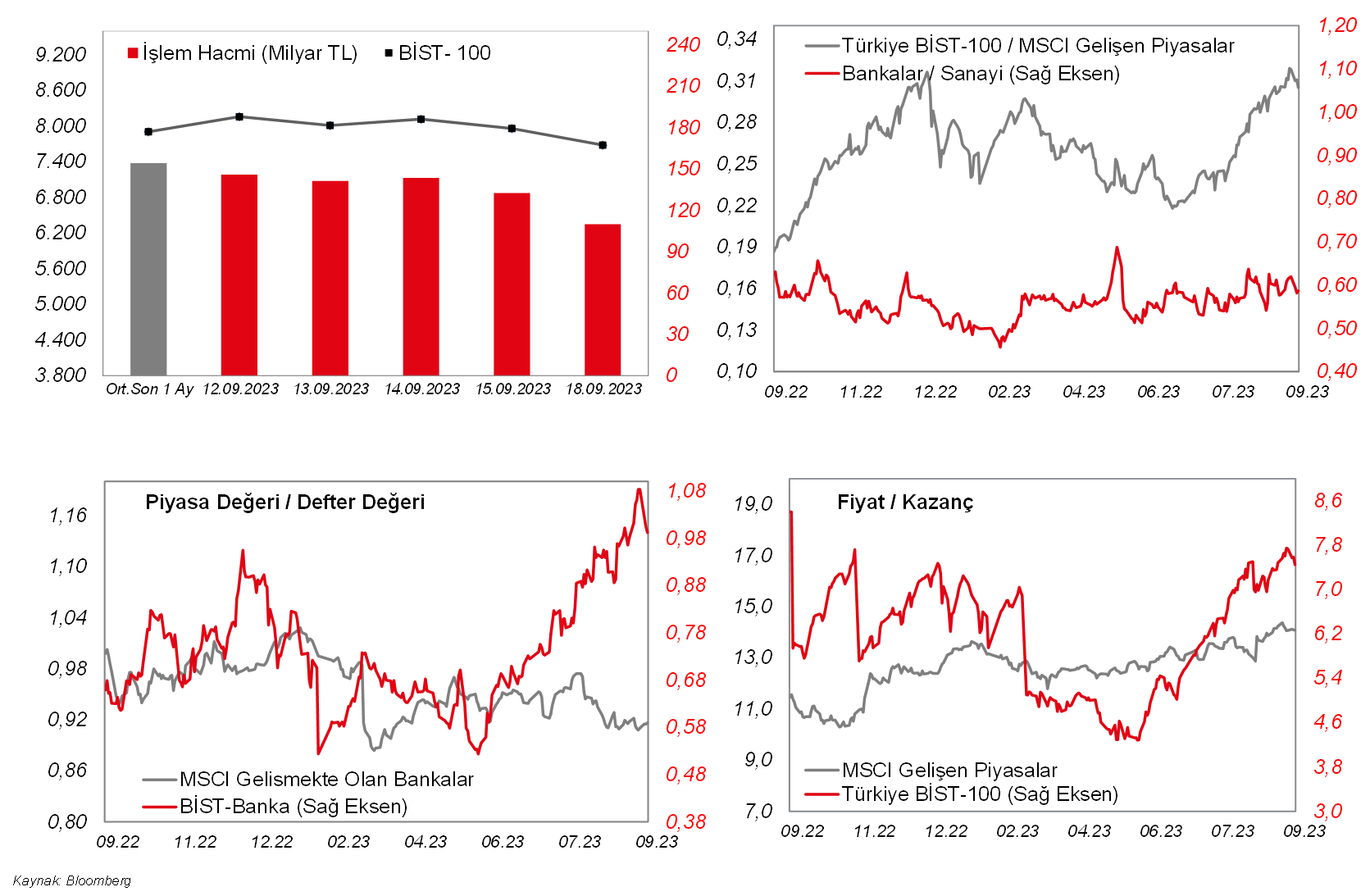

Yarınki Fed faiz kararı öncesinde ABD borsaları yön bulmakta zorlanıyor. Dün yatay bir görüntüyle kapatan ABD borsaları bu sabah da vadelilerde net bir yön çizmiyor. Dolar ve tahvil faizlerinde ise hareketler görece sınırlı. Diğer yandan, Asya borsalarında baskı gözlenirken, Japon Nikkei endeksi yaklaşık %1 oranında düşüyor. Japonya hariç MSCI Asya Pasifik endeksi ise %0,3 civarında geriliyor. Bu arada arz sorunlarıyla son on ayın en yüksek seviyesinde işlem gören petrol fiyatlarındaki hareketler de özellikle enflasyon üzerindeki olası etkileri nedeniyle yakından izleniyor. Bugün yurtdışında; Euro Bölgesi'nde ağustos ayı nihai TÜFE rakamları, ABD'de ağustos ayı konut başlangıçları ve inşaat izinleri verileri izlenecek. Yurtiçi tarafta ise dün BIST100 endeksinde sert satış vardı. Günü %3,54 oranında düşüşle tamamlayan endekste 92 hisse günü eksi bölgede kapattı. THYAO, SISE, SASA, TCELL ve EREGL endekse puan bazlı en fazla negatif etki eden ilk beş hisse olarak öne çıktı. Bu arada bankacılık endeksindeki düşüş sadece %0,38 olarak gerçekleşti. Bugüne bakıldığında, BIST100'de dünkü sert satışın etkisiyle gün içerisinde baskı sürebilir ki teknik görüntüdeki zayıflık da belirginleşti. Endeksin güne ise hafif tepki alımlarıyla başlamasını bekliyoruz. Bugün yurtiçinde veri gündemi sakinken, Cumhurbaşkanı Erdoğan, Birleşmiş Milletler Genel Kurul'unda bir konuşma gerçekleştirecek. Hazine ve Maliye Bakanı Mehmet Şimşek de New York'ta Goldman Sachs genel merkezinde yatırımcılarla toplantı yapacak.

MAKROEKONOMİ

Yurt içinde, TCMB tarafından temmuz ayı uluslararası yatırım pozisyonu istatistikleri yayınlandı.

Net uluslararası yatırım pozisyonu, bir ülkenin yurt dışı finansal varlıkları ile yurt dışına olan finansal yükümlülükleri arasındaki fark olarak adlandırılmaktadır. Net uluslararası yatırım pozisyonu açığı haziran ayının sonundaki -262,3 milyar USD'den 27,9 milyar USD'lik artışla temmuz ayının sonu itibarıyla -290,2 milyar USD seviyesine yükseldi, uluslararası yatırım pozisyonu/GSYH oranı ise -%25,7 seviyesinden -%28,4 seviyesine geldi.

Detaylara bakıldığında, ilgili dönemde varlıklarda aylık 3,2 milyar USD'lik artış (doğrudan yatırımlarda 0,4 milyar USD artışa ve rezerv varlıklarda 3 milyar USD artışa karşın portföy yatırımlarında yatay seyir ve diğer yatırımlarda 0,3 milyar USD düşüş) gözlenirken, yükümlülüklerde ise 31,1 milyar USD'lik artış (doğrudan yatırımlarda 25,8 milyar USD artış, portföy yatırımlarında 4,3 milyar USD artış ve diğer yatırımlarda 1 milyar USD artış) kaydedildi.

Ayrıca TCMB tarafından yayınlanan temmuz ayı konut fiyat endeksinin aylık artış hızı %4,90'dan %7,33 seviyesine hızlanırken, yıllık artış hızı ise %96'dan %94,7 seviyesine geriledi ve böylece eylül ayında ulaştığı rekor seviye olan %189,1 seviyesinden düşüşünü sürdürdü ve Şubat 2022'den bu yana ilk kez yıllık artış hızı son iki ayda çift haneli seviyelerde seyretti. Konut fiyatları reel olarak da yıllık %31 arttı.

Yurt dışında bugün veri takvimine bakıldığında,

ABD tarafında, konut piyasası verilerinden, TS 15.30'da ağustos ayı konut başlangıçları ve gelecek döneme ilişkin konut talebinin bir göstergesi olan inşaat izinleri verileri izlenecek. Aylık bazda konut başlangıçları haziranda %11,7 oranında sert düşüşün ardından temmuzda %3,9 oranında artışla kısmi toparlanma sergilerken, inşaat izinleri ise haziranda %3,7 oranında düşüşün ardından temmuzda %0,1 oranında sınırlı artışla yataya yakın seyretmişti. Özellikle, Fed'in faiz artışlarının ardından sıkılaşan finansal koşulların ve yüksek konut fiyatlarının etkisiyle konut piyasası verilerinde zayıf seyrin sürmesi bekleniyor. Bu kapsamda, aylık bazda ağustosta konut başlangıçlarının %1 oranında ve inşaat izinlerinin ise %0,2 oranında gerilemesi bekleniyor.

Ayrıca ECB'nin para politikasına yön verecek olan enflasyon verilerinden, Euro Bölgesi'nde ağustos ayı nihai TÜFE verileri TSİ 12'de takip edilecek.Öncü verilere göre, Euro Bölgesi'nde manşet TÜFE aylık bazda temmuzda beklentilerle uyumlu olarak %0,1 oranında düşüşle son altı aylık dönemde ilk kez düşüş kaydetmesinin ardından ağustosta aylık bazda %0,6 artışla beklentilerin (%0,4 artış) üzerinde artış sergilerken, yıllık bazda ise bir önceki aya benzer şekilde %5,3 seviyesinde gerçekleşmişti ve böylece Ocak 2022'den bu yana en düşük seviyelerdeki seyrini sürdürmüştü, beklentiler ise %5,1 seviyesine hafif gerilemesi yönündeydi. Euro Bölgesi'nde çekirdek TÜFE ise, temmuzda aylık %0,1 düşüşle beklentilerin altında düşüş sergilemenin ardından ağustosta beklentilerle uyumlu olarak aylık bazda %0,3 artış kaydederken, yıllık bazda ise %5,5'ten %5,3 seviyesine hafif gerilemişti, bununla birlikte mart ayında ulaştığı rekor seviye olan %5,7 seviyesine yakın seyrini sürdürmüştü.

ŞİRKET HABERLERİ

Alarko Holding (ALARK, Sınırlı Pozitif): Yönetim Kurulu tarafından; Havacılık sektöründe faaliyet göstermek üzere 30mn TL sermayeli bir anonim şirketin kurulmasına karar verilmiştir. Söz konusu yeni şirketin amacının özellikle büyük gövdeli yolcu uçaklarında dönüşüm ve modifikasyon yapılması ve bununla ilgili prototiplerin geliştirilmesi, ilgili uluslararası lisansların alınması, buna yönelik parçaların üretilmesi ve bu parçalar ile söz konusu dönüşüm ve modifikasyonların uluslararası standart ve yetkilere sahip hangarlarda yolcu uçaklarına uygulanması ve ilgili uçakların alım satım işlerini kapsaması planlanmaktadır. Proje kapsamında uluslararası yabancı mühendislik ve üretim firmaları ile yoğun iş birliği öngörülmektedir.

Arçelik (ARCLK, Nötr): Uluslararası Kredi Derecelendirme Kuruluşu Fitch Ratings, Şirket'in ” BB-” olan yabancı para cinsinden uzun vadeli kredi notunu teyit etmiş, “Negatif” olan görünümünü “Durağan” olarak değiştirmiştir.

Emlak Konut GYO (EKGYO, Sınırlı Pozitif): Emlak Konut GYO, kurumsal yabancı bir yatırımcının doğrudan yaklaşımını takiben, çıkarılmış sermayesinin yaklaşık %4,92'sini temsil eden 187mn lot mevcut geri alınan paylarının (“Paylar”) tahsis edildiğini duyurmaktadır. (“İşlem”). İşlem, pay başına kapanış fiyatına yaklaşık %7,5 iskonto oranı uygulanarak 7,50 TL'den fiyatlandırılmış olup İşlem sonucunda Şirket'in 1.402,5mn TL brüt hasılat elde edeceği beklenmektedir. Satış, Türkiye dışında yerleşik bir kurumsal yabancı yatırımcıya plasman yoluyla gerçekleştirilmiştir. İlgili işlemin 21 Eylül 2023 tarihinde borsa dışı bir işlemle sonuçlanması beklenmektedir. HSBC Bank plc (“HSBC”), İşlem ile ilgili olarak Şirket'in tek plasman temsilcisi olarak seçilmiştir. Emlak Konut GYO halihazırda 191,6mn lot payı (toplam çıkarılmış sermayesinin yaklaşık %5,04'üne eşit) geri alınan pay olarak bulundurmaktadır ve İşlem'in başarıyla tamamlanmasını takiben 4,6mn lot payı (çıkarılmış sermayesinin yaklaşık %0,12'sine eşit) geri alınan pay olarak bulunacaktır. İşlem'in bu duyuru uyarınca başarıyla tamamlanmasına bağlı olarak, Emlak Konut GYO'nun elinde kalan geri alınan paylara ilişkin olarak Emlak Konut GYO, HSBC ile mutat istisnalara tabi olmak üzere mutat 30 günlük bir satmama taahhüdü vermiştir.

Brisa (BRISA, Sınırlı Pozitif): Şirket, 18 Eylül 2023 tarihinde Avrupa İmar ve Kalkınma Bankası (EBRD) ile 2 yılı anapara geri ödemesiz 6 yıl vadeli ve 100mn USD veya karşılığı olan EUR veya TL tutarında bir kredi anlaşması imzalamıştır. Söz konusu kredi, Şirketin 2023-2025 dönemi yeni yatırım harcamaları programını finanse etmek için kullanılacaktır. Bu program, Aksaray tesisinde yeni makine ve ekipman edinimi ile kapasite artışını ve İzmit tesisinde yakıt tasarruflu ve düşük karbon emisyonlu ürünlerin üretimini artırmaya yönelik modernizasyon ve iyileştirme yatırımlarını içermektedir. Aynı zamanda önemli düzeyde sürdürülebilirlik faydaları barındıran bu yatırım planı, Kapsam 3 yoluyla sağlayacağı net sera gazı emisyonlarındaki düşüş sayesinde Şirketin sürdürülebilirlik hedeflerine ulaşmasını destekleyecektir.

GSD Holding (GSDHO, Nötr): 31 Mayıs 2023 tarihli duyuruda belirtildiği üzere; Sumitomo Corporation garantörlüğünde Sumisho Marine Co. Ltd. ile gemi yapım sözleşmesi akdetmek üzere, bağlı ortaklığı GSD Shipping B.V.'nin %100 oranında paylarına sahip olduğu, Malta'da yerleşik, 5bin USD sermayeli Guzide Maritime Limited şirketinin kuruluş işlemleri 13 Eylül 2023 tarihinde tamamlanmıştır.

Karsan otomotiv (KARSN, Sınırlı Pozitif): Şirket'in %50 bağlı ortaklığı olan HCI (Hervouet Corporate Industry SAS), İsviçre'nin Cenevre şehri için toplamda yaklaşık 11,5mn EUR'luk 35 araçlık (e-Atak ve e-Jest) sipariş almıştır. Siparişlerin teslimatlarının 2024 yılı içerisinde tamamlanmasının planlandığı açıklanmıştır.

Pegasus (PGSUS, Nötr): Uluslararası kredi derecelendirme kuruluşu Fitch Ratings Limited (“Fitch”), Şirketin uzun vadeli kredi derecelendirme notunu (IDR) BB- olarak korumuş ve negatif görünümü durağan olarak güncellemiştir. Fitch, Şirketin 19.04.2021 tarihli özel durum açıklamasına konu yurt dışında ihracı tamamlanan tahvillere ilişkin uzun vadeli kredi derecelendirme notunu da BB- olarak teyit etmiştir.

Şişe Cam (SISE, Nötr): Fitch Ratings, 8 Eylül 2023 tarihinde Türkiye'nin yabancı para cinsinden uzun vadeli kredi notunu “B” olarak teyit ederek, görünümünü “negatif”ten “durağan”a revize etmesinin ardından; 18/09/2023'te Şişecam'ın yabancı para cinsinden uzun vadeli kredi notunu “B” olarak teyit ederek, görünümünü “Negatif”ten “Durağan”a revize etmiştir.

Türk Hava Yolları (THYAO, Nötr): Fitch, Ortaklığın “B+” seviyesindeki kredi notunu teyit ederek, not görünümünü Türkiye ile benzer şekilde Negatif'ten Durağan'a yükseltmiştir.

Türk Telekom (TTKOM, Nötr): Fitch Ratings Şirket'in uzun vadeli yerel ve yabancı para cinsinden kredi notlarını (IDRs) “B” olarak teyit edilirken, görünümleri “Negatif” ten “Durağan” a revize etmiştir. Ayrıca Türk Telekom'un Uzun Vadeli Ulusal Kredi Notunu 'AAA(tur)', Görünümünü 'Durağan', öncelikli teminatsız enstrüman notunu ise 'B'/'RR4' olarak onaylamıştır.

Ülker Bisküvi (ULKER, Nötr): Uluslararası kredi derecelendirme kuruluşu Fitch Ratings, Şirket'in uzun vadeli kredi notunu B olarak teyit etmiştir. Notun görünümü ise Negatif'den Durağan olarak yukarı yönlü revize etmiştir.

SEKTÖR HABERLERİ

Konut: TCMB, Konut Fiyat Endeksi (KFE) verilerini açıklamıştır. Buna göre; 2023 yılı Temmuz ayında bir önceki aya göre %7,3 oranında artan KFE, bir önceki yılın aynı ayına göre nominal olarak %94,7, reel olarak ise %31,2 oranında artmıştır.

Sigorta: SEDDK, zorunlu trafik sigorta prim teklifi alamayanların azami prim tutarlarına karar vermeye yetkili olacak. (Kaynak: Bloomberg)

DİĞER ŞİRKET HABERLERİ

Halk GYO (HLGYO): Şirket'in portföyünde yer alan İstanbul – Şişli İlçesi'ndeki kayıtlı bina 350mn TL+KDV bedelle satılmış olup, tapu devir işlemleri 02 Haziran 2023 tarihinde tamamlanmıştır.

Peker GYO (PEKGY): Şirketin paylarının tamamına sahip olduğu Blue Stone Investment GMBH şirketi bünyesinde geliştirmekte olunan Erft Loft projemizin imar planı Belediye Meclisince onaylanmıştır. Onaylanan projenin inşaat ruhsat başvurusu yapılacak olup, ruhsat onayı sonrası Mart 2024'te inşaatın başlaması planlanmaktadır. Proje, Almanya'nın Kuzey Ren-Vestfalya Eyalaeti'nin Grevenborich şehrinde yer alan 3bin m2 büyüklüğündeki arsa üzerinde geliştirilmekte olup, Projede yer üstü ve yer altı toplam 12,4bin m2 kapalı inşaat alanı, 10,1bin m2 yer üstü inşaat alanı (93 daire + 2 ticari alan) ve 2,4bin m2 brüt otopark alanı bulunmaktadır. Ticari alanların birinin bir bankaya kiralanması ile ilgili görüşülmektedir. Proje gelir modelleri şu şekilde belirtilmiştir; yıllık Ortalama 1,45mn Euro Kira Geliri, 36,25mn Euro Hasılat (Toptan Satış), 40mn Euro Hasılat (Perakende Satış).

Reysaş GYO (RYGYO): 21.02.2023 tarihinde Kamuoyuyla paylaşılan özel durum açıklamasında; Şirketin portföyünde yer alan Kocaeli – Gebze İlçesi'ndeki 34,5bin m2 arsa üzerine inşa edilen 51,1bin m2'lik lojistik deponun (“Balçık Depo”) 25bin m2'lik depolama alanı için “Anpa Gross Mağazacılık A.Ş. (ANPA)” ile yıllık kira artışları hariç aylık 5,1mn TL+KDV üzerinden 5 yıllık kira sözleşmesi yapıldığı, 06.09.2023 tarihli özel durum açıklamasında ise Balçık Depo'nun yapı kullanım izin belgesinin Gebze Belediyesinden 06.09.2023 tarihinde alındığı duyurulmuştu. Gelinen aşamada, ANPA tarafından deponun sözleşmede belirtilen kullanım amacının dışında kullanılması söz konusu olduğundan Yönetim Kurulumuzun 18.09.2023 tarihli toplantısında ANPA ile yapılan işbu sözleşmenin feshedilmesine karar verilmiştir.

Şirketin portföyünde yer alan Kocaeli – Gebze İlçesi'ndeki 34,5bin m2 arsa üzerine inşa edilen 51,1bin m2'lik lojistik deponun (“Gebze 1 Depo”) 36,1bin m2'lik alanı için Honda Türkiye A.Ş, D-Market Elektronik Hizmetler ve Tic. A.Ş.(Hepsiburada.com) ve Doğruer Lojistik Uluslararası Nak. Dış Tic. Ltd. Şti. şirketleri ile kira başlangıcı 1 Ekim 2023 olmak üzere kira süreleri 1 – 5 yıl aralığında değişen aylık kira bedeli KDV hariç 128,1bin € + 4,9mn TL olan kira sözleşmeleri yapılmıştır. Bu sözleşmeler ile 07.09.2023 tarihli özel durum açıklamasında belirtildiği gibi Mercedes Benz Otomotiv Ticaret ve Hizmetler A.Ş.'ye teslim edilen 15bin m2 alan ile birlikte Gebze 1 Deposunun tamamı kiralanmış olup, depodan aylık toplam KDV hariç 318,7bin € + 4,9mn TL (KDV hariç Toplam 14,1mn TL (€ KURU 28,83 TL alınmıştır)) kira geliri elde edilecek olup, EUR yapılan sözleşmeler için EUR Bölgesi Enflasyonu, TL sözleşmeler için Türkiye ÜFE+TÜFE ortalaması her yıl kira artış zamanlarında ayrıca eklenecektir.

Suwen Tekstil (SUWEN): Şirket, yurtdışı pazarlardaki büyüme planları çerçevesinde, Irak ve Moldova'da faaliyete geçmek üzere münhasır bayilik sözleşmeleri imzalamıştır.

Söz konusu sözleşmeye göre, 2023-2027 yılları arasında Irak'da 5 yılda 10 mağaza, Moldova'da 5 yılda 3 mağaza açılması planlanmaktadır.

Tümosan Motor ve Traktör Sanayi (TMSN): T.C. Sanayi ve Teknoloji Bakanlığı tarafından Avrupa Birliği Emisyon uygulama yönetmeliği yürürlüğe alınmış, 01.01.2023 tarihinden itibaren Tarım Orman, İş Makineleri ve yol dışı araçlarda kullanılan dizel motorların FAZ-V emisyonlu olma zorunluluğu getirilmiştir. Şirket tarafından mevcut yönetmelik kapsamında 2024 yılı başına kadar FAZ-IIIA emisyonlu motorlu traktör üretiminin devam edeceği, 01.01.2024'den itibaren FAZ-V emisyon motorlu traktör üretiminin başlanacağı açıklanmıştır. Bu kapsamda şirket, araştırma ve geliştirme çalışmaları kapsamında Tübitak Laboratuvarlarında emisyon test çalışmalarına başlamış, Tübitak Bünyesinde bulunan Motor Mükemmeliyet Merkezinde, Tümosan ve Tübitak-Rute ile güncellenen test laboratuvarlarının 74-125 Beygir güç aralığındaki 4 silindirli dizel motorlarında FAZ-V emisyon ve güç deney ve testleri TSE gözetiminde yapılmış, emisyon literatürleri kapsamında ihtiyaç duyulan tip onay sertifikaları alınmıştır.

Gelinen noktada TSE denetiminde yapılan emisyon testleri sonucunda Türkiye'de yerli imkanlarla üretilen ve ilk olma özelliği taşıyan 4 silindirli dizel motorun FAZ-V emisyon seviyesine uygun olduğu belgelenmiştir. Böylelikle Traktör ve İş Makineleri motorları için Avrupa ve diğer bazı ülkelerde istenen emisyon seviyesi olan FAZ-V emisyon seviyesinde motor geliştirdiği tescillenmiştir.

Ulusoy Un (ULUUN): Antakya OSB'de satın alınan fabrikanın 2023 yılı 2. çeyrek içinde faaliyete geçirilmesinin planlandığı duyurulmuştu. Ancak; 6 Şubat 2023 tarihinde meydana gelen deprem faciasından etkilenen yerlerden olan bölgede, kalifiye insan kaynağı sıkıntısı ve hizmet alınan kuruluşlarla çalışmalarda, planlamada öngörülerin ötesinde gecikmeler yaşandığından fabrikanın üretime geçiş tarihi 2023 yılı son çeyrek olarak güncellenmiştir.

FAİZ PİYASALARI

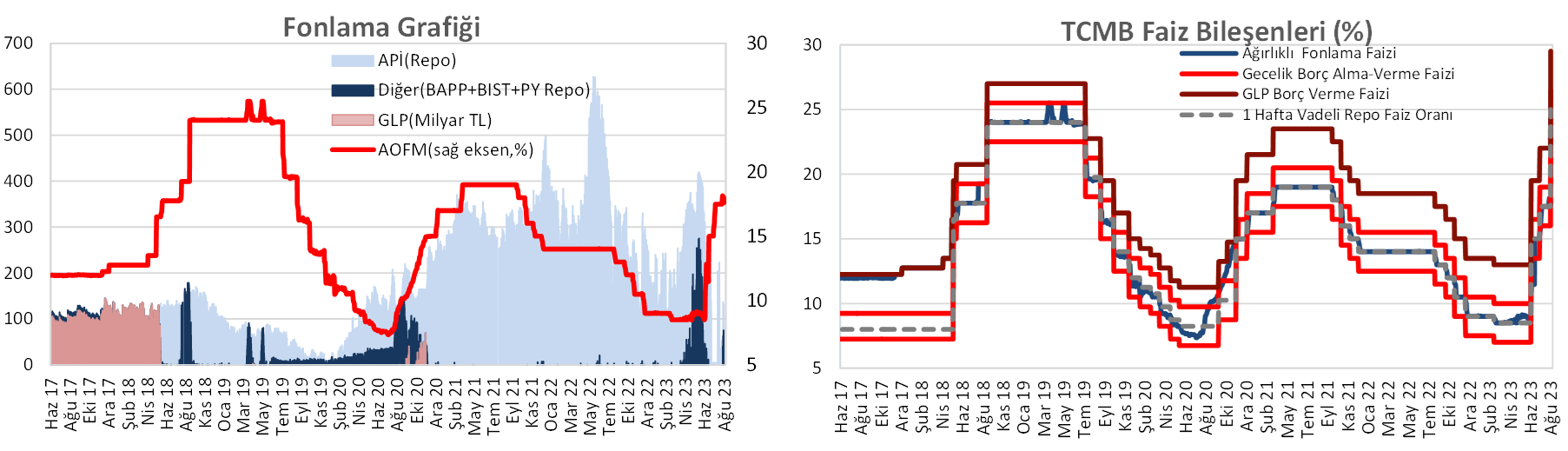

Pazartesi günü ağırlıklı ortalama fonlama maliyeti %25,87'den %25,80 seviyesine geriledi. TCMB dün 20 milyar TL'lik (%25'ten, 7 gün vadeli) haftalık repo ihalesi açtı. Ayrıca BİST'te kotasyon yoluyla 165 milyar TL (%26,50'den, 1 gün vadeli) kullandırdı. Toplam fonlama tutarı ise 143 milyar TL oldu.

Yurt içi tahvil piyasasında, dün verim eğrisinde faizlerde kısa ve uzun vadeli tarafta yükselişler gözlenirken orta vadeli tarafta düşüşler görüldü. Buna göre, kısa vadeli tarafta 70 baz puana yaklaşan yükselişler görülürken, orta vadeli tarafta 60 baz puana varan düşüşler ve uzun vadeli tarafta 50 baz puana varan yükselişler gözlendi.

Kaynak Ziraat Yatırım

SANAYİ HABER AJANSI

EKONOMİ GÜNDEMİ