Sabah stratejisi

Jeopolitik tarafta kırılgan ortam devam etse de bu taraftaki haber akışının biraz arka planda kalmasıyla ekonomik veriler ve bu akşamki Fed faiz kararı öne çıkıyor. Fed’in bu akşamki toplantısında faizleri değiştirmesi beklenmiyor.

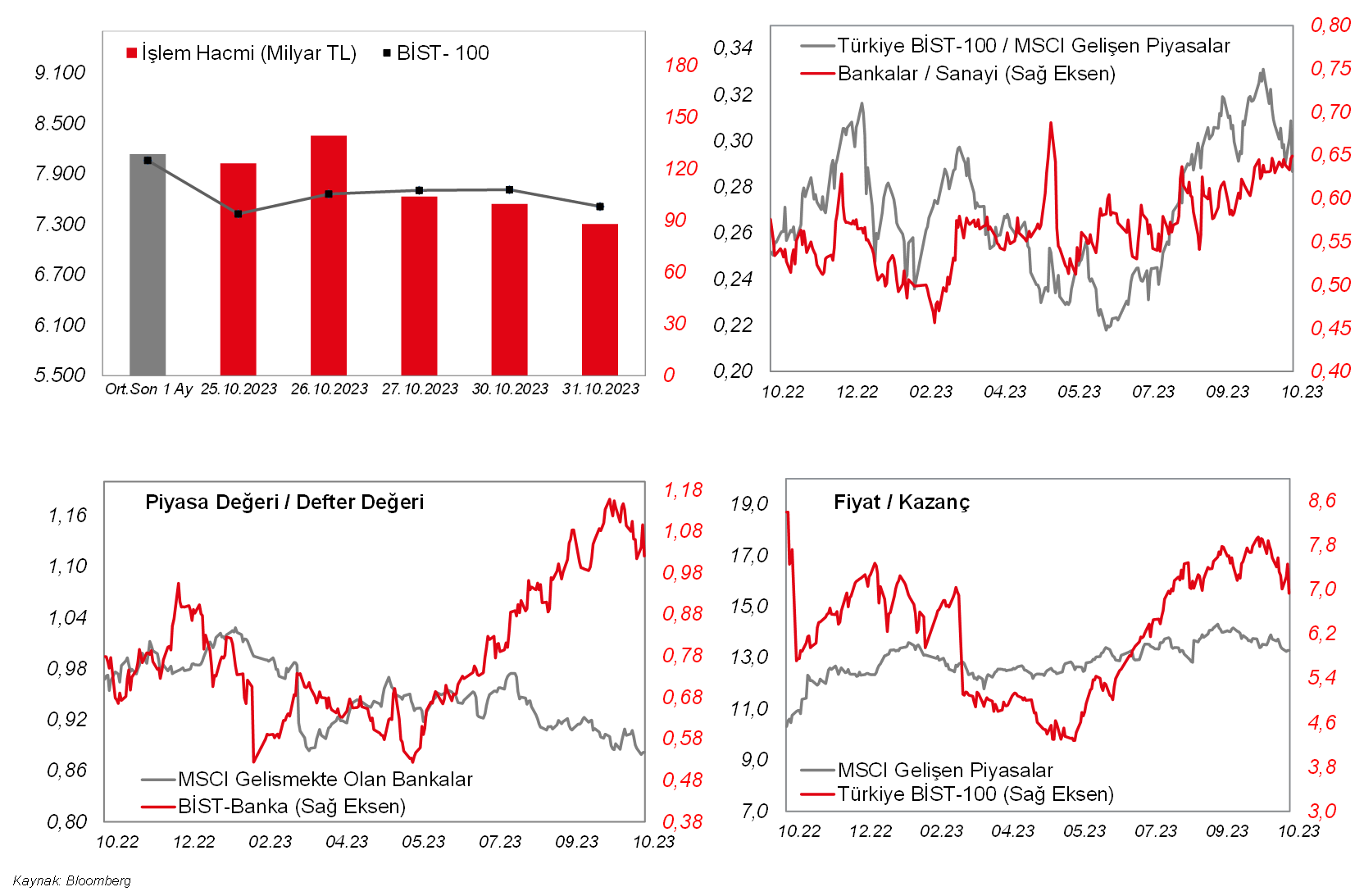

Jeopolitik tarafta kırılgan ortam devam etse de bu taraftaki haber akışının biraz arka planda kalmasıyla ekonomik veriler ve bu akşamki Fed faiz kararı öne çıkıyor. Fed'in bu akşamki toplantısında faizleri değiştirmesi beklenmiyor. Karar Metni'nin ve Powell'ın konuşmasının da çok fazla oynaklık yaratması öngörülmüyor. Powell ve diğer üyeler, yükselen tahvil faizi ile birlikte artan sıkılaşmanın faiz artışı yerine geçebileceğine yönelik ortak söylemlerde bulunmuştu. Veri tarafında ise ABD'de ADP özel sektör istihdamı, ISM ve JOLTS açılan iş sayısı öne çıkıyor. Bununla birlikte, Fed kararından önce açıklanması beklenen ABD Hazinesi'nin borçlanma planı faizlerin geldiği noktada yakından izlenecek. Fiyatlamalar tarafına bakıldığında; ABD vadelileri bu sabah hafif satıcılı seyrederken, Asya borsalarında Japonya Merkez Bankası'nın ultra gevşek para politikasını büyük ölçüde devam ettireceği beklentileriyle Japonya borsasındaki pozitif ayrışma dikkat çekiyor. Nikkei endeksi %2'nin üzerinde primli. Çin'den ise veriler zayıf gelmeye devam ederken, Japonya hariç MSCI Asya Pasifik endeksindeki yükseliş sınırlı. Yurtiçi tarafta ise sabahtan ekim ayı PMI verisi izlenecek. Sadeleşme kapsamında atılan adımlarla risk primimizde pozitif ayrışma devam ederken, 5 yıllık CDS'in 400 seviyesine kadar gerilediğini izliyoruz. Ancak, Borsa İstanbul'da dün sert sayılabilecek satış vardı. Özellikle işlem hacminin son ayların en düşük seviyesinde gerçekleşmesi likidite tarafındaki endişeleri beraberinde getiriyor. Faizlerin geldiği noktada da teknik görüntüdeki zayıflıkla birlikte borsada güçsüz görüntü sürebilir. Diğer yandan, yarınki Enflasyon Raporu ve cuma günkü ekim ayı enflasyon verisi öncesinde kapanışa doğru alım görülebilir. Bu arada üçüncü çeyrek finansalları açıklanmaya devam edilirken, bugün Türk Hava Yolları, Anadolu Efes ve Migros'un bilançolarını açıklaması bekleniyor.

MAKROEKONOMİ

İtalya'da, Fransa'da ve Euro Bölgesi'nde yılın üçüncü çeyreğine ilişkin GSYH büyümesi öncü verileri açıklandı.

İtalya ekonomisi ikinci çeyrekte çeyreklik bazda %0,4 oranında daralmanın ardından üçüncü çeyrekte %0 büyümeyle durağan seyretti, beklentiler ise %0,1 oranında büyüme yönündeydi. İtalya ekonomisinin ikinci çeyrekte yıllık bazda büyüme hızı ise %0,3'ten %0 seviyesine yavaşladı.

Fransa ekonomisi ikinci çeyrekte çeyreklik bazda %0,6 oranında büyümenin ardından üçüncü çeyrekte %0,1 oranında sınırlı büyüme sergiledi, yıllık bazda büyüme hızı ise %1,1'den %0,7 seviyesine yavaşladı.

Euro Bölgesi ekonomisi ise ikinci çeyrekte çeyreklik bazda %0,2 oranında büyümenin ardından üçüncü çeyrekte %0,1 oranında daralma sergiledi, yıllık bazda ise büyüme hızı %0,5'ten %0,1 seviyesine yavaşladı.

ABD tarafında, bugün piyasaların odak noktasında, TSİ 20'de Fed'in faiz kararı ve TSİ 20.30'da Fed Başkanı Powell'ın konuşması olacak. Fed eylül ayındaki toplantısında, beklentilerle uyumlu olarak federal fonlama faiz aralığını %5,25-%5,50 bandında sabit tutmuştu, kararın oybirliğiyle alındığı görülmüştü. Ayrıca Fed'in yeni faiz patikası ve makroekonomik projeksiyonları da yayınlanmıştı. Buna göre, Fed federal fon faiz oranına ilişkin medyan tahminler, bu yıl için korunurken, gelecek iki yıl için yükseltilmişti. Buna göre bu yıl sonu için faiz seviyesi %5,6 seviyesinde korunmuştu ve böylece yıl sonuna kadar bir kez 25 baz puanlık faiz artırımı daha öngörüldüğüne işaret etmişti. Ayrıca Fed üyelerinin birçoğunun bu yıl için bir faiz artışı yönünde daha sinyal verdiği (19 üyeden 12'si artışı desteklerken 7 üye sabit tutmayı destekledi) gözlenmişti. Faiz seviyeleri 2024 yılı için %4,6'dan %5,1'e ve 2025 yılı için de %3,4'ten %3,9'a yukarı yönlü revize edilmişti ve böylece gelecek iki yıla ilişkin faiz seviyelerinin bir önceki projeksiyona göre 50 baz puan daha yukarıda belirlendiği gözlenmişti. Bu durum, Fed'in faizleri yüksek seviyelerde ve daha uzun süre tutmaktan yana olduğunu göstermişti. Faiz kararının ardından konuşan Fed Başkanı Powell ise, enflasyonun %2 hedefinin oldukça üzerinde seyrettiğini, enflasyonu %2'ye düşürme hedefine güçlü bir şekilde bağlı olduklarını ve enflasyonu hedefe getirmek için gidecek uzun bir yol olduğunu belirtmişti. Ayrıca Powell, Fed'in, faizleri ne kadar mesafe katettiğini görebilmek için sabit tuttuğunu, bununla birlikte uygun olması halinde faiz oranlarını daha da artırmaya hazır olduklarını belirterek, enflasyonun sürdürülebilir şekilde hedefe doğru indiğinden emin olana kadar para politikalarını kısıtlayıcı seviyede tutma niyetinde olduklarını vurgulamıştı. Piyasalarda Fed'in bugünkü toplantısında faizleri sabit tutmasına neredeyse kesin gözle bakılıyor, bununla birlikte karar metninde ve Powell'ın konuşmasında önümüzdeki toplantılara ilişkin olası yeni sinyaller yakından takip edilecek.

Ayrıca ABD'de istihdam piyasası verilerinden, TSİ 16'da eylül ayı JOLTS açılan iş sayısı verisi ve TSİ 14.15'te ekim ayı ADP özel sektör istihdam verisi izlenecek.

ŞİRKET HABERLERİ

Aselsan (ASELS, Sınırlı Pozitif): Aselsan'ın 2023 yılı üçüncü çeyrek ana ortaklık net dönem karı geçen yılın aynı dönemine göre %124 oranında artarak 4.388mn TL'ye yükselmiş ve hem bizim beklentimiz olan 2.840mn TL'nin hem de ortalama piyasa beklentisi olan 3.076mn TL'nin üzerinde gerçekleşmiştir. Satış gelirlerinin beklentimizin üzerinde gerçekleşmesi ve vergi gideri tahminimize karşın vergi geliri yazılması tahminimizdeki sapmada etkili olan ana faktörler olmuştur.

Aselsan'ın satış gelirleri üçüncü çeyrekte yıllık %103 oranında büyüme kaydederek 14 milyar TL'ye (Beklenti: 12.443mn TL) yükselmiştir. Satışların maliyetleri aynı dönemde %111 oranında artarken, brüt kar da %85,5 oranında artarak 3.752mn TL olarak gerçekleşmiştir. Operasyonel giderler aynı dönemde %67,1 oranında artarken, diğer faaliyetlerden kur farkı geliri kaynaklı 2.338mn TL net gelir kaydedilmiştir. Bunlara bağlı olarak da net faaliyet karı %134 oranında artarak 3Ç2023'te 4.806mn TL'ye yükselmiştir. Şirket'in FAVÖK'ü ise üçüncü çeyrekte %96,8 oranında artarak 2.758mn TL'ye ulaşırken (ortalama piyasa beklentisi 3.010mn TL), FAVÖK marjı 3Ç2023'de %19,7 olarak (3Ç2022: %20,4) gerçekleşmiştir. Finansman tarafında Şirket 3Ç2023'de 712mn TL net finansman gideri (3Ç2022'de 445mn TL finansman gideri) kaydetmiştir. 349mn TL'lik vergi geliri sonrası şirketin bu çeyrekteki ana ortaklık net dönem karı 4.388mn TL olarak gerçekleşmiştir.

Üçüncü çeyrek karı sonrasında Şirket'in 9A2023'teki ana ortaklık net dönem karı geçen yılın aynı dönemine göre %69,2 oranında artarak 9.801mn TL'ye yükselmiştir.

Aselsan'ın bakiye sipariş miktarı, yeni alınan projelerle Haziran sonundaki 8,4 milyar USD'den Eylül sonunda 10,8milyar USD'ye yükselmiştir.

Şirket'in net borcu çeyreksel bazda %92,8 oranında artarak ilk dokuz ay sonunda 14.738mn TL'ye yükselirken, ne borç /FAVÖK (yıllıklandırılmış) 1,2x ile yatay kalmıştır.

Coca Cola İçecek (CCOLA, Pozitif): Şirket 3Ç2023'de 4.327mn TL ana ortaklık net dönem karı açıklamıştır. Piyasa beklentisi şirketin 3.543mn TL net dönem karı açıklaması yönündeydi. Şirket 3Ç2022'de 1.819mn TL ana ortaklık net dönem karı açıklamıştı. Satış gelirleri 3. çeyrekte bir önceki yılın aynı dönemine göre %82,3 oranında artmış ve 31.734mn TL (Piyasa Beklentisi: 31.710mn TL) olmuştur. Şirket'in brüt karı ise %102,5 oranında artarak 11.933mn TL'ye yükselmiştir. Brüt kar marjı da 3,8 puan artışla %37,6 olarak gerçekleşmiştir. Aynı dönemde operasyonel giderler %91 oranında artmış ve 5.012mn TL'yi göstermiştir. Diğer faaliyetlerden 28mn TL net gelir kaydeden şirketin faaliyet karı %114,2 oranında artarak 6.949mn TL olmuştur. Faaliyet karı marjı da 3,3 puan artışla %21,9'a yükselmiştir. Şirketin FAVÖK'ü 3. çeyrekte 7.655mn TL olurken (Piyasa Beklentisi:7.179mn TL) FAVÖK marjı yıllık 2,7 puan artmış ve %24,1 seviyesinde gerçekleşmiştir. Yatırım faaliyetlerinden 3Ç2023'de 15mn TL net gelir, özkaynak yöntemiyle değerlenen yatırımlardan ise 4mn TL zarar kaydedilmiştir. Finansman tarafında net giderler 727mn TL'yi göstermiştir. 1.693mn TL'lik vergi gideri sonrası net dönem karı 4.541mn TL olurken, azınlık payı karları düşüldükten sonra ana ortaklık net dönem karı 4.327mn TL olarak gerçekleşmiştir. Ana ortaklık net dönem karı üzerinden hesaplanan net kar marjı da %13,6 olmuştur.

3. çeyrek karıyla birlikte Coca-Cola'nın 9 aylık ana ortaklık net dönem karı 7.749mn TL'yi göstermiştir. 2022'nin ilk 9 ayındaki ana ortaklık net dönem karı 3.682mn TL idi.

Şirket yönetimi sonuçların ardından, sene başı beklentilerine göre karlılıkta tüm sene için hedefin üzerinde bir gerçekleşme potansiyeli olduğunu, satış hacminin ise beklentilerin altında kalabileceğini beklediğini açıklamıştır.

Türkiye Sınai Kalkınma Bankası (TSKB, Nötr): TSKB'nin 3Ç2023'teki net dönem karı önceki çeyreğe göre %5,2 oranında artarak 1.857mn TL olarak gerçekleşmiştir. Bizim kar beklentimiz 1.745mn TL iken, piyasanın ortalama kar beklentisi 1.830mn TL idi. Net faiz gelirleri ile net ücret ve komisyon ve iştirak gelirleri beklentimizden yüksek gerçekleşmiştir. Öte yandan Banka 150mn TL'lik serbest karşılık ayırmıştır. TSKB'nin karı yıllık olarak da %65,4 oranında artış göstermiştir.

Çeyreksel bazda; net faiz gelirleri %14,6 oranında artarak 3Ç2023'te 2.634mn TL'ye yükselmiştir. TÜFE'ye endeksli tahvillerden elde edilen gelir %57 artarak 1.127mn TL'ye (TÜFE endeksli tahvillerin değerlemesinde kullanılan tahmini enflasyon oranı %62,2'dir. Önceki %49,9 idi.) çıkmıştır. Net ücret ve komisyon gelirleri ise %106,6 oranında artarak 150,6mn TL'ye yükselmiş ve kar büyümesine katkı sağlamıştır. Bununla birlikte karşılık giderlerinin 1.825mn TL'den 357mn TL'ye gerilemesi kar büyümesini desteklemiştir. Öte yandan, ticari kar 1.622mn TL'den 189mn TL'ye gerilerken, operasyonel giderler %41,2 oranında artış göstermiş 310,4mn TL'ye yükselmiştir. İştirak gelirleri ise %37,1 oranında azalarak 346,4mn TL'yi göstermiştir. 793,8mn TL'lik vergi gideri sonrasında 3Ç2023'teki net dönem karı 1.857mn TL olarak gerçekleşmiştir. Banka'nın ortalama özsermaye karlılığı bu çeyrekte %42 olarak gerçekleşmiştir. Önceki çeyrekte bu oran %46,3 idi.

Üçüncü çeyrek karı sonrasında Banka'nın 9AY2023'teki net dönem karı geçen yılın aynı dönemine göre %90,2 oranında artış göstermiş ve 5.028mn TL olmuştur.

Europower Enerji (EUPWR, Sınırlı Pozitif): Şirket, Naturel Yenilenebilir Enerji Ticaret A.Ş. (NATEN) ile firmanın kurduğu güneş enerjisi santrali adına ''Enerji Nakil Hattı Yapımı İşi'' için sözleşme imzalamıştır. Sözleşme bedeli vergiler hariç 1,8mn USD'dir. (Güncel baz USD/TL kuru ile sözleşme bedeli vergiler hariç 51,7mn TL'dir.)

SEKTÖR HABERLERİ

Bankacılık: Resmi Gazete'de yayımlanan Türkiye Cumhuriyet Merkez Bankası tebliğiyle reeskont işlemlerinde iskonto faiz oranı yıllık %36,75'e çıkarıldı. (Kaynak: Bloomberg HT)

Borsa İstanbul: Sermaye Piyasası Kurulu kararı uyarınca devreye alınan Volatilite Bazlı Tedbir Sistemi (VBTS) kapsamında AKMGY.E payları 01/11/2023 tarihli işlemlerden (seans başından) 30/11/2023 tarihli işlemlere (seans sonuna) kadar açığa satışa ve kredili işlemlere konu edilemeyecektir.

Not: VBTS kapsamında getirilen tedbirler, payın işlem gördüğü pazarın/platformun işlem kuralları, pazar değişimi veya diğer nedenlerle uygulanan işlem esaslarından ayrı olarak değerlendirilir. Buna göre VBTS tedbirleri diğer düzenlemeler veya kararlarla uygulamaya alınan işlem esaslarının geçerlilik süresinden ayrı olarak tedbir süresinin sonuna kadar uygulanmaya devam eder.

Enflasyon Muhasebesi: Hazine ve Maliye Bakanı Mehmet Şimşek, enflasyon muhasebesine geçileceğini belirterek, “Enflasyon muhasebesine geçeceğiz, belki finans kuruluşlarına özel onları kapsama almayacağız.” dedi. (Kaynak: ekonomim.com)

Turizm: TÜİK, verilerine göre, 3. çeyrekte turizm gelirleri, geçen yılın aynı çeyreğine kıyasla %13,1 arttı ve 20,2 milyar USD oldu. (Kaynak: Dünya Gazetesi)

DİĞER ŞİRKET HABERLERİ

Aksigorta (AKGRT): Şirket'in 3Ç2023'teki konsolide olmayan net dönem karı geçen yılın aynı çeyreğine göre %159 oranında artarak 132,2mn TL'ye yükselmiştir. Ortalama piyasa beklentisi bu yılın üçüncü çeyreğinde 112mn TL kar edilmesi yönündeydi. Şirket'in genel bölüm dengesi aynı dönemde %33,5 oranında artış göstermiş ve 3Ç2023'te 62,5mn TL'ye yükselmiştir. Diğer yandan, net yatırım giderleri ise hafif artarak bu çeyrekte 28,7mn TL olarak gerçekleşmiştir.

Üçüncü çeyrek karı sonrasında Şirket'in 9A2023'teki net dönem karı 717,3mn TL olmuştur. Geçen yılın aynı döneminde 394,9mn TL'lik zarar oluşmuştu.

Alarko GYO (ALGYO, Nötr): Alarko GYO'nun 3Ç2023'teki net dönem karı konsolide 277,9mn TL olarak açıklanmıştır. Şirket'in satış gelirleri (önemli kısmı kira gelirleri) 208,8mn TL olurken brüt kar da 207,5mnTL olarak gerçekleşmiştir. Diğer yandan, Şirket bu yılın üçüncü çeyreğinde 6,5mn TL yatırım faaliyetlerden gelir yazılmıştır. Üçüncü çeyrek karı sonrasında Şirket'in 9A2023 net dönem karı yıllık %57,6 oranında artarak 613,5mn TL'ye çıkmıştır.

Escort Teknoloji (ESCOM): Şirket'in %100 bağlı ortaklığı Alesta Elektronik Teknoloji Yatırım A.Ş.'nin Mart 2021'de 8mn TL şirket değeri üzerinden %5 pay karşılığı iştirak ettiği İnteraktif Kredi Danışmanlık A.Ş.'nin, bu defa 6mn USD karşılığı 169mn TL şirket değeri üzerinden yeni yatırım alarak değerlemesini 31 ayda 20 kat arttırdığı açıklanmıştır.

Şirket bağlı ortaklığı Alesta Teknoloji Yatırım A.Ş'nin İnteraktif Kredi'de sahip olduğu pay oranı bu yatırım turu sonrasında %6,2'ye yükselmiştir.

Kartonsan (KARTN): Şirket'in 1 No'lu (KM1) Karton Üretim Hattı tesisi binasında yapılan inşaat bakım ve güçlendirme çalışmaları tamamlanmış olup, 1 No'lu (KM1) Karton Üretim Hattında üretim faaliyetlerine yeniden başlanmıştır.

Logo Yazılım (LOGO, Nötr): Şirket, 3Ç2023'de 125,6mn TL ana ortaklık net dönem karı açıklamıştır. Piyasa beklentisi şirketin 117mn TL net dönem karı açıklaması yönündeydi. Bir önceki yılın aynı döneminde 113,4mn TL ana ortaklık net dönem karı kaydedilmişti. Yılın üçüncü çeyreğinde şirketin satış gelirleri bir önceki yılın aynı dönemine göre %66,4 oranında artmış ve 636,8mn TL olmuştur. Brüt kar ise geçen senenin üçüncü çeyreğine göre %81,4'lik artışla 500,7mn TL'ye yükselmiştir. Böylece brüt kar marjı da 6,5 puan artarak %78,6'ya çıkmıştır. Şirket'in operasyonel giderleri ise aynı dönemde 385mn TL olmuştur. Diğer faaliyetlerinden 1,1mn TL'lik gider kaydedilmesinin ardından faaliyet karı bir önceki yılın aynı dönemine göre %27,5 oranında artarak 114,5mn TL olarak gerçekleşmiştir. Şirket'in FAVÖK'ü de 3Ç2022'deki 122,2mn TL'den 3Ç2023'de 169,3mn TL'ye yükselmiştir. Şirket bu çeyrekte 19,1mn TL yatırım faaliyetlerinden gelir elde etmiştir. 9,1mn TL'lik vergi gideri sonrasında ana ortaklık net dönem karı 125,6mn TL olarak gerçekleşmiştir.

Üçüncü çeyrek kar rakamıyla birlikte Şirket'in Ocak-Eylül dönemi ana ortaklık net dönem karı 455,7mn TL olmuştur. Bir önceki yılın aynı döneminde ise Şirket, 352,8mn TL ana ortaklık net dönem karı kaydetmişti.

Manas Enerji (MANAS): Şirket, Kocaeli Su ve Kanalizasyon İdaresi Genel Müdürlüğü tarafından “Su Sayacı ve Sayaç Rekpor Alımı” konusunda açılan ihaleye toplamda 85,7mn TL ile kısmi teklif vermiştir. İhale sonucu henüz kesinleşmemiştir.

Mondi Turkey (MNDTR): 29.09.2023 tarihli açıklamada 76 çalışanın iş akdine son verileceği, iş akdine son verilecek çalışanlara ödenecek kıdem ve ihbar tazminatı toplamının tahminen 25,4mn TL olacağı açıklanmıştır. Çalışanlarla Ekim ayında da devam eden görüşmeler sonucunda iş akdine son verilen çalışan sayısı 75, buna bağlı olarak çalışanlara ödenen kıdem ve ihbar tazminatı toplamı 18,1 mn TL olmuştur.

Reeder (REEDR): Şirket çevrimiçi alışveriş siteleri ile yapılan işbirlikleri kapsamında, Hepsiburada'nın dijital ödeme sistemi olan HepsiPay ile müşteri kazanım ve geliştirilmesine ilişkin olarak yapılacak pazarlama işbirliği, müşteri sadakati geliştirme ve benzeri konularda sinerji yaratılması amacıyla sözleşme imzalamıştır.

Reysaş Taşımacılık (RYSAS): Şirket'in 500mn TL olan çıkarılmış sermayesinin 2023 yılsonu ve ilerleyen dönemlerdeki finansal sonuçlarına göre belirlenecek oranlarda yapılması planlanan bedelsiz sermaye artışlarında daha hızlı aksiyon alınabilmesi amacıyla Esas Sözleşmesinde yer alan 2021 – 2025 yılları arasında geçerli 600mn TL olan Kayıtlı Sermaye Tavanı'nın 2023 – 2027 yılları arasında geçerli olmak üzere 2.000mn TL'ye arttırılması amacıyla esas sözleşmenin tadili hususunda gerekli izinlerin alınması için Sermaye Piyasası Kurulu'na ve Ticaret Bakanlığı'na başvuru yapılmasına karar verilmiştir.

FAİZ PİYASALARI

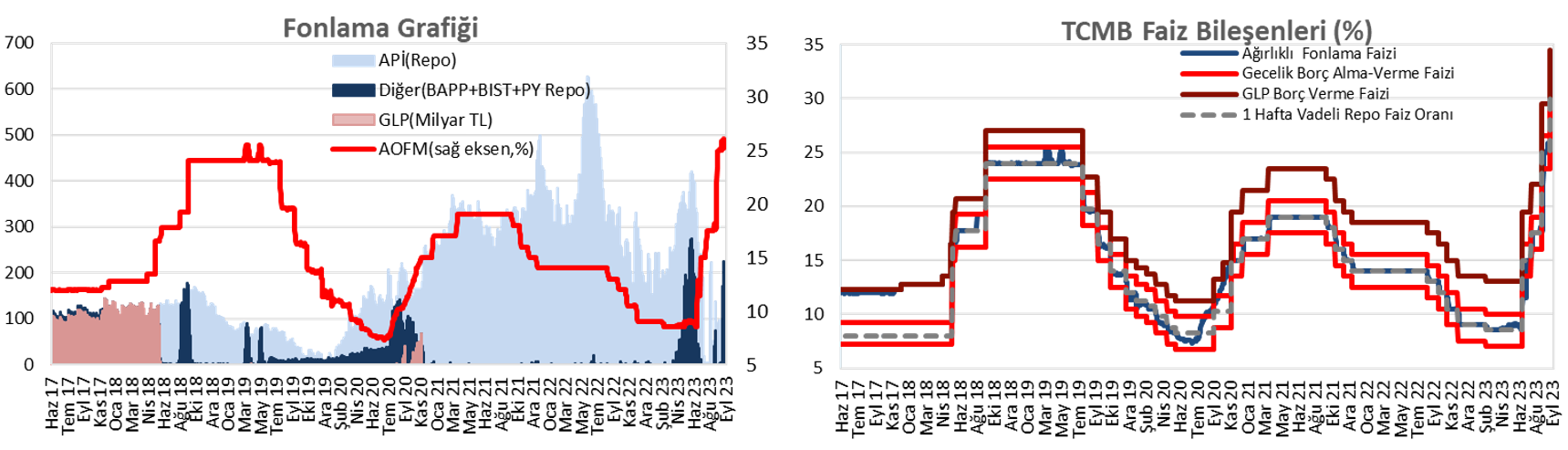

Salı günü ağırlıklı ortalama fonlama maliyeti %32'den %33 seviyesine yükseldi. TCMB dün 1 milyar TL'lik (%35'ten, 7 gün vadeli) haftalık repo ihalesi açtı. Toplam fonlama tutarı ise repo ihaleleri kaynaklı 5 milyar TL oldu.

Yurt içi tahvil piyasasında, dün verim eğrisinde faizlerde kısa vadeli tarafta yükselişler gözlenirken, orta ve uzun vadeli tarafta düşüşler görüldü. Bu kapsamda, günlük bazda faizlerde kısa vadeli tarafta 70 baz puana varan yükselişler gözlenirken, orta ve uzun vadeli tarafta 30 baz puana yaklaşan düşüşler görüldü.

GÜNLÜK ÖZET PİYASA VERİLERİ

Kaynak Ziraat Yatırım

www.ekonomigundemi.com.tr