Ziraat Yatırım: Bu sabah ABD vadelileri yatay seyrediyor

İstanbul, 8 Kasım (Hibya) Ziraat Yatırım, yurt dışı piyasalarındaki fiyatlamalara bakıldığında, ABD vadelilerinin yatay seyrettiğini belirtti.

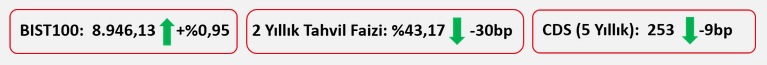

Yeşil ok olumluyu kırmızı ok olumsuzu göstermektedir.

Ziraat Yatırım'ın değerlendirmesinde dün 8.801 – 8.946 seviyeleri arasında hareket eden BIST100 endeksinin günün en yüksek seviyesinden yüzde 0,9 oranında yükselişle tamamladığı ifade edilirken şu bilgiler verildi:

“Endekste 67 hisse günü artıda tamamladı. Puan bazlı endekse en fazla katkı yapan hisseler olarak TCELL, THYAO ve AKBNK öne çıkarken; SAHOL, BIMAS ve BTCIM ise puan bazlı endekste en fazla negatif etki eden hisseler oldu. Öte yandan, İletişim Endeksi (XILTM) ve Bankacılık Endeksi (XBANK) sırasıyla yüzde 4 ve yüzde 1,9 oranında yükselerek pozitif ayrışmayı başardı. BIST100'ün bugüne hafif alıcılı bir görüntüyle başlamasını bekliyoruz. ABD'de ise Fed, politika faizini beklentiler doğrultusunda 25 baz puan indirdi. Karar oy birliğiyle alınırken karar sonrasında açıklama yapan Powell, ekonominin güçlü olduğunu belirtirken enflasyonun önemli ölçüde düştüğünü ve hedefin yakın olduğunu söyledi. Bu sabah yurtdışı piyasalardaki fiyatlamalara bakıldığında, ABD vadelileri yatay seyrederken, Japonya Hariç MSCI Asya Pasifik endeksi hafif artıda. Seçim belirsizliğinin ortadan kalktığı ortamda ABD borsaları günü artıda kapatmışlardı. Bugünkü veri takviminde, TCMB yılın dördüncü enflasyon raporunu yayımlayacak. Raporda bu yıl ve önümüzdeki yıl enflasyon tahminleri piyasalar tarafından dikkatle takip edilecek.

“ABD'de istihdam piyasası verilerinden, 2 Kasım haftasına ilişkin haftalık yeni işsizlik maaşı başvuruları, 218 bin kişi seviyesinden 221 bin kişi seviyesine hafif yükselerek beklentilere yakın kaydedildi, bunun yanında tarihsel ortalamaların altında düşük seviyelerde seyretti. Söz konusu veri, ABD işgücü piyasasının dayanıklı seyrini sürdürdüğüne işaret etti.

“Avrupa tarafında, Almanya'da üretimin seyrine ilişkin olarak eylül ayı sanayi üretimi verisi izlendi. Almanya'da sanayi üretimi aylık bazda ağustosta yüzde 2,6 oranında artışın ardından eylül ayında yüzde 2,5 oranında düşüşle zayıflama sergiledi ve beklentilerin (yüzde 1 düşüş) üzerinde düşüş kaydetti, yıllık bazda ise sanayi üretiminin daralma hızı yüzde 3'ten yüzde 4,6 seviyesine geldi. Detaylara bakıldığında, eylül ayında sektörler bazında en sert düşüş, özellikle otomotiv sanayinde (yüzde 7,8 düşüş) gözlendi.

“Almanya'da eylül ayı dış ticaret verileri izlendi. Almanya'da aylık bazda ihracat ağustosta yüzde 1,2 oranında artışın ardından eylül ayında yüzde 1,7 oranında düşüş kaydetti, bunun yanında söz konusu düşüş beklentilerin (yüzde 2,4 düşüş) altında gerçekleşti ve böylece yurt dışı talepte zayıflamaya işaret etti. Aylık bazda ithalat ise ağustosta yüzde 2,6 oranında düşüşün ardından eylül ayında yüzde 2,1 oranında artışla iç talepte kısmi toparlanmaya işaret etti. Bu kapsamda, aylık bazda dış ticaret fazlası ise ihracatın azalmasının yanında ithalatın artması nedeniyle ağustostaki 21,4 milyar Euro seviyesinden eylül ayında 17 milyar Euro seviyesine geriledi.

“Euro Bölgesi'nde iç talebin seyrine ilişkin sinyal verecek olan eylül ayı perakende satışlar verisi izlendi. Bölgede perakende satışlar, aylık bazda ağustosta yüzde 1,1 oranında artışın ardından eylül ayında yüzde 0,5 oranında artışla yükselişini yavaşlayarak sürdürdü, yıllık bazda ise eylül ayında artış hızı yüzde 2,4'ten yüzde 2,9 seviyesine yükseldi.

“Ayrıca İngiltere Merkez Bankası (BoE), politika faiz oranını ağustos ayı toplantısında 25 baz puanlık indirimi sonrasında eylül ayı toplantısında sabit tutmasının ardından dünkü toplantısında beklentilerle uyumlu olarak 25 baz puanlık indirimle yüzde 5'ten yüzde 4,75 seviyesine çekti ve böylece bu yıl ikinci kez faiz indirimine gitti. Detaylara bakıldığında, 9 üyeden 8 üyenin faizde 25 baz puanlık indirim yönünde oy kullandığı görülürken, 1 üyenin ise faizlerin sabit tutulması yönünde oy kullandığı gözlendi. Ayrıca BOE, daha hızlı bir gevşeme sinyali vermekten kaçınarak, yeni bütçenin enflasyonu yarım puana kadar artırabileceği uyarısında bulundu.

“BoE Başkanı Bailey ise, enflasyonun hedefe yakın kalmasını sağlamaları gerektiğini, böylece faiz oranlarını çok hızlı veya çok fazla düşüremeyeceklerini, ancak ekonomi bekledikleri gibi gelişirse, faiz oranlarının buradan itibaren kademeli olarak düşmeye devam etmesinin muhtemel olduğunu söyledi. Ayrıca Bailey, aralık ayı toplantısında piyasa faizinin nerede olduğunu göreceklerini ve ona göre politikaya karar vereceklerini söyledi.

“Yurt içinde ise, Hazine ve Maliye Bakanlığı tarafından ekim ayı Hazine nakit dengesi verisi yayımlandı. Hazine nakit dengesi, ekim ayında 167,3 milyar TL açık verdi, eylül ayında ise 201,2 milyar TL açık vermişti, böylece yılın ilk on ayında toplam 1,7 trilyon TL'lik açık oluştu. 12 aylık kümülatif bazda nakit açığı ise eylül ayındaki 1,720 trilyon TL'den ekim ayında 1,805 trilyon TL'ye, GSYH'a oranı ise yüzde 4,90'dan yüzde 5,14'e yükseldi (GSYH verisi olarak 2024 yılı 2. çeyrek kümülatif verisi kullanıldı). Alt detaylara bakıldığında gelirlerde ekim ayında aylık yüzde 9,4 oranında artış gözlenirken, giderler ise faiz dışı giderlerin aylık yüzde 6,3 oranındaki artışına karşın faiz giderlerindeki aylık yüzde 9,9 oranındaki düşüşün etkisiyle yüzde 4 oranında artış sergiledi.

Yurt dışında bugün veri takvimine bakıldığında,

“ABD tarafında, kasım ayına ilişkin Michigan Üniversitesi tüketici güven endeksi öncü verisi TSİ 18'de takip edilecek. Ekim ayına ilişkin Michigan Üniversitesi tüketici güven endeksi nihai verisi, 68,9'dan 70,5 seviyesine yukarı yönlü revize edilmişti ve böylece nisan ayından bu yana en yüksek seviyede kaydedilmişti. Detaylara bakıldığında, ekimde cari koşullar alt endeksi 62,7'den 64,9 seviyesine yukarı yönlü revize edilirken, beklentiler alt endeksi ise 72,9'dan 74,1 seviyesine yukarı yönlü revize edilmişti. Tüketici güven endeksinin öncü veriye kasımda ise 71 seviyesine hafif yükselmesi bekleniyor.

“Yurt içinde ise, TSİ 10.30'da TCMB tarafından Yılın Dördüncü Enflasyon Raporu yayımlanacak. Raporda, TCMB'nin yeni enflasyon tahmin patikası yakından takip edilecek, bunun yanında TCMB Başkanı Karahan'ın sunumunda para politikasına ilişkin olarak paylaşacağı mesajlar izlenecek.

Şirket haberleri

“Anadolu Grup (AGHOL, Nötr): 2024'ün 3. çeyrek finansallarına göre şirketin ana ortaklık net dönem karı bir önceki yılın aynı dönemine göre yüzde 71,7 azalarak 2.949mn TL olmuştur. 2023'ün aynı döneminde 10.403mn TL ana ortaklık net dönem karı kaydedilmişti. Şirket'in 3Ç2024 satış gelirleri bir önceki yılın aynı dönemine göre yüzde 2,5 oranında artmış ve 142,7 milyar TL'yi göstermiştir. Brüt kar ise yüzde 15,2 oranında artışla 44 milyar TL olurken, brüt kar marjı 3,4 puan artışla yüzde 30,8 olarak gerçekleşmiştir. Operasyonel giderler ise yüzde 13 artışla 30,4 milyar TL olmuştur. Diğer faaliyetlerden net giderler 4.208mn TL'yi göstermiştir (3Ç2023: 1.284mn TL net gider). Bu gelişmeler neticesinde 9.368mn TL faaliyet karı açıklanmıştır. 3Ç2024 FAVÖK'ü yüzde 17 oranında artarak 17.695mn TL seviyesinde hesaplanmaktadır. FAVÖK marjı ise 1,5 puan artmış ve yüzde 12,4 olmuştur. Finansman tarafında ise net giderler 3.117mn TL olmuştur. 8.726mn TL'lik parasal kazanç (3Ç2023: 29.745mn TL) ve 2.809mn TL'lik vergi gideri sonrasında, net dönem karı 12.143mn TL'yi göstermiştir. 9.194mn TL'lik kontrol gücü olmayan paylar düşüldüğünde şirketin 3Ç2024 ana ortaklık net dönem karı 2.949mn TL olmuştur.

“3. çeyrek karıyla beraber şirketin 9 aylık ana ortaklık net dönem karı 7.354mn TL olurken, geçen yılın aynı döneminde Şirket tarafından 21 milyar TL ana ortaklık net dönem karı kaydedilmişti.

“Doğan Holding (DOHOL, Nötr): 2024'ün 3. çeyrek finansallarına göre Şirket'in ana ortaklık net dönem karı yıllık 1.024mn TL olarak açıklanmıştır. Geçtiğimiz yılın aynı döneminde 7.846mn TL zarar açıklanmıştı. Satış gelirleri bir önceki yılın aynı dönemine göre yüzde 3,4 oranında artarak 16.881mn TL'ye yükselirken, brüt kar yüzde 40,4 azalarak 1.555mn TL olmuştur. Brüt kar marjı ise 10,8 puan azalarak yüzde 2,3 olarak hesaplanmaktadır. Diğer taraftan operasyonel giderler yüzde 11,8 oranında artarak 2.335mn TL olmuştur. Diğer faaliyetlerden net giderler 59mn TL'yi. Geçen yılın aynı döneminde 3.143mn TL net gelir kaydedilmişti. Bu gelişmeler neticesinde faaliyet zararı 839mn TL olarak kaydedilmiştir. 3Ç2024'de 3.663mn TL faaliyet karı kaydedilmişti. Bu dönemde Şirket, yatırım faaliyetlerinden 2.722mn TL gelir (3Ç2023: 1.510mn TL gider) kaydedilmiştir. Özkaynak yöntemiyle değerlenen yatırımlar ise 65mn TL'lik kar oluşturmuştur. Finansman tarafında net giderler 615mn TL'yi göstermiştir. 159mn TL'lik parasal kazanç (3Ç2023 döneminde 8.400mn TL parasal kayıp) kaydedilmiştir. 391mn TL'lik vergi gideri (3Ç2023: 1.596mn TL gider) ve 78mn TL'lik azınlık payı karı sonrasında ana ortaklık net dönem karı 1.024mn TL'yi göstermiştir.

“3. çeyrek karıyla beraber şirketin 9 aylık ana ortaklık net dönem karı 3.049mn TL olurken, geçen yılın aynı döneminde Şirket tarafından 140mn TL ana ortaklık net dönem karı kaydedilmişti.

“Koç Holding (KCHOL, Sınırlı Negatif): Koç Holding 3Ç2024'te 3.682mn TL ana ortaklık net dönem zararı açıklamıştır. Beklenti 432mn TL ana ortaklık net dönem karı elde edilmesi yönündeydi. Holding 3Ç2023'te 13.477mn TL ana ortaklık net dönem karı açıklamıştı. 3. çeyrek zararıyla birlikte Holding'in ana ortaklık 9A2024'teki net dönem zararı 1.905mn TL olmuştur. 2023'ün aynı döneminde 52.867mn TL ana ortaklık net dönem karı kaydedilmişti.

“Koç Holding'in finans-dışı grup şirketlerinin satış gelirlerinin toplamından oluşan kombine gelirleri 3Ç2024'de bir önceki yılın aynı dönemine göre yüzde 18,2 oranında azalırken (689.364mn TL), faaliyet karı de aynı dönemde yüzde 75,4 oranında azalarak 21.177mn TL olarak gerçekleşmiştir. Finans dışı grubun toplam konsolide karı da yüzde 89,3 oranında düşüş kaydetmiş ve 1.508mn TL olmuştur. Bu grupta özellikle otomotiv kategorisindeki karın yüzde 79,1 oranında azalması toplam karın aşağı gelmesinde etkili olmuştur. Otomotiv şirketlerinin performansında, iç pazardaki artan rekabet, satış kampanyalarıyla artan fiyatlama baskısı ve artan araç bulunabilirliğinin yanı sıra, iç pazardaki talebin yılın başında öne çekilmesi ve sağlam ihracat anlaşmaları etkili olmuştur. Finans kategorisinin, Koç Holding'in konsolide karına etkisi 3Ç2024'de 5.190mn TL zarar seklindedir (3Ç2023: 563mn TL zarar). Yapı Kredi ve finans iş kolunun karlılığı zorlu makro koşullar ve parasal kayıp etkisinde kalmıştır. Finans segmentinde 3Ç2024'te parasal kayıp 5,3 milyar TL'yi göstermiştir. Ek olarak, yüksek fonlama maliyetleri ile net faiz marjı baskı altında kalmıştır. Holding'in solo net nakit pozisyonu Haziran sonundaki 23.358mn TL'den (712mn USD) 2024 Eylül ayı sonunda 29.062mn TL'ye (853mn USD) yükselmiştir. Bu rakam 4Ç içerisinde EYAŞ & Ford Otosan & Türk Traktör temettü gelirine göre düzeltildiğinde 37.875mn TL olarak hesaplanmaktadır. Bununla birlikte, bankacılık dışı 2024 Haziran sonunda 0,7x olan Net borç/FAVÖK oranı da 2024 Eylül ayı sonunda 0,9x seviyesine yükselmiştir. Holding'in finans dışı cari oranı da önceki çeyreğe göre sınırlı bir artışla 2024 Eylül sonunda 1,3x olarak gerçekleşmiştir.

“Tekfen Holding (TKFEN, Sınırlı Pozitif): 2024'ün 3. çeyrek finansallarına göre Tekfen'in ana ortaklık net dönem karı 18mn TL olarak açıklanmıştır. Geçtiğimiz yılın aynı döneminde 765mn TL ana ortaklık net dönem zararı açıklanmıştı. Satış gelirleri bir önceki yılın aynı dönemine göre yüzde 9,2 oranında artarak 11.848mn TL'ye yükselirken, brüt kar yüzde 9,8 oranında artarak 989mn TL olmuştur. Brüt kar marjı ise yüzde 8,3 olarak hesaplanmaktadır. Diğer taraftan operasyonel giderler yüzde 16,9 oranında azalarak 857mn TL olmuştur. Diğer faaliyet giderleri ise 60mn TL'yi göstermiştir. Bu gelişmeler neticesinde faaliyet karı 73mn TL olarak kaydedilmiştir. Geçtiğimiz yılın aynı döneminde 427mn TL faaliyet zararı kaydedilmişti. 3Ç2024'de Şirket'in FAVÖK'ü ise geçtiğimiz yılın aynı dönemine göre yüzde 85,8 oranından artarak 510mn TL olmuştur. Bu dönemde Şirket, yatırım faaliyetlerinden 65mn TL gelir kaydetmiştir (3Ç2023:866mn TL net gelir). Özkaynak yöntemiyle değerlenen yatırımlar ise 38mn TL'lik zarar oluşturmuştur. Finansman tarafında net giderler 201mn TL'yi göstermiştir. 395mn TL'lik parasal kazanç kaydedilmiştir. 271mn TL'lik vergi gideri (3Ç2023: 1.138mn TL vergi gideri) dahil edildiğinde 4mn TL'lik azınlık payı sonrası ana ortaklık net dönem karı 18mn TL'yi göstermiştir.

“3. çeyrek karıyla beraber şirketin 9 aylık ana ortaklık net dönem karı 23mn TL olurken, geçen yılın aynı döneminde Şirket tarafından 2.752mn TL ana ortaklık net dönem zararı kaydedilmişti.

“Turkcell (TCELL, Sınırlı Pozitif): Turkcell'in 2024 3. çeyreğe ait ana ortaklık net dönem karı 14.280mn TL (Beklenti: 13.434mn TL) olarak gerçekleşmiştir. Şirket 3Ç2023'te 4.495mn TL ana ortaklık net dönem zararı yazmıştı. Şirketin 2024 3. çeyrek toplam hasılatı geçen yılın aynı dönemine göre yüzde 6,9 oranında artarak 40.171mn TL olarak gerçekleşmiştir. Bu artış temel olarak, Turkcell Türkiye'nin güçlü ARPU performansı, genişleyen faturalı abone bazı ve techfin faaliyetlerinden kaynaklanmaktadır. Diğer yandan, Şirketin brüt karı yüzde 17,7 artışla 10.976mn TL'ye ulaşmıştır. 3Ç2024'de şirketin operasyonel giderleri 2023'ün aynı dönemine göre yüzde 28,7 oranında artarak 4.172mn TL'ye çıkarken, diğer faaliyetlerden 3.705mn TL net gelir kaydedilmiştir. (3Ç2023'deki diğer faaliyet giderleri net 120mn TL idi.) Böylece, faaliyet karı 3Ç2023'deki 5.964mn TL'den 3Ç2024'de 10.509mn TL'ye yükselmiştir. Öte taraftan Turkcell'in 2024 yılının üçüncü çeyreğindeki FAVÖK'ü 2023'ün aynı dönemine göre yüzde 4,5 azalışla 14.280mn TL'ye gerilemiştir. FAVÖK marjı ise 4,0 puanlık azalışla yüzde 37,3 olarak gerçekleşmiştir. Şirketin 3Ç2024 net finansman giderleri 7.037mn TL olmuştur. Üçüncü çeyrekte 1.526mn TL parasal kazanç elde edilmiştir. 2.290mn TL'lik vergi gideri sonrası (3Ç2023:9.764mn TL vergi gideri), bu yılın üçüncü çeyreğinde ana ortaklık net dönem karı 14.280mn TL olmuştur.

“3. çeyrek karıyla birlikte Şirketin 9A2023 ana ortaklık net dönem karı 20.555mn TL seviyesinde gerçekleşmiştir. 2023'ün aynı döneminde 5.707mn TL ana ortaklık net dönem zararı yazılmıştı.

“Şirket 2024 beklentilerinde revizeye gitmiştir. 2024 yılı için gelir büyümesi hedefi düşük çift haneliden yaklaşık yüzde 7 olarak güncellenmiştir. FAVÖK marjı beklentisi yaklaşık yüzde 42 ve operasyonel yatırım harcamalarının gelire oranı hedefi ise yaklaşık yüzde 23 olarak sabit bırakılmıştır.

“Ülker Bisküvi (ULKER, Nötr): 2024'ün 3. çeyrek finansallarına göre Ülker'in ana ortaklık net dönem karı 470mn TL olmuştur. 2023'ün aynı döneminde 3.052mn TL ana ortaklık net dönem karı kaydedilmişti. Şirket'in 3Ç2024 satış gelirleri bir önceki yılın aynı dönemine göre yüzde 2,2 oranında artmış ve 18.196mn TL'yi göstermiştir. Brüt kar ise yüzde 8,7 oranında azalışla 4.931mn TL olurken, brüt kar marjı 3,2 puan azalışla yüzde 27,1 olarak gerçekleşmiştir. Operasyonel giderler ise yüzde 13,7 artışla 2.409mn TL olmuştur. Bu gelişmeler neticesinde faaliyet karı yüzde 23,2 azalışla 2.441mn TL olurken, faaliyet karı marjı 4,4 puan düşüşle yüzde 13,4'ü göstermiştir. 3Ç2024 FAVÖK'ü yüzde 21,3 oranında gerileyerek 2.827mn TL seviyesinde hesaplanmaktadır. FAVÖK marjı ise 4,6 puan azalmış ve yüzde 15,5 olmuştur. Finansman tarafında ise net giderler 3.803mn TL olmuştur. 630mn TL'lik parasal kazanç (3Ç2023 parasal kazanç 3.265mn TL idi) ve 744mn TL'lik vergi gideri sonrasında, ana ortaklık net dönem karı 470mn TL'yi göstermiştir.

“3. çeyrek karıyla beraber şirketin 9 aylık net dönem karı 4.402mn TL olurken, geçen yılın aynı döneminde Şirket tarafından 2.989mn TL ana ortaklık net dönem karı kaydedilmişti.

“Arçelik (ARCLK, Nötr): Whirlpool ve Arçelik'in Avrupa faaliyetlerinin Arçelik kontrolü altında birleştirilmesi işleminin tamamlanmasını takiben, İtalya operasyonlarının uzun vadeli sürdürülebilir dönüşüm planını değerlendirmek amacıyla, İtalya Şirketler ve Made in Italy Bakanlığı nezdinde ilgili diğer otoriteler, ulusal ve bölgesel sendika ve çalışan temsilcileri ile görüşmelere başlanmıştır. Yapılan görüşmelerde, Beko Europe tarafından makroekonomik koşullar, sektördeki daralma ve ülkedeki fazla kapasite nedeniyle yaşanan verimlilik sorunları hakkında bilgi sunulmuş; İtalya'daki operasyonların daha verimli hale getirilmesi hedefi doğrultusunda pişirici kategorisi ile endüstriyel tasarım alanında ülkenin önemi ile çamaşır ve soğutucu operasyonlarının geleceğinin değerlendirilmesi gibi stratejik yaklaşımlar paylaşılmıştır.

“Aygaz (Aygaz, Nötr): Şirket, yüzde 100 kendisine ait olan Kuleli Tankercilik A.Ş. aracılığıyla yurt dışında yeni bir şirket kuracağını ve bu şirket üzerinden bir LPG gemisi satın alacağını paylaşmıştı. Bu işlemlere istinaden Kuleli Tankercilik A.Ş.'nin sermayesinin 148mnTL'den 2,2 milyar TL'ye çıkarmak için 8 Kasım 2024'te yapılacak olağanüstü genel kurul toplantısında olumlu oy kullanılmasına karar verilmiştir. Sermaye artırımı kapsamında gerekli olan 2.052mn TL'lik ek tutar nakit olarak ödenecektir. Bu tutarın 513mn TL'si tescil işleminden önce, kalan 1.539mn TL ise tescilden sonraki üç ay içinde temin edilecektir.

“Emlak Konut (EKGYO, Nötr): Şirket, yatırımların finansmanında kullanılmak üzere, katılım bankalarından kısa vade yapısında 3 milyar TL tutarında ek finansman sağlamıştır.

“Migros Ticaret (MGROS, Nötr): Şirket, 15 adet Migros, 3 adet Macrocenter ve kozmetik mağazacılığı formatında 2 adet Mion olmak üzere toplam 20 yeni mağazayı ve 1 adet dağıtım merkezini Ekim ayı içerisinde hizmete açmıştır.

Diğer şirket haberleri

“Ebebek Mağazacılık (EBEBK): Ekim 2024'te Türkiye'de ebebek mağazaları ve e-ticaret kanalından satılan toplam ürün adedi 7,8mn olarak gerçekleşmişken, bu sayı Ekim 2023'te 7,2mn idi. Ekim 2024'te sona eren 10 aylık dönemde Türkiye'de ebebek mağazaları ve e-ticaret kanalından satılan toplam ürün adedi 75,4mn olarak gerçekleşmişken, bu sayı 2023'ün aynı döneminde 68mn idi.”

www.ekonomigundemi.com.tr