Sabah stratejisi

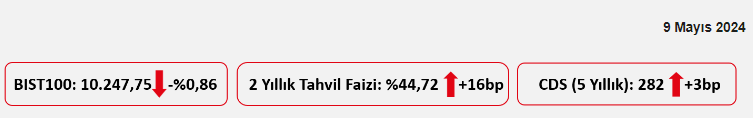

Dün 10.234 – 10.383 seviyeleri arasında hareket eden BIST100 günü 10.248 seviyesinden %0,9 oranında geri çekilmeyle tamamladı.

*Yeşil ok olumluyu kırmızı ok olumsuzu göstermektedir.

Dün 10.234 – 10.383 seviyeleri arasında hareket eden BIST100 günü 10.248 seviyesinden %0,9 oranında geri çekilmeyle tamamladı. Endekste 66 hisse günü negatif bölgede tamamlarken bir süredir dikkat çeken sektörel ayrışma Bankacılık Endeksi'nin (XBANK) düşüşte başı çekmesiyle devam etti. Puan bazlı endekse en fazla baskı yapan hisseler olarak TUPRS, AKBNK ve ISCTR öne çıkarken; VESTL, CCOLA ve ENKAI ise düşüşü sınırlamaya çalıştı. Sadeleşme adımlarının devamı şeklinde değerlendirilen bu sabahki menkul kıymet tesisinin yürürlükten kaldırıldığına yönelik haber akışıyla Borsa İstanbul'un bugüne pozitif bir başlangıç yapmasını bekliyoruz. Bugün saat 10.30'da yeni enflasyon tahmin patikasının yakından izleneceği TCMB Enflasyon Raporu açıklanacak. Sunumu Merkez Bankası Başkanı Fatih Karahan yapacak. Yurtdışında ise cuma günü ABD'de beklentilerin altında açıklanan tarım dışı verisinden destek bulan Wall Street'de son iki günde yatay yakın karışık kapanışlar var. Veri takviminin zayıf olduğu haftada Fed yetkililerinden gelen açıklamalar takip ediliyor. Bu sabah da vadelilerde sınırlı hareketler var. Vadelilerde hafif düşüş gözlenirken, Japonya hariç MSCI Asya Pasifik endeksinde de kısmi gerileme yaşanıyor. Pariteler ise sakin. Yurtdışında bugün İngiltere Merkez Bankası'nın faiz kararı ve ABD'de haftalık işsizlik maaşı öne çıkıyor.

Almanya'da üretimin seyrine ilişkin olarak mart ayı sanayi üretimi verisi izlendi. Almanya'da sanayi üretimi aylık bazda iki aylık artışın (ocakta %1,3 artış ve şubatta %1,7 artış) ardından martta %0,4 oranında düşüş kaydederek kısmi zayıflama sergiledi, yıllık bazda ise daralma hızı %5,3'ten %3,3 seviyesine yavaşladı. Detaylara bakıldığında, martta aylık bazda ara malları üretimi %0,6 oranında ve tüketim malları üretimi %1,4 oranında gerilerken, yatırım harcamalarının göstergesi olan sermaye malları üretimi ise %0,1 oranında hafif artış kaydetti.

Ayrıca İsveç Merkez Bankası, politika faizini beklentilerle uyumlu olarak 25 baz puanlık indirimle %3,75 seviyesine indirdi ve böylece 2016'dan bu yana ilk kez indirime gitti. Banka, faiz indiriminde enflasyonun %2 hedefine yaklaşmasının ve ücret artışlarının yavaşlamasının etkili olduğunu vurguladı. Ayrıca Banka, enflasyon hedefe yaklaşırken ekonomik faaliyetin zayıf seyrettiğini ve bu nedenle para politikasının gevşetebileceğini belirterek, yılın ikinci yarısında iki kez daha faiz indirilebileceği sinyali verdi. Bu kapsamda bu yıl İsveç Merkez Bankası, İsviçre Merkez Bankası'nın ardından gelişmiş ülkeler arasında gevşemeye giden ikinci merkez bankası oldu.

Yurt içinde ise, imalat sektörünün ana ihracat pazarlarındaki faaliyet koşullarını ölçen İSO Türkiye İmalat Sektörü İhracat İklimi Endeksi, nisanda 0,7 puan artışla 51,6'dan 52,3 seviyesine yükselerek ihracat pazarlarında talep koşullarında iyileşmenin kısmi hızlandığına işaret etti ve 50 eşik seviyesinin üzerindeki seyrini dördüncü aya taşıdı, bunun yanında yaklaşık son bir yılın en yüksek seviyesinde kaydedildi. Özellikle, nisanda ihracat iklimi endeksinin yükselmesinde, Türk imalatçılarının önemli ihracat pazarlarının çoğunluğunda üretimin artması etkili oldu. Türk imalatçılarının toplam ihracat hacminin yaklaşık yarısını oluşturan en büyük 10 ihracat pazarı içerisinde, BAE'nin başta olmak üzere sekiz ekonomi nisan ayında genişleme kaydetti. İngiltere ve İspanya'nın üretiminde güçlü artışlar görülürken, ABD, Rusya ve İtalya'da ekonomik aktivite artış eğilimini sürdürmekle birlikte büyüme mart ayına göre yavaşladı. Almanya ve Fransa'da ise ekonomik daralmanın sona yaklaştığı gözlendi. Nisan ayında en sert daralma ise Çek Cumhuriyeti'nde görülürken, bu ülkeyi Mısır ve Avusturya takip etti. Bu kapsamda birçok pazarda gözlenen iyileşme işaretleri, gelecek aylarda Türk imalatçılarının dış pazarlara yönelik yeni ihracat siparişlerini artırabileceğine yönelik beklentileri destekledi.

Yurt dışında bugün veri takvimine bakıldığında,

ABD tarafında, istihdam piyasası verilerinden, 4 Mayıs haftasına ilişkin haftalık yeni işsizlik maaşı başvuruları verisi TSİ 15.30'da izlenecek. Son açıklanan haftalık yeni işsizlik maaşı başvuruları, hafif artış beklentilerine karşın bir önceki haftaya benzer şekilde 208 bin kişi seviyesiyle son iki ayın en düşük seviyesinde gerçekleşmekle birlikte tarihsel ortalamaların altında düşük seviyelerde seyretmişti ve iş gücü piyasasında sıkı görünüme işaret etmeyi sürdürmüştü.

Diğer yandan, İngiltere Merkez Bankası'nın (BoE) toplantısı TSİ 14'te takip edilecek. BoE, mart ayındaki toplantısında politika faizini beklentilerle uyumlu olarak %5,25 seviyesinde sabit tutmuştu ve böylece üst üste beşinci toplantısında da politika faiz oranını değiştirmemişti ve son 15 yılın en yüksek seviyelerinde sürdürmüştü. Detaylara bakıldığında, 9 üyeden 8 üyenin faizlerin sabit kalması yönünde oy kullandığı görülürken, 1 üyenin ise faizlerin indirilmesi yönünde oy kullandığı gözlenmişti. Ayrıca Banka'nın, faizlerin mevcut seviyelerde ne kadar süre tutulacağına dair değerlendirmenin sürdüğü yönündeki yönlendirmesi de korunmuştu. BoE Başkanı Bailey ise, henüz faizleri indirecek noktada olmadıklarını belirtmişti. Banka'nın bugünkü toplantısında da politika faizini sabit tutması bekleniyor.

Yurt içinde ise, TSİ 10.30'da TCMB tarafından Yılın İkinci Enflasyon Raporu yayınlanacak. Raporda, TCMB'nin yeni enflasyon tahmin patikası yakından takip edilecek.

Şirket haberleri

Borusan Boru (BRSAN, Nötr): Şirket 1Ç2024'te ana ortaklık net dönem karı 367mn TL olarak açıklanmıştır. Şirket 2023 yılının ilk çeyreğinde 1.347mn TL net dönem karı kaydetmişti. Satış gelirleri 1Ç2024'te bir önceki yılın aynı dönemine göre %120,2 oranında artmış ve 16.356mn TL olmuştur. Aynı dönemde satışların maliyeti de %184 oranında yükselerek 15.028mn TL'yi göstermiştir. Böylece Şirket'in brüt karı %38 oranında azalarak 1.328mn TL'ye ulaşmıştır. Aynı dönemde operasyonel giderler bir önceki yılın aynı döneminde 353mn TL iken 1Ç2024'te 568mn TL'yi göstermiştir. Diğer faaliyetlerden ise net 238mn TL gelir kaydedilmiş ve bunlara bağlı olarak da 998mn TL faaliyet karı oluşmuştur. Öte taraftan, ilk çeyrek FAVÖK'ü ise %42,6 oranında azalışla 1.120mn TL'yi göstermiştir. Şirket bu dönemde yatırım faaliyetlerinden 124mn TL gelir kaydetmiştir. Net finansman giderleri 1Ç2024'te 500mn TL olarak gerçekleşmiştir. İlk çeyrekte 256mn TL'lik vergi gideri sonrasında 1Ç2024 ana ortaklık net dönem karı da 367mn TL olarak gerçekleşmiştir.

Şirket, 1Ç24 finansal sonuçları sonrası, 2024 yılı beklentilerinde güncellemeye gitmemiştir. 2024 yıl genelindeki 1,05 – 1,20 mn ton satış hacmi, 1,7 -2,0 milyar $ aralığında gelir ve %8-%10 aralığında FAVÖK marjı beklentisini korumuştur.

Doğan Holding (DOHOL, Nötr): Şirket'in 2023 yılı net dönem karı 296,6mn TL olarak açıklanmıştır. Şirket 2022 yılında 232,1mn TL net dönem karı kaydetmişti. Satış gelirleri 2022 genelinde 25.945mn TL iken 2023'te 42.245mn TL olmuştur. Aynı dönemde satışların maliyeti de 34.350mn TL olurken bir önceki yılın aynı döneminde 21.763mn TL'yi göstermiştir. Böylece Şirket'in brüt karı 9.584mn TL'ye ulaşmıştır. Faaliyet karı 10.709mn TL olan Şirket, finansman gideri öncesi karı 19.229mn TL olarak açıklanmıştır. Yatırım faaliyetlerinde ise 7.724mn TL net gelir elde edilmiştir. İlgili dönemde finansman giderleri 4.531mn TL olurken parasal kazanç 12.468mn TL'yi göstermiştir. 1.479mn TL'lik vergi gideri sonrasında 2023 net dönem karı da 296,6mn TL olarak gerçekleşmiştir.

Pegasus (PGSUS, Sınırlı Negatif): Şirket'in 1Ç2024'deki net dönem zararı, 3.501mn TL (103mn EUR) olmuştur. Piyasa beklentisi Şirket'in 1. çeyrekte 94mn EUR net dönem zararı açıklaması yönündeydi. 1Ç2023'deki net dönem zararı 598mn TL (22,2mn EUR) idi. Şirket'in satış gelirleri 1Ç2024'de 1Ç2023'ye göre %97,8 artarak 17.391mn TL'ye (518,7mn EUR) (Piyasa Beklentisi: 501mn EUR) yükselirken, brüt zarar 562mn TL (13,4mn EUR) olmuştur. Operasyonel giderler %99,1 artışla 1.024mn TL olurken, diğer faaliyet gelirleri net 260mn TL'yi göstermiştir. Böylece, 1Ç2024'deki faaliyet zararı 1.585mn TL seviyesinde gerçekleşmiştir. 1Ç2023'deki faaliyet zararı 271mn TL idi. İlgili dönemin FAVÖK'ü 1.182mn TL (39mn EUR) (Piyasa Beklentisi: 36mn EUR) seviyesinde gerçekleşmiştir. 1Ç2023'de FAVÖK 1.204mn TL (69mn EUR) idi. 1Ç2024 FAVÖK marjı yıllık 7,6 puan azalışla %7,4 olmuştur. Yatırım faaliyetlerinden 571mn TL net gelir yazılırken, özkaynak yöntemiyle değerlenen yatırımlardan da 15mn TL net kar kaydedilmiştir. Diğer taraftan, Şirket 1. çeyrekte 2.886mn TL (86,7mn EUR) net finansman gideri kaydetmiştir. Pegasus 2023'ün aynı döneminde 492mn TL (24,1mn EUR) net finansman gideri kaydetmişti. 126mn TL'lik net vergi geliri sonrasında net dönem zararı 3.501mn TL olmuştur.

2024'de toplam AKK'de %10-%12 artış planlanmıştır. 2024 toplamında, doluluk oranında artış ve misafir başına yan gelirde orta-yüksek tek haneli büyüme öngörüleri ile RASK'ın 2023'e göre yatay seviyede gerçekleşmesi beklenmektedir. 2024 yılında FAVÖK marjının %28-%30 aralığında gerçekleşmesi öngörülmektedir. 2024 yılsonunda filo büyüklüğünün 118 uçak (1Ç2024: 105) olması tahmin edilmektedir.

Ereğli Demir Çelik (EREGL, Nötr): Şirket'in 3.500mn TL olan çıkarılmış sermayesinin sermaye enflasyon düzeltme farklarından karşılanmak suretiyle, mevcut çıkarılmış sermayenin %100'ü oranında (Bedelsiz) artırılarak 7.000mn TL'ye çıkarılması nedeniyle ihraç edilecek 3.500mn TL'lik itibari değerdeki paylara ilişkin ihraç belgesinin onaylanması ve çıkarılmış sermayeyi gösteren Şirket Esas Sözleşmesi'ne uygun görüş verilmesi için Sermaye Piyasası Kurulu'na başvuru yapılmıştır.

Akfen Yenilenebilir Enerji (AKFYE, Nötr): Şirket, Romanya'da enerji projeleri geliştirilmesi amacıyla Romanya merkezli “Devvis Services” şirketi ile ortaklık anlaşması yaparak bir SPV şirketi kurulması ve 200 RON sermaye ile kurulacak SPV şirketine şirketin %85 oranla kurucu ortak olması ile ilgili olarak, 07.05.2024 tarihi itibariyle Romanya'da Sunway Energy adıyla SPV şirketinin kuruluş ve tescil başvuru işlemleri tamamlanmıştır.

Alfa Solar Enerji (ALFAS, Sınırlı Pozitif): Şirket, yurt içinde yerleşik bir müşterisinden güneş paneli satışına ilişkin KDV hariç yaklaşık olarak toplam 23mn USD bedel tutarında sipariş almıştır.

Boğaziçi Beton Sanayi (BOBET, Nötr): Şirket tarafından Habibler bölgesinde yer alan projelere hazır beton satışı yapmak amacıyla Arnavutköy/İstanbul adresinde Boğazköy Şubesinin açılmasına ve Hazır Beton Santrali kurulmasına karar verilmiştir. Ek olarak Sarıyer/İstanbul adresindeki Hazır Beton Santralinin kiraya verilmesine ve Küçükçekmece/İstanbul adresindeki Tema World2 Hazır Beton Santralinin projedeki işin bitmiş olması nedeniyle kapatılmasına karar verilmiştir.

Kocaer Çelik (KCAER, Sınırlı Pozitif): Şirket'in yurtdışı operasyonlarının geliştirilmesi amacıyla 2mn TL başlangıç sermayeli ve %99 oranında iştirak edildiği KCR Dış Ticaret A.Ş'nin kuruluşu tescil edilmiş olup Türkiye Ticaret Sicil Gazetesi'nde yayınlanmıştır.

Yeo Teknoloji (YEOTK, Sınırlı Pozitif): Şirket'in %100 bağlı ortaklığı YEO Enerji Yatırımları A.Ş.'nin Zambiya'da, %75 payla sahip olduğu ve %25 yerel iş ortaklarının olduğu Şirket ile 60 MWp guneş enerji santrali ve 20 MWh kapasiteli enerji depolama sistemlerinin geliştirilmesi için çalışmalara başlandığı, geliştirilecek olan projede yıl sonuna kadar elektrik alım anlaşmasının imzalanacağı ve inşaata başlanacağı açıklanmıştır. Projenin, Zambiya'nin ilk enerji depolamalı santrali olacağı açıklanmıştır.

Diğer şirket haberleri

Hitit Bilgisayar (HTTBT): Şirket 1Ç2024'te net dönem karı 44,9mn TL olarak açıklanmıştır. Şirket 2023 yılının ilk çeyreğinde 36mn TL net dönem karı kaydetmişti. Satış gelirleri 1Ç2024'te bir önceki yılın aynı dönemine göre %80,5 oranında artmış ve 215,8mn TL olmuştur. Aynı dönemde satışların maliyeti de %116,4 oranında yükselerek 130,8mn TL'yi göstermiştir. Böylece Şirket'in brüt karı %43,8 oranında artarak 85mn TL'ye ulaşmıştır. Aynı dönemde operasyonel giderler bir önceki yılın aynı döneminde 29,2mn TL iken 1Ç2024'te 59,3mn TL'yi göstermiştir. Diğer faaliyetlerden ise net 4,3mn TL gelir kaydedilmiş ve bunlara bağlı olarak da 30,1mn TL faaliyet karı oluşmuştur. Öte taraftan, ilk çeyrek FAVÖK'ü ise %39 oranında artışla 66,3mn TL'yi göstermiştir. Şirket bu dönemde yatırım faaliyetlerinden 18,4mn TL gelir kaydetmiştir. Net finansman giderleri 1Ç2024'te 10,8mn TL olarak gerçekleşmiştir. İlk çeyrekte 7,2mn TL'lik vergi geliri sonrasında 1Ç2024 net dönem karı da 44,9mn TL olarak gerçekleşmiştir.

Şirket ayrıca, geleceğe yönelik değerlendirmelere yer verdiği yatırımcı sunumunda 2024 sonu itibariyla USD bazlı olmak üzere ciroda %33 ile %38 aralığında büyüme, %43 ile %48 aralığında FAVÖK marjı, net karda %25 ile %30 aralığında marj ve yatırım/ciro oranının %30 ile %35 aralığında olmasının öngörüldüğü belirtilmiştir.

Bor Şeker (BORSK): Şirket 2024/2025 üretim sezonu için çiftçilerle toplam 782bin ton pancar üretimi için sözleşme imza süreci tamamlanmıştır. Pancar üretimi sonucunda 115bin ton kristal şeker üretimi yapılması, üretilecek kristal beyaz şekerin 71bin tonunun yurt içi piyasada satışa sunulması, 44bin tonunun ise doğrudan ihracat veya dahilde işleme rejimi (DİR) kapsamında piyasaya sürülmesi hedeflenmektedir.

Ebebek Mağazacılık (EBEBK): Şirket tarafından Nisan 2024'te Türkiye'de ebebek mağazaları ve e-ticaret kanalından satılan toplam ürün adedi 7,7mn olarak gerçekleşmişken, bu sayı Nisan 2023'te 6,5mn adetti. Ayrıca 4 aylık dönemde Türkiye'de ebebek mağazaları ve e-ticaret kanalından satılan toplam ürün adedi 29,5mn olarak gerçekleşmişken, bu sayı 2023'ün aynı döneminde 26,5mn adet idi.

HUB GSYO (HUBVC): Şirket tarafından ABD'de kurulu Kontractify Inc.'nin gelecekte 15mn USD yatırım sonrası değerleme üzerinden imtiyazlı hisselerini edinmek üzere, bir yatırım aracı olan SAFE (Simple Agreement for Future Equity) imzalanmasına ve bu kapsamda 150bin USD yatırım yapılmasına karar verilmiştir.

LDR Turizm (LIDER): Şirket; 01.04.2024-30.04.2024 tarihleri arasında 19 adet araç satın almış olup, toplam araç alım fatura tutarı KDV Hariç 30mn TL'dir. 30.04.2024 tarihi itibariyle filosundaki araç adedi toplamı 3.181'dir.

Pasifik Teknoloji (PATEK): Ulaştırma, Denizcilik ve Haberleşme Araştırmaları Merkezi Başkanlığı'nın (UDHAM); Havacılık sektöründe elektronik haberleşme temelli teknoloji geliştirilmesine yönelik; Ar-Ge projesi Destek Programı çağrısına, Şirket'in bağlı ortaklığı Titra Teknoloji A.Ş. tarafından sunulan “İha Takip ve Trafik Yönetim Sistemi” konulu proje desteklenmeye uygun bulunmuştur. 19,6mn TL proje toplam bütçesinin, Bakanlıkça belirlenmiş olan en fazla %75'lik kısmına karşılık gelen 14,7mn TL'ye Titra Teknoloji A.Ş'ye hibe olarak verilecektir. Proje ile Sivil Havacılık Genel Müdürlüğünce ulusal hava sahasında yapılacak olan İHA uçuş izinlerinin yönetimi ve hava trafiğinin düzenlenmesi amaçlanmaktadır. Titra tarafından geliştirilen teknoloji ile İHA'lar üzerine herhangi bir donanım takılmadan uçuşlara ait her türlü navigasyon bilgisinin anlık olarak yönetilmesi sağlanacaktır. Bu kapsamda Şirket'in bağlı ortaklığı Titra Teknoloji A.Ş. ve UDHAM arasında AR-GE destek sözleşmesi imzalanmıştır.

Sanifoam Endüstri (SANFM): Şirket yeni fabrika yatırımı için daha önce Sakarya Hendek 2.Organize Sanayi Bölge Müdürlüğü'ne başvuruda bulunduğu arsa tahsisine ilişkin olarak, şirket tarafına 18bin m2 olarak tahsisi yapıldığı belirtilmişti. Mevcut arsanın üzerine yapılması planlanan fabrikanın entegre tesise uygun hale gelebilmesi için, ilgili parselin yanında bulunan 6bin m2 arsanın da şirkete tahsis edilmesi hususunda Sakarya Hendek 2.Organize Sanayi Bölge Müdürlüğü'ne başvuru yapılmıştır.

VBT Yazılım (VBTYZ): Şirket, Türkiye'de yerleşik bir Havayolu Şirketi ile “Ana Sistem Yazılımları ve Teknik Destek Bakım Hizmeti” konusunda ek kapasite ve bakım yenileme konularında 3 yıl süreli ek protokol imzalamıştır. İmzalanan Ek Protokolün toplam bedeli 8mn USD olarak açıklanmıştır.

Kaynak Ziraat Yatırım

www.ekonomigundemi.com.tr